「特定親族特別控除」が、2025年分以後の所得税に適用! これまで扶養控除の「対象外」だった人でも受けられる?「大学生の親」が知っておきたいポイントを解説

本記事では、特定親族特別控除の概要や新設された背景、また特定扶養控除との違いなどについて解説します。

FP2級

特定親族特別控除とは?

特定親族特別控除とは、2024年12月27日に閣議決定された「令和7年度税制改正の大綱」により、物価上昇局面における税負担の調整および就業調整への対応として新設が決定された政策の1つです。

特定親族特別控除の新設により、現在の特定扶養控除の要件が緩和され、これまで扶養控除の対象外だった人も扶養控除が受けられる可能性があります。

以下で特定扶養控除や特定親族特別控除の概要について解説するので把握しておきましょう。

特定扶養控除とは?

特定扶養控除とは、特定扶養親族の対象となる人を扶養する場合に受けられる扶養控除です。

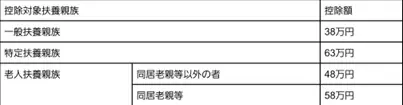

扶養親族の控除対象となる人には主に、要件に該当する16歳以上の「一般扶養親族」、19歳以上23歳未満の「特定扶養親族」、70歳以上の「老人扶養親族」がいます。扶養親族ごとの控除額は図表1の通りです。

図表1

国税庁 No.1180 扶養控除

扶養親族の対象となるには、次の要件に該当している必要があります。

●配偶者以外の親族(6親等内の血族または3親等内の姻族)または都道府県知事から養育を委託された児童や市区町村から養護を委託された老人である

●納税者と生計を一にしている

●年間の合計所得が48万円以下(給与のみの場合は給与収入103万円以下)である

●青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の事業専従者でない

特定扶養控除は扶養控除の中でも控除額が大きいため、対象となる親族を扶養している場合は、控除を活用できると支払う税金を減らせるでしょう。

特定親族特別控除の新設で変わること

特定親族特別控除が新設されたことで、特定扶養控除の適用範囲が拡大され、特定扶養親族の対象となる人が働きやすくなったり、扶養控除を受けられる人が増えたりします。

これまでは、大学生年代の子を扶養する親が特定扶養控除を受けるためには、控除の対象となる子の年収を調整する必要がありました。

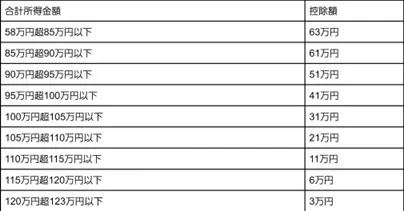

しかし、特定親族特別控除の新設によって、子の所得が48万円を超えても85万円までは満額で控除が受けられ、85万円を超えた後も段階的に控除額が逓減するため、控除が適用されない扶養者の手取りが急激に減るリスクを緩和できます。

特定親族特別控除による所得に対する控除額は図表2の通りです。

図表2

財務省 令和7年度税制改正の大綱(1/9) より筆者作成

特定親族特別控除は、2025年分以後の所得税から適用されるため、大学生年代の子を扶養する人は制度の内容をきちんと確認しておきましょう。

まとめ

特定親族特別控除とは、物価上昇局面における税負担の調整および就業調整への対応として新設された制度です。

これまでの扶養控除では、大学生年代の要件を満たした特定扶養親族を扶養する場合に65万円の所得控除を受けられますが、大学生年代の被扶養者の合計所得が年間48万円を超えてしまうと控除が適用されなくなってしまいます。

しかし、特定親族特別控除が新設されたことにより、大学生年代の被扶養者の所得が48万円を超えても控除額は所得に応じて段階的に逓減していくため、扶養者の手取りが急激に減るリスクが緩和されます。

特定親族特別控除は、2025年分以後の所得税から適用されるため、大学生の子を持つ親は制度についてきちんと把握しておくことをおすすめします。

出典

国税庁 No.1180 扶養控除

財務省 令和7年度税制改正の大綱(1/9)

執筆者:梅井沙也香

FP2級