医療費控除をe-Taxでやるべき理由って?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

医療費控除とは?

■医療費控除の概要

その年の1月1日から12月31日までの間に、自己または自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除を受けることができます。

■医療費控除の対象となる医療費の要件

医療費控除を受けることができる医療費は、以下の要件を満たすことが要件となっています。

1.納税者が、自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費であること。

2.その年の1月1日から12月31日までの間に支払った医療費であること(もしその年の1月1日から12月31日までの間に未払いの医療費が発生している場合は、現実に支払った年の医療費控除の対象となります)。

■医療費控除の対象となる医療費

医療費控除の対象となる医療費は以下のとおりです(以下は一例です)。

1.医師または歯科医師による診療または治療による代金

2.治療または療養に必要な医薬品代

3.あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術代(ただし治療目的のものに限る)

4.介護保険等制度で提供された一定の施設・居宅サービスの自己負担額

5.医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代や義手、義足、松葉づえ、補聴器、義歯、眼鏡などの購入費用

6.傷病によりおおむね6ヶ月以上寝たきりで医師の治療を受けている場合に、おむつを使う必要があると認められるときのおむつ代

注意すべき点は「健康診断や人間ドックの費用は医療費控除の対象とはならない」ということです。ただし、その結果病気が見つかり、治療を行うなどした場合はその健康診断等は治療に先立って行われる診察と同様に考えることができますので、その健康診断等のための費用も医療費控除の対象です。

e-Taxとは?

e-Taxとは、所得税を含む国税に関する申告や納税、申請・届出などの手続きができるインターネットシステムのことです。確定申告については「ペーパーレス優遇税制」から「ペーパーレス推進税制」へと大きく様変わりしてきました。

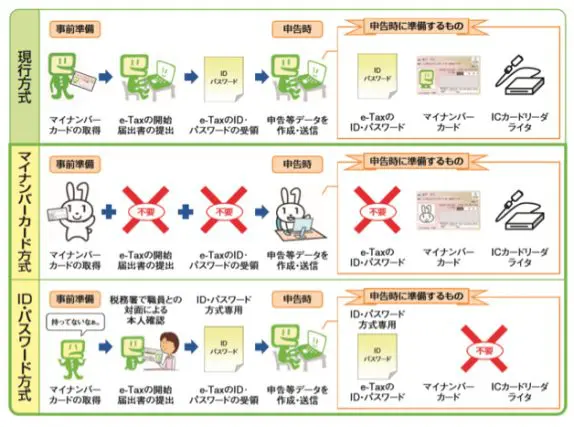

今まで、e-Taxで確定申告を完了させるには

- マイナンバーカードを取得(通知カードでは不可)

- e-Taxの開始届出書の提出

- e-TaxのIDとパスワードの受領

- e-Taxで申告書を作成し、送信

という手順でした。

つまり、申告時には「マイナンバーカード」「ICカードリーダライタ」「e-TaxのIDとパスワード」の3つを用意しておく必要がありました。

マイナンバーカードの取得はまだしも、ICカードリーダライタを購入する必要があることから、e-Taxは毎年確定申告をする必要のない人にとっては特にメリットを感じるものではなく、利用する人も多くはありませんでした。

しかし、2018年分の申告からは、より簡単に申告を行える「ID・パスワード方式」そして「マイナンバーカード方式」という方法が取り入れられました。

「ID・パスワード方式」は、マイナンバーカードやICカードリーダライタがなくても、e-Taxで申告書を作成して送信することができます。

「ID・パスワード方式」を利用するには、税務署などで本人確認を行った後に発行される「ID・パスワード方式の届出完了通知」というものが必要です。

本人確認をするため、運転免許証などの本人が確認できる書類をもって税務署に行かなければならないところが少し面倒ですが、管轄税務署である必要はないので、お勤め先の近くの税務署でも対応してくれます。

また、「マイナンバーカード方式」は開始当初、マイナンバーカードとICカードリーダライタが必要でしたが、令和3年よりマイナンバーカードの読み取りに対応したスマートフォンをICカードリーダライタの代替とすることが可能になりました。

そのため、いずれの方式でもICカードリライタは必要ありません(「マイナンバーカード方式」を選んだ人のスマホが、マイナンバーカードの読み取りに対応していない場合を除く)。

自分の手続きしやすい方法を選びましょう。

出典:国税庁資料(※1)(※2)

■e-Taxのメリット

一番のメリットは、自宅からインターネットで申告できることです。確定申告時期は税務署も街中に特設会場を設置して、還付申告の受付や確定申告に関わる相談を受け付けています。

しかし、一定時期に人が集中するため、何時間も待たなければならないことが多いことが現状です。電子申告であれば、税務署や特設会場に行く必要も省略されるため、特に平日お勤めの方にとっては便利だといえます。

■e-Taxのデメリット

デメリットは「事前準備が面倒である」ということでしょう。年に一度の申請のために手間暇をかけて準備するくらいなら、直接提出もしくは郵送で提出したほうが良いと思う人がいるというのが実情です。

医療費控除をe-Taxで実施する方法

ここで、IDとパスワードを使っての医療費控除をe-Taxで申告する方法について説明します。それぞれの画面も記載しますので、参考にしてください。

1.国税庁のホームページから、「確定申告書等作成コーナー」へ移行する。

2.「作成開始」をクリックする。

3.「e-TAXで提出する」をクリックする。

4.「ID・パスワード方式により提出する」をクリックする。

5.利用者識別番号(ID)および暗証番号を入力し、「次へ」をクリックする。

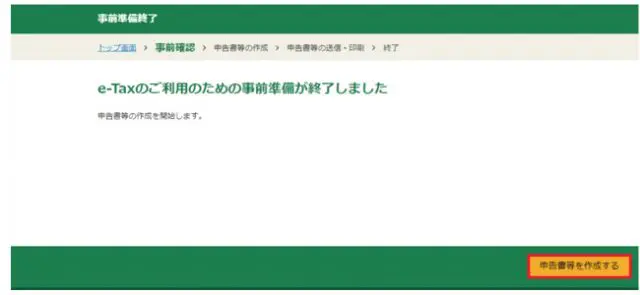

6.「申請書を作成する」をクリックする。

7.該当年度分の「申請書等作成メニュー」をクリックする。

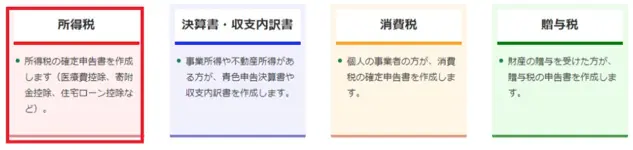

8.「所得税」をクリックする。

9.所得や所得金額に関する情報を入力していく。

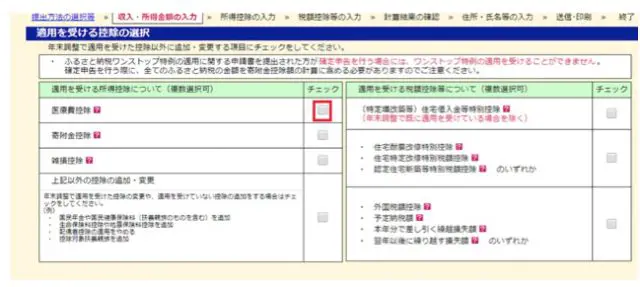

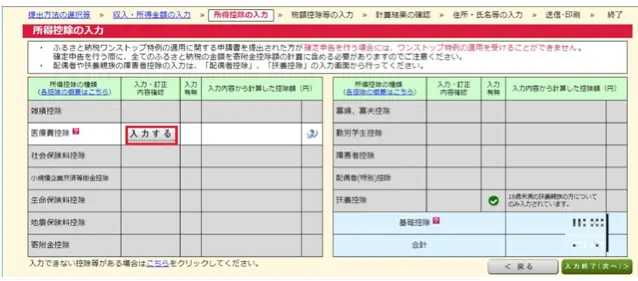

10.医療費控除に関する情報を入力する。

11.医療費の詳細を入力する(医療費控除の「入力する」をクリックする)。

12.「医療費控除を適用する」をクリックする。

もし、ここでセルフメディケーション税制を利用される場合は、「セルフメディケーション税制を適用する」をクリックしてください。

13.入力方法を選択する。

ここでは、4つの方法から選択できます。自分のやりやすい方法を選んで申告するようにしてください。

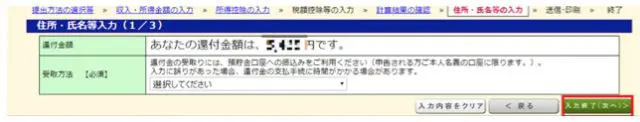

14.還付される金額を確認し、還付受取方法を入力する。

15.作成した内容を確認し、送信する(この時に暗証番号が必要です)。

以上が、入力して送信するまでの一連の流れです。もちろん、送信する以外に、印刷して提出する方法もあります。どちらの方法でも、作成したデータは保存することが可能ですので、次回の申請時に迷わないように保存しておくことをおすすめします。

まとめ

今まで、医療費控除の申告の際には領収書を添付する必要がありました。

しかし1年間にかかるすべての領収書の管理が面倒であることや、集計作業の煩雑さを解消するため、2017年より添付書類の内容が変更されています。現在では医療費控除の申告の際、添付する書類としては医療費や医薬品購入費の『明細書』を添付すれば、領収書の添付は不要です(ただし、5年間の保管が必要)。

また、例外として、明細書の代わりに医療保険者からの通知書「医療費のお知らせ」を添付した場合は、領収書の保管は不要です。ただし、「医療費のお知らせ」についてはタイムラグがあり、年末までに届くものは10月分までしか載っていないことに注意が必要です。

その他、医療費助成や高額療養費の払い戻しについても反映されないことから、そのようなケースがある場合は、自分で補完資料を作成しなければなりません。そのような煩雑さはあるものの、今後は電子申告をする人に向けての優遇策などが考えられていますので、早いうちに電子申告に慣れておくとよいでしょう。

(※1)国税庁「e-Tax利用の簡便化の概要について」

(※2)e-Tax「マイナンバーカード方式について」

(参考)

国税庁「【e-Tax】国税電子申告・納税ステム(イータックス)」

国税庁「確定申告書等作成コーナー」

国税庁「No.1120 医療費を支払ったとき(医療費控除)」

国税庁「No.1122 医療費控除の対象となる医療費」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員