大きく変わった配偶者控除の仕組みと年収の壁

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

配偶者控除とは?

配偶者控除とは、納税者に所得税法上控除対象となる配偶者がいる場合に受けられる所得控除です(※1)。12月31日現在の年齢が70歳以上の配偶者は老人控除対象配偶者となり、一般の配偶者の場合に比べて控除額が優遇されます。

配偶者控除の適用を受けるための条件

配偶者控除の適用を受けるためには、次の5つの条件を満たすことが必要です。

(1)配偶者と法律上の婚姻関係にあること(いわゆる内縁関係は対象外)

(2)配偶者と納税者が生計を一にしていること

(3)配偶者の年間合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

(5)控除を受ける納税者本人の合計所得金額が1000万円を超えていないこと

配偶者控除の控除額

配偶者控除の控除額は、次の表のように納税者本人の年収や配偶者の年齢・年収等によって13万円から48万円の間で変化していきます。

なお、配偶者が障害者の場合は、上記に加えて27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)を控除することができます。

配偶者特別控除とは?

配偶者特別控除とは、配偶者に48万円を超える所得があり配偶者控除の適用が受けられないときでも、一定の所得控除が受けられることがあるという制度です(※2)。

配偶者特別控除の適用を受けるための条件

配偶者特別控除の適用を受けるには、次の条件を満たす必要があります。

(1)控除を受ける納税者本人のその年における合計所得金額が1000万円以下であること

(2)配偶者が次の要件すべてに当てはまること

・配偶者と法律上の婚姻関係にあること(いわゆる内縁関係は対象外)

・納税者本人と生計を一にしていること

・その年に青色申告者の事業専従者としての給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと

・年間の合計所得金額が48万円超133万円以下であること

・配偶者が配偶者特別控除を適用していないこと

・配偶者が給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと(年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等は除く)

・配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)

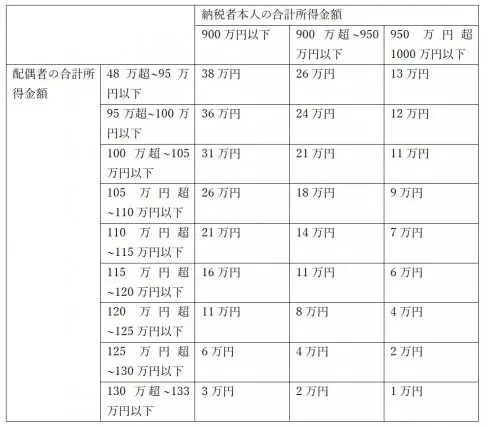

配偶者特別控除の控除額

配偶者特別控除の控除額は、納税者本人とその配偶者の年収に応じて図1のように変化していきます。

【図1】

「年収の壁」の変遷

配偶者控除は、もともと農業者や自営業者に対する所得税の軽減政策として1961年に扶養控除から独立する形で導入されました。その後も時代の変化に応じて拡充され、1987年には配偶者特別控除が創設されました。

さらにその後、社会保障制度の変革などとも相まって103万の壁や130万の壁、150万の壁といった扶養に関する壁が設けられ、現在に至っています(※3)。

配偶者控除の年収別シミュレーション

では、納税者本人とその配偶者の所得によってどのくらいの配偶者控除を受けられるのか、年収別にシミュレーションしてみましょう。

シミュレーションにあたり、配偶者は70歳未満でかつ特別障害者などには該当しないものとします。

シミュレーション1 配偶者が専業主婦(夫)

・納税者本人の合計所得金額が800万円

・配偶者は専業主婦(夫)で収入なし

上記の条件では、納税者本人の合計所得金額が900万円以下であり、かつ配偶者の収入も0であることから38万円満額、配偶者控除の適用を受けることができます。

シミュレーション2 配偶者がパートタイムで働いている

・納税者本人の合計所得金額が800万円

・配偶者の合計所得金額が122万円

上記の条件では、配偶者の所得が48万円を超えており、かつ133万円以下であるため、配偶者控除ではなく配偶者特別控除の対象となります。配偶者特別控除の控除額は、納税者本人の合計所得金額が900万円以下であり、配偶者の合計所得金額が120万超125万円以下であるため11万円となります。

シミュレーション3 納税者本人の合計所得金額が1000万円を超えている

納税者本人の年収が1000万円を超過している場合、配偶者の年収に関係なく配偶者控除および配偶者特別控除の対象となりません。

まとめ

納税者本人に配偶者が存在する場合、納税者本人や配偶者の所得に応じて配偶者控除や配偶者特別控除による所得控除を受けることができます。ご自身や配偶者の所得からどれくらいの所得控除を受けられるのか、将来のライフプランを考えるためにも正確に把握しておきましょう。

出典

※1 国税庁「No.1191 配偶者控除」

※2 国税庁「No.1195 配偶者特別控除」

※3 豊福実紀「配偶者控除制度の変遷と政治的要因」(『社会保障研究』2017, vol.1, no.4, pp.845-860.)

執筆者:柘植輝

行政書士