2020年の所得分から基礎控除と給与所得控除が変わる!税負担にどう影響するの?

FPオフィス Conserve&Investment代表

2級ファイナンシャルプランニング技能士、管理業務主任者、第一種証券外務員、ビジネス法務リーダー、ビジネス会計検定2級

製造業の品質・コスト・納期管理業務を経験し、Plan(計画)→ Do(実行)→ Check(評価)→ Act(改善)のPDCAサイクルを重視したコンサルタント業務を行っています。

特に人生で最も高額な買い物である不動産と各種保険は人生の資金計画に大きな影響を与えます。

資金計画やリスク管理の乱れは最終的に老後貧困・老後破たんとして表れます。

独立系ファイナンシャルプランナーとして顧客利益を最優先し、資金計画改善のお手伝いをしていきます。

目次

基礎控除の改正について

所得によって納付額が変更になる税金として、所得税と住民税がありますが、これらの納付額を算出する際、所得から差し引くことができる所得控除という項目があります。基礎控除は、2019年までは全ての納税者が無条件で適用され、控除額は所得税で38万円、住民税で33万円となっていました。

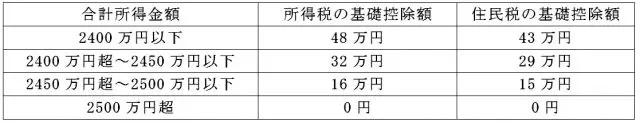

しかし、この基礎控除について、2020年の所得分より所得要件と控除額の変更が導入され、【表1】のように所得が少ない人ほど控除額が大きくなりますが、合計所得金額(事業所得・給与所得・不動産所得・山林所得・雑所得などの損益通算後の合計金額)が2400万円を超えると減額され、2500万円を超えると消滅することになります。

【表1】所得要件導入後の基礎控除額

給与所得控除の改正について

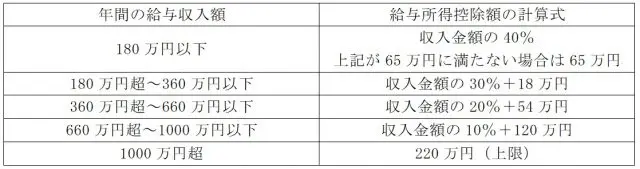

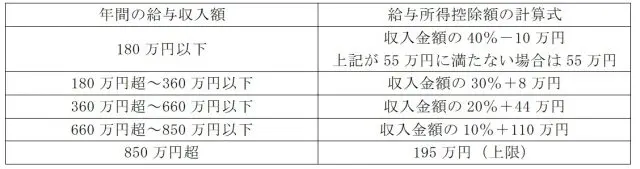

【表2】、【表3】に示すように、2019年所得分までの給与所得控除は給与収入が1000万円を超えると給与所得控除額が220万円の上限となっていましたが、2020年所得分より給与収入が850万円超で上限に達するように変更されました。

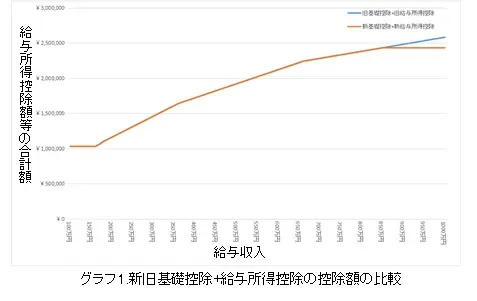

また、給与収入が850万円以下の場合でも給与所得控除額が10万円減額されることになりますが、グラフ1に示すように基礎控除の増額によって減額分は相殺され、控除額全体では変化がないことが分かります。

しかし、給与所得額の上限額の引き下げ額は25万円となっており、基礎控除の増加分では打ち消しきれませんので、850万円超では税負担が増すことになります。

【表2】2019年分までの給与所得控除額の計算方法

【表3】2020年分からの給与所得控除額の計算方法

対象となる人、ならない人は? 給与所得控除と基礎控除の控除額変更の影響について

1.給与収入が850万円を超える方

給与収入が850万円以下の場合は給与所得控除の減額と基礎控除の増額が相殺するため税負担は変わりませんが、給与収入が850万円を超える場合は給与所得控除額の減額の方が大きくなるため税負担が大きくなります。

では、実際に税負担がいくら増加するのでしょうか? 新旧控除額でのシミュレーションを行ってみたいと思います。

・試算1

《試算条件》

給与収入1000万円、社会保険料控除120万円で所得税率は20%、控除額は42万7500円とした。

【旧控除の場合】

給与収入1000万円-給与所得控除220万円-社会保険料控除120万円-基礎控除38万円=課税所得622万円

所得税額=622万円×所得税率20%-控除額42万7500円=81万6500円

【新控除額の場合】

給与収入1000万円-給与所得控195万円-社会保険料控除120万円-基礎控除48万円=課税所得637万円

所得税額=637万円×所得税率20%-控除額42万7500円=84万6500円

以上の結果から、給与収入が1000万円の場合は控除額が減少することで税負担が3万円増加していることが確認できました。

2.個人事業主などの給与所得を得ていない方

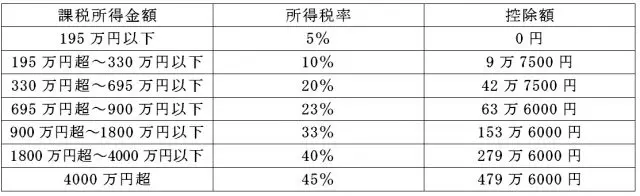

基礎控除増額による節税効果は10万円を個人事業主の課税所得金額に応じて【表4】の所得税率を乗じたものとなります。個人事業主の場合の所得区分は、主に営業などによる事業所得です。

これは給与所得のように収入に応じた控除額が定められているのではなく、営業などの収入からその収入を得るために要した費用を差し引いた金額が事業所得の所得金額として扱われます。

次に前述の試算を給与所得から事業所得とした場合、基礎控除額増額の影響がどのように生じるかを求めてみたいと思います。

・試算2

《試算条件》

営業収入1000万円、経費など220万円、社会保険料控除120万円で所得税率は20%、控除額は42万7500円とした。

【旧基礎控除の場合】

営業収入1000万円-経費など220万円-社会保険料控除120万円-基礎控除38万円=課税所得622万円

所得税額=622万円×所得税率20%-控除額42万7500円=81万6500円

【新基礎控除の場合】

営業収入1000万円-経費など220万円-社会保険料控除120万円-基礎控除48万円=課税所得612万円

所得税額=612万円×所得税率20%-控除額42万7500円=79万6500円

以上の結果から、基礎控除の増額によって所得税が2万円減少していることが分かります。減少額は【表4】の所得税の税率とリンクしているので事業所得が多い人ほど減税効果は大きくなります。しかし、あくまで節税効果なので所得税を支払っていない場合は還付される金額も0円となります。

【表4】所得税の税率等について

3.医療費控除の適用を受ける方

今回の改正では、一元的に語られることの多い基礎控除と給与所得控除ですが、医療費控除にも影響があります。

給与所得控除は給与所得から直接差し引かれますが、今回の控除額の減少により給与所得の金額が上昇します。医療費控除は所得金額が200万円を境に計算式が切り替わり控除額の上限がやや低下するので、該当する可能性のある方は注意が必要です。

《参考:医療費控除額の計算式》

【合計所得金額200万円以上の場合】

(支出した医療費の金額-生命保険等からの給付金)-10万円

【合計所得金額200万円未満の場合】

(支出した医療費の金額-生命保険等からの給付金)-総所得金額等の5%

Q&A 給与所得の計算方法について知りたいです

給与所得は次の計算方法で求めることができます。年間の給与収入額は源泉徴収票の「支払金額」などから把握することができます。この金額を【表2】、【表3】の収入区分に当てはめ、給与所得控除額の計算を行います。

給与所得控除額を算出したら、前述の給与収入額より給与所得控除額を差し引き、給与所得を確定します。この一連の計算は、源泉徴収票では、「支払金額」と「給与所得控除後の金額」の差額を見ることで把握することもできます。

Q&A なぜ改正するのでしょうか?

現在政府が進めている働き方改革の一環によるものです。税制改正により一定所得以下の給与所得控除は10万円引き下げられ、基礎控除は10万円引き上げられました。

この改正により一定所得以下のサラリーマンなどの給与所得者は増減が相殺され税負担は変化しないものの、基礎控除の改正により一定所得以下のフリーランスなどの事業所得者は減税となります。

一方、サラリーマンなどの給与所得者には給与所得控除のほか、退職金に適用される退職所得控除を利用することができるため、事業所得者との控除額に差異が生じています。そこで働き方の多様性を推し進めるため、この差異を是正することが改正のもくろみといわれています。

まとめ

2020年の所得分より実施される基礎控除と給与所得控除の改正は、給与収入が850万円以下の方の場合は、基礎控除の増加と給与所得控除の減額が相殺されるため、所得税への影響は生じないことが分かりました。

しかし、給与所得控除と基礎控除の控除区分の違いから総所得金額に影響が及ぶため、医療費控除の控除額にも変化を及ぼします。また、以前であれば給与収入が1000万円以上で上限となる給与所得控除が、850万円以上で上限に達するよう改められたため、高所得の方の税負担はやや増加していくこととなります。

フリーランスなどの事業所得をメインとされている方は、給与所得控除の減額の影響を受けないため基礎控除の増額のみを受けることができ、所得税・住民税の税負担が減少するメリットがあります。

今回の税改正は所得税の基本的なルールが変更となるため、多くの人が影響を受けることになります。税負担が大きくなりそうな方は、生命保険控除の利用枠のフル活用や確定拠出型年金による小規模企業共済等掛金控除の活用など早めの税金対策を行っていきましょう。

執筆者:菊原浩司

FPオフィス Conserve&Investment代表