個人事業主は2020年から電子申告で減税になる?!

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

青色申告特別控除での65万円控除

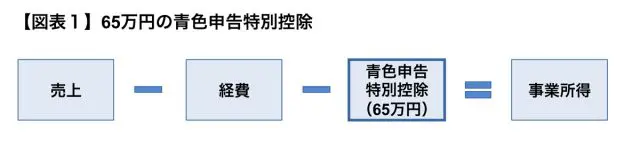

1年間の所得税については、所得の高い人は高い税額となり、低い人は低い税額となりますが、個人事業主は事業所得についての所得税がかかることになり、事業所得は売上から経費を差し引いて計算します。

その事業所得の算出に当たり、青色申告による確定申告を行った場合は、青色申告特別控除を受けることができ、2019年分までは年間65万円あるいは10万円が控除されます。

65万円の控除が受けられると、売上から経費と65万円を差し引いた額が事業所得の額となるため、所得税の計算対象となる所得額が65万円分減ることになります(【図表1】)。

もし、売上が500万円、経費が200万円の場合であれば、235万円(500万円-200万円-65万円)が事業所得となるでしょう。

65万円の青色申告特別控除を受けるためには、

(1)青色申告を始める際、3月15日までに(1月16日以降の新規開業の場合は業務開始日から2ヶ月以内に)青色申告承認申請書を税務署に提出していること

(2)正規の簿記(複式簿記)による帳簿を作成していること

(3)確定申告書に貸借対照表、損益計算書を添付していること

(4)確定申告の法定期限内(毎年3月15日まで。2019年分確定申告については新型コロナウイルス感染症の拡大防止のため4月16日まで延長され、その後4月17日以降も受付可能に変更)に申告していること

が必要です。

複式簿記でない場合や貸借対照表、損益計算書を添付できない場合、期限内の申告でない場合は、控除額は10万円となります。手続きは煩雑かもしれませんが、65万円の節税効果は大きいでしょう。

申告方法により控除額が変わる

この65万円だった青色申告特別控除の額は、改正により、2020年分から55万円になります。これまでより一律10万円引き下げられることになります。

ただし、確定申告について電子申告(e-tax)で行う場合、あるいは一定のルールに基づく電子帳簿保存を行う場合は、引き続き65万円の控除を受けることができることになっています。

これまでは10万円、65万円の2種類だった控除額は、2020年分から10万円、55万円、65万円の3種類に変わることになります。

基礎控除の額は増え電子申告で減税に

1年間の実際の所得税額は、事業所得を含めた所得額から所得控除を差し引いて課税所得金額を算出し、課税所得金額に税率を掛けて計算する流れになります。

事業所得を算出する際の青色申告特別控除が先述のとおりの改正がされますが、その一方で、所得控除のうちの基礎控除が38万円から48万円に引き上げられることになります(合計所得金額が2400万円以下の場合)。

その結果、電子申告か電子帳簿保存によらない青色申告の場合は、青色申告特別控除のマイナス10万円と基礎控除のプラス10万円で合計控除額は103万円のままとなり、電子申告あるいは電子帳簿保存による青色申告の場合、青色申告特別控除額は65万円のまま変わらず、基礎控除はプラス10万円の48万円になるため、合計控除額が113万円へ増えることになります(【図表2】)。

これまで電子申告を行っていなかった人も2020年分から電子申告による青色申告をすれば減税に繋がるでしょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー