1人あたり7万1000円も節税できる扶養控除。条件と範囲を分かりやすく解説!

所得控除に扶養控除があります。同じ収入でも、家族が多いと税金が少なくなることはご存じでしょう。

扶養控除の対象になる親族を控除対象扶養親族と言いますが、例えば納税者の所得税率が10%の場合、一般の控除扶養親族を1人扶養するごとに所得税額は1人3万8000円、住民税分が加わると合計7万1000円の節税となります。

では、どんな人を扶養親族にできるのでしょうか。

CFP(R)認定者

確定拠出年金相談ねっと認定FP

大学(工学部)卒業後、橋梁設計の会社で設計業務に携わる。結婚で専業主婦となるが夫の独立を機に経理・総務に転身。事業と家庭のファイナンシャル・プランナーとなる。コーチング資格も習得し、金銭面だけでなく心の面からも「幸せに生きる」サポートをしている。4人の子の母。保険や金融商品を売らない独立系ファイナンシャル・プランナー。

扶養親族とは?

国税庁ホームページでは、扶養家族に該当する範囲を以下のように定めています。扶養親族とは、その年の12月31日現在で、次の4つの要件のすべてに当てはまる人です。

- ★1.配偶者以外の親族(6親等内の血族及び3親等内の姻族)または都道府県知事から養育を委託された児童(里子)や市町村長から養護を委託された老人であること。

- ★2.納税者と生計を一にしていること。

- ★3.年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

- ★4.青色申告者の事業専従者としてその居年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

(国税庁「No.1180 扶養控除」より引用)

配偶者以外とされているのは、配偶者控除は扶養控除とは別に定められているためです。扶養親族のうち、所得税の控除対象扶養親族は、12月31日現在で16歳以上の人です。

ところで、生計を一にするについて、単身赴任や進学のためにひとり暮らししている場合でも、生活費や学資金などを送金している・送金してもらっている場合、勤務や修学、療養などで別居していても、日常以外では家族の元で生活する場合も同一生計とされます。

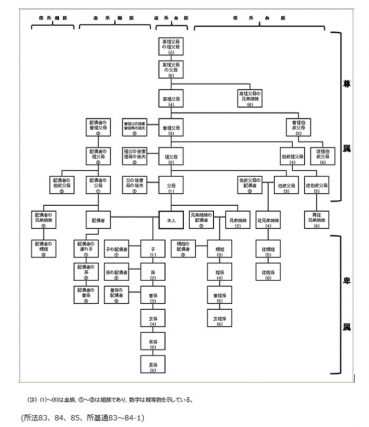

6親等内の血族、3親等内の姻族って?

ところで、親族に該当する6親等内の血族、3親等内の姻族とはどのような人でしょうか。

直系尊属では、

1親等(父母)→2親等(祖父母)→3親等(曾祖父母)→4親等(高曾祖父母)→5親等(5世の祖)→6親等(6世の祖)

直系卑属では、

1親等(子)→2親等(孫)→3親等(曾孫・ひまご)→4親等(玄孫・やしゃご)→5親等(来孫・らいそん)→6親等(昆孫・こんそん)

となります。

兄弟姉妹は、父母(1)→兄弟姉妹(2)・・2親等

父母の兄弟姉妹(伯父伯母(叔父叔母))は、父母(1)→祖父母(2)→伯父伯母(叔父叔母)(3)・・3親等

のように横に広がる場合は、いったん、直系の出生元まで戻ります。

6親等内の血族は、6世の祖や昆孫の他に、兄弟姉妹の玄孫、いとこの孫、はとこ、祖父母のいとこ、髙曾祖父母の兄弟姉妹より近い親族をいいます。

姻族は結婚による親戚をいいます。配偶者の血族、または、血族の配偶者です。3親等内の姻族は、配偶者の曾祖父母、配偶者の伯父伯母(叔父叔母)、配偶者の甥姪、曾孫の配偶者、甥姪の配偶者、伯父伯母(叔父叔母)の配偶者、曾祖父母の配偶者より近い親族をいいます。

(出典)国税庁「No1180 扶養控除「親族」の範囲」

扶養控除の金額は?

同じ控除対象扶養親族であっても、年齢と条件により、控除金額が異なります。

所得税の一般の控除対象扶養親族(16歳以上)は控除額38万円ですが、特定扶養控除(12月31日現在で19歳以上23歳未満の人)は63万円、70歳以上の老人扶養親族は、同居老親等の場合は58万円、それ以外は48万円の控除額です。

例えば、課税所得が195万円超330万円以下では所得税率10%になりますが、住民税(都道府県所得割4%、市町村所得割6%)も合わせると、扶養親族1人あたりの節税額は以下のとおりです。

・一般控除対象扶養親族:38万円(所得税)、33万円(住民税)→7万1000円

・特定扶養親族:63万円(所得税)、45万円(住民税)→10万8000円

・老人扶養親族(同居老親等以外):48万円(所得税)、38万円(住民税)→8万6000円

・老人扶養親族(同居老親等):58万円(所得税)、45万円(住民税)→10万3000円

同居老親等は、老人扶養親族のうち、本人またはその配偶者の直系尊属(父母、祖父母、曾祖父母)であり、本人またはその配偶者と同居している場合をいいます。

入院の場合は、長期にわたる場合であっても「同居」とされますが、老人ホームに入居した場合は、老人ホームが居所になります。この場合は、同居老親等とされません。

(控除額、税率は令和2年9月現在のものです)

(参考・引用)

国税庁「No.1180 扶養控除」

国税庁「No.1180 扶養控除「親族」の範囲」

国税庁「生計を一にする」

総務省「地方税の税率一覧」

岐阜市「各種控除の説明」

執筆者:林智慮

CFP(R)認定者