アイフルの最低返済額と返済日・返済方法について解説

[PR]![アイフルの最低返済額と返済日・返済方法について解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2020/04/76390.jpg.webp)

今回はアイフルの最低返済額と返済日・返済方法についてお話します。

執筆者:鴨志田 大輔

ファイナンシャルプランナー

ファイナンシャルプランナー

大学卒業後、広告代理店に入社。

社会人生活をする中で、自分のお金の知識が高くない事を感じ、お金の知識をより持っている方が人生が豊かになると痛感。

人生をより幸せで豊かにする為にお金の知識を持ちたい気持ちが強くなり、ファイナンシャルプランナーの資格を取得

現在は、初心者の方が見て、分かりやすい記事を作成する事でお金の知識を発信することに注力している

目次

公式サイトで申し込み

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間(※) | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

※初めての方なら最大30日間利息0円

アイフルの返済金額の目安を把握しよう

アイフルの返済金額の目安は、借入れ直後の残高と返済方法によって以下のように変わります。今回は借入れ直後残高が100万円までの場合における返済金額の目安について、以下の通りまとめてみましたので、参考にしてください。

(利息計算方法:元金×契約年率÷365(閏年366)×各回の利用日数)

支払期日ごとの一定金額の返済となります。ただし、初回と最終回は異なる場合がありますので注意してください。

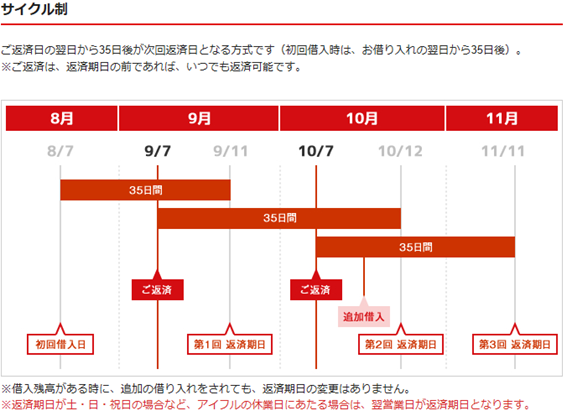

サイクル制とは?

アイフルの返済方式の一つである「サイクル制」とは、「返済の翌日から35日後が次回の返済日になる方法」のことです。返済日の前であれば35日間いつでもアイフルに返済することができます。公式サイト内にわかりやすく説明されていますので、参考にしてください。

サイクル制を選択し、10月7日に返済を行った場合、次の返済は35日後にあたる11月11日までに行う必要があります。

つまり、約定日制と比較すると、返済日の間隔に5日前後の余裕が生まれることになります。

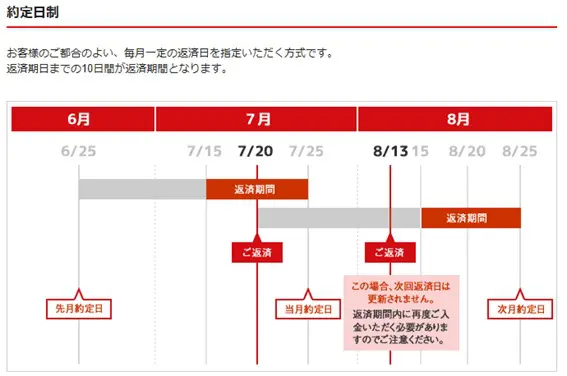

約定日制とは?

アイフルに用意されているもう一つの返済方法「約定日制」とは、「毎月の返済日を指定して返済をする方法」です。毎月の支払い日が確定しているので、スケジュール管理がしやすいことが特徴です。約定日制を選択して返済を行うイメージについては以下のとおりです。

ただし、注意していただきたいのは、返済を行うのは約定日までの10日間となっていることです。したがって、それよりも前に返済を行った場合、その金額は次回の返済に充当されるということではなく、「前月分の追加返済」という扱いになりますので、再度次の約定日までの10日間の間に返済を行う必要があります。

どっちの返済方式の方がお得?

もし、口座引き落としでの返済を望むのであれば、約定日制しか選択できません。約定日は「毎月3日、26日、27日、28日のいずれかを選択」できますが、利用する金融機関によっても異なりますので、注意が必要です。

「約定日制」は返済日が明確なので返済管理がしやすいことがメリットです。また、「サイクル制」は返済をなるべく遅らせたいという方には最適な返済方法です。ただ「サイクル制」の場合、毎月の返済日が流動的であるため、うっかり返済を忘れてしまうといった事態が起きやすいのでご注意ください。

サイクル制を選ぶのであれば、返済した際に「次の返済日はいつになるか」をしっかり確認し、うっかり返済し忘れた、などということがないように、きちんとスケジュール管理をしておくようにしましょう。

アイフルの最低返済額シミュレーション

では、アイフルで30万円借り入れた場合のそれぞれの返済方法でも返済額をシミュレーションしてみましょう。なお、シミュレーションの際の返済回数については、全て最低返済額(最長)で返済した場合を想定し、計算については全てアイフルの公式サイト上にあるシュミレーションを利用しています。

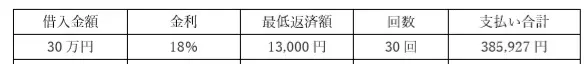

借入額:30万円、返済方法:サイクル制

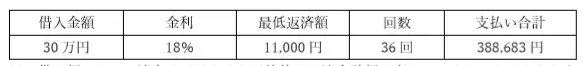

借入額:30万円、返済方法:約定日制

同じ借入額でも、返済方法が異なると最終的な返済合計額も変わってくることが分かります。

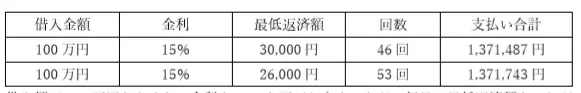

借入金額100万円、返済方法:サイクル制(上段)、約定日制(下段)

では借入額を100万円と設定した場合の、サイクル制および約定日制での最低返済額についてシミュレーションしてみましょう。

借入額が100万円となると、金利も15%と下がります。ただ、毎月の最低返済額をこれだけの回数続けていくのはなかなかできるものではありません。

借入金額による最低返済額は決まっていますので、できるのであれば、途中で繰り上げ返済を行うなど、支払い回数を減らす努力をしましょう。そうすることで、最終的な返済合計額の減額効果を生み出すことができます。

公式サイトで申し込み

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間(※) | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

※初めての方なら最大30日間利息0円

Q&A

返済が遅れてしまったら追加でお金を払わないとだめ?

アイフルの返済期日に1日でも遅れると、返済日の翌日から遅延損害金(実質年利20%)が発生します。その計算方法は「借入残高×遅延損害利率(20.0%)÷365日×遅延日数」となりますので、もし30万円の借入残高がある場合、一日当たり164円の遅延損害金を支払う必要があります。

返済が遅れれば遅れるほど、遅延損害金は増えていくことになりますので、気づいた時点で早めに対処するようにしましょう。ちなみにアイフルの返済が遅れた場合、翌日にはアイフルから「いつご返済いただけますでしょうか」という内容の電話がかかってくると思われます。

アイフルでは本来の返済期日より30日までであれば返済を猶予してもらえますので、30日の期間内で返済日を決めてアイフルに伝えるようにしましょう。そしてその約束の日にきちんと返済を行うようにしてください。

このような場合であれば遅延損害金は発生しませんが、次の月の返済も行わないといけませんので返済額が2倍になることを忘れないようにしてください。

どうしても返済するお金が用意できない場合はどうすればいい?

どうしても今月の返済日に返済できないという方であれば、事前にアイフルの会員ページやスマートフォンのアプリから、返済日を変更することができます。ただし、返済期日を変更することができるのは、約定日制のみです。

35日ごとに返済期日が来るサイクル制の場合は、返済期日を変更することができないことに注意が必要です。もし、返済額の一部なら支払えるのであれば、アイフルのコールセンターに電話して、支払額の減額を担当者に相談しましょう。

アイフルでは、利息のみの返済を認めてもらえる可能性があります。ここで大切なのは、どうしても返済するお金が用意できない状況になった場合、必ずアイフルに連絡を入れるようにすることです。連絡なしで放置していると、アイフルから催促の電話がかかってきます。

その際にもきちんと対応することが大切ですし、もし、その催促を無視し続けると、最悪の場合「延滞」という事故情報が載ることになりますので、そのようなことは絶対に避けるようにしてください。

まとめ

カードローンの申し込みする前に、返済シミュレーションをおこない、しっかりとした返済プランを計画しておくことは極めて重要です。アイフルの公式サイト内には、返済シミュレーションが用意されており、各回の返済金額をシミュレーションすることができます。

また、各回の返済金額以外にも、「返済回数」や「毎月の返済額に基づく借入可能額」を知ることもできますので、シミュレーションサイトでしっかりと内容を把握しておくことをおすすめします。

もちろん、返済中に余裕が出てくれば、一括返済や繰り上げ返済なども活用し、総返済額の削減に繋げていくようにしましょう。また、定期的に会員サイトにログインし、借入残高を確認しておくことも大切です。

執筆者:鴨志田 大輔

ファイナンシャルプランナー

新着記事

人気記事

金利 2019.06.25

プロミスで借り入れをしていて返済が苦しくなった場合に、どのような解決策があるのかを知りたい方は多いで...

借入 2025.06.30

お金のやり繰りに苦労する給料日前に、どうしてもお金が必要な時に、アイフルのカードローンがあると便利で...

借入 2020.12.10

マンションやアパートなど賃貸物件に引っ越すときは入居審査があります。家賃の支払い能力があるか、入居に...

申し込み 2020.12.02

レイクは申し込みから借り入れまでWebで最短15分※で融資をうけることができ、急いで借りたい方に最適...

金利 2020.12.17

プロミスの利用を考えていて「プロミスは初回利用時から金利引き下げできる?」「金利引き下げの方法やポイ...

※収入証明書:利用限度額が50万円以下、且つ他社を含めた借入総額100万円以下の場合

※主婦(専業主婦・パート・バイト含む)・学生:満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方

※診断結果は、入力いただいた情報に基づく簡易なものとなります。実際の審査では、当社規定によりご希望にそえない場合もあります。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※振込時間はシステムメンテナンスの時間帯や一部金融機関を除きます。

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は原則届きません。

※カードレス選択時でも、本人確認のための郵送が発生する場合がございます。

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

■モビットカード

※融資までの目安:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

※主婦(パート・バイト含む):20歳~74歳で安定した収入のある方。 アルバイト、派遣社員、パート、自営業の方も利用可能です。 (三井住友カード株式会社の基準を満たす方)

■プロミス

※収入証明書:50万円型をご契約の場合、収入証明書は必要ありません

※専業主婦NG

※年齢18歳以上、74歳以下のご本人に安定した収入のある方、当社基準を満たす方

※収入が年金のみの方はお申込いただけません。

※お申込時間や審査によりご希望に添えない場合がございます

■みずほ銀行

※住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です。

■レイク

①無利息の注釈

・365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上(お借入れ額1万円でも可能)でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

・60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

・365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

②貸付条件はこちら

![ã¢ã¤ãã«ã®å¯©æ»åºæºã¾ã¨ãï¼ è½ã¡ã人ã®ç¹å¾´ãç³ãè¾¼ã¿ã®æµãã解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2019/06/46370-1-150x150.jpg.webp)

![プロミスの在籍確認は原則電話なし! 会社にバレない手順を解説 <span style="color:#999999;font-size:50%;">[PR]</span>](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2025/06/shutterstock_191239610-270x180.jpg.webp)

![アイフルに申し込んだ後にキャンセルしたい時の手順・注意点 <span style="color:#999999;font-size:50%;">[PR]</span>](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2020/01/67327-1-270x180.jpg.webp)

![プロミスでは利息だけの返済も可能! 返済が苦しいときの対応法 <span style="color:#999999;font-size:50%;">[PR]</span>](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2019/06/47562-270x180.jpg.webp)

![レイクの申し込み方法の流れやキャンセルについて徹底解説 <span style="color:#999999;font-size:50%;">[PR]</span>](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2020/11/shutterstock_1475077085-270x180.jpg.webp)

![プロミスは金利引き下げが可能?金利引き下げの方法や大切なポイントを紹介 <span style="color:#999999;font-size:50%;">[PR]</span>](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2020/12/93718-270x180.jpg.webp)

![消費者金融はどこがおすすめ? 比較する際のポイントはなに? [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/124913-270x180.jpg.webp)

![銀行のカードローンはどこがおすすめ? 比較する際のポイントも解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/124918-270x180.jpg.webp)

![【2025年】電話連絡なしカードローンおすすめ7選! 勤務先にバレずにお金を借りられる対策を徹底解説! [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/125008-270x180.jpg.webp)

![無利息期間がある消費者金融などのカードローン15選! 条件や注意点も解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/125011-270x180.jpg.webp)

![郵送物なしのカードローンおすすめ9選! 家族や職場にバレずにお金を借りる対策も解説!【2025年】 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/04/124782-270x180.jpg.webp)

![【年代別】おすすめカードローン10社を徹底比較!2025年最新版 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2024/05/125105-270x180.jpg.webp)