個人事業主やめた方がいい年収は? 平均年収やメリット・デメリットをご紹介

個人事業主に転身しようか検討している人の中には、「個人事業主として継続するのは難しい年収は?」、「個人事業主のデメリットとは?」と考えている人も多いのではないでしょうか。個人事業主にはサラリーマンよりもフレキシブルに働けたり、収入が青天井といったメリットがあったりするものの、注意点があることも忘れてはいけません。

本記事では、個人事業主の基本を押さえた上で、個人事業主について平均年収や年収の算出方法、納税すべき税金の種類、メリット・デメリットなどについて解説していきます。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【PR】SMBCモビット

おすすめポイント

・「WEB完結」申込みなら、電話連絡なし

・お申込から契約後の借入まで誰とも顔をあわせません

・お近くの銀行、コンビニ、ネットで24時間ご利用可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 10秒簡易審査 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | - | 即日融資 |

目次

- 1 そもそも個人事業主って何?

- 2 個人事業と法人の違い

- 3 個人事業主の平均年収はいくら?

- 4 個人事業主をやめた方がいい年収は?

- 5 個人事業主で年収1000万円稼ぐ人の割合

- 6 個人事業主の業種別平均年収ランキング

- 7 個人事業主の年収の算出方法

- 8 個人事業主が納税すべき税金の種類

- 9 個人事業主のメリット

- 10 個人事業主のデメリット

- 11 個人事業主に向いている人の特徴

- 12 個人事業主に向かない人の特徴

- 13 個人事業主が年収を上げるための5つの方法

- 14 個人事業を始める前に行うこと

- 15 個人事業主になったらすること

- 16 個人事業主から会社員に戻れるのか

- 17 個人事業主が抱えがちなお金の悩み

- 18 個人事業主の年収まとめ

そもそも個人事業主って何?

個人事業主とは法人を設立せず、個人で事業を営んでいる人のことです。税務署への開業届の提出後、事業の開始を申請することで個人事業主として一般的に認められるようになります。

個人事業主として働く人の中にはさまざまな職種の人がいます。IT系の職種、デザイナー、クリエイター、美容師、通訳、講師、店主などが挙げられます。また、フリーランスも個人事業主の一種です。

個人事業と法人の違い

個人事業主と法人経営はしばしば混同されることがありますが、両者は異なるものです。

まず、設立時から違いがあります。法人は株主からの出資や債券を発行するなど様々な方法で資金調達ができます。登記や定款などの作成が必須となり、設立費用として20万~30万円ほどかかります。

個人事業は所轄の税務署に開業届を提出することで、個人事業主として業務を始められます。法務局に登記したり、株主と関係性を築いたりすることは通常ありません。

また、廃業時も個人事業と法人では異なります。個人事業主が廃業するときは税務署に届出の提出のみですが、法人は解散や清算の登記などの手続きに費用が発生します。また、廃業までにある程度の時間を要します。

さらに、個人事業と法人では「税金の仕組み」も異なります。個人事業では累進課税が適用されるため、所得に応じて税率が高くなります。最も高い税率の人は所得税、住民税ともに50%を超えます。

一方、法人は税率がある程度定まっており、法人税、法人住民税あわせて約30%前後です。そのため、高い売上を継続的に得ている人であれば、法人の方が税制面でお得になり、手元に多くのお金が残ることになります。

また、社会的信用は個人事業主よりも法人化している人の方が高い傾向にあります。大手企業と取引を行う際、個人事業主であることを理由に断られるケースもないわけではありません。また、金融機関のローンやクレジットカードの審査において個人事業主は不利になりがちです。

個人事業主の平均年収はいくら?

個人事業主の平均年収は380万円程度と言われています。

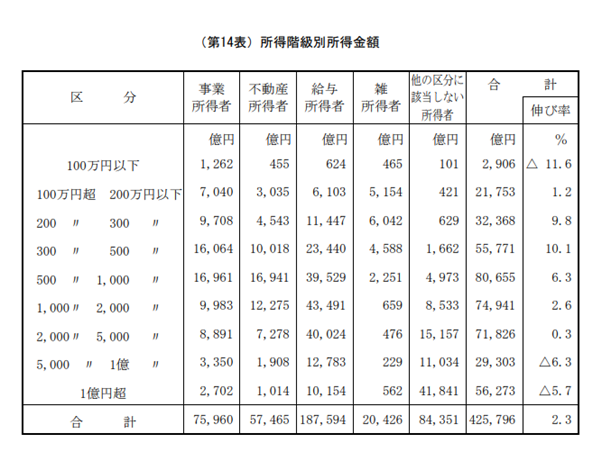

国税庁「標本調査結果」によると、個人事業主の年収は500万円超1000万円以下の層が最も多いという結果になっています。

図表1

※国税庁 標本調査結果より引用

上記表によると、年収500万超1000万円以下の層が最も多く、年収300万円超500万円以下が続いています。現在の日本人の平均年収は445万円程度ですので、個人事業主の多くが平均年収と同程度の年収を得ていると言えます。しかし手取りは年収の6~7割となるため注意が必要です。

この調査より、年収が200万円に満たない個人事業主も全体で見ると少なくない他、年収1000万円を超える個人事業主も多くいます。個人事業主と一括りにしても、人によって大きな差があります。

個人事業主をやめた方がいい年収は?

厚生労働省「国民生活基礎調査」によると、現代の日本において貧困線は127 万円と言われています。この線を下まわる年収が何年も続く場合はこのまま継続すべきか考え直す必要があるでしょう。

個人事業主はサラリーマンのように毎月定まった給与を得るシステムではないため、自分の働きや努力、才能次第で給与を伸ばすことも可能です。

個人事業主で年収1000万円稼ぐ人の割合

個人事業主で年収1000万円以上稼ぐ人の割合は全体の4.5%程度になります。

会社員においても年収1000万円は1つの目標であり、高いハードルとみなされていますが、個人事業主においても1000万円プレイヤーはわずかしかいません。

個人事業主の業種別平均年収ランキング

国税庁「国税庁統計年報」では業種別の平均所得が明らかにされています。事業所得について所得金額と主たる収入を得ている人数から1人あたりの平均所得上位5位を次の図表2にまとめました。

図表2

| 業界 | 所得金額 |

|---|---|

| 医療保険業 | 約928万円 |

| 士業(弁護士・税理士・建築士等) | 約685万円 |

| 不動産業 | 約345万円 |

| 鉱業 | 約302万円 |

| 建設業 | 約285万円 |

※国税庁 第145回 令和元年度版 国税庁統計年報を基に作成

個人事業主の年収の算出方法

個人事業主はクライアントや顧客から支払われたお金の全てが自分の年収になるわけではありません。個人事業主の年収は以下の計算式を使って算出します。

売上高-必要経費=個人事業主の年収

個人事業主の場合、年収と言っても必要経費を差し引いた分になりますので、より正確な表現としては所得になります。

青色申告者の場合はこの所得から青色申告特別控除額を差し引いた金額が、確定申告書上の所得金額になります。そのため、売上が多くても経費もかさんでいる場合は高い年収を得ているとは言ません。個人事業主の年収についての考え方は会社員とは異なる部分があるのです。

個人事業主が納税すべき税金の種類

一定以上の所得を得ている国民には納税の義務がありますので、個人事業主も自身の所得に応じて納税しなければなりません。個人事業主が納める税金として以下の4種類が挙げられます。

・個人事業税

・消費税

・所得税

・個人住民税

個人事業主が納税すべき税金の種類(1)個人事業税

個人事業税とは事務所や事業所が所在する各都道府県に対して納める税金で、事業の所得に応じて課税される地方税です。個人事業税を納める対象者は各都道府県内に事務所、もしくは事業所を設けており、課税対象の事業を営む個人となります。また、法で定められた法定業種も課税対象であるため気になる方は、各都道府県のページで確認しましょう。

個人事業税は事業主控除として「一律290万円控除」されます。このため、年間の事業所得が290万円以下の個人事業主は、個人事業税の課税対象にはなりません。なお、開業してからの期間が、1年未満の場合には月数別で控除額が変わってきます。次の図表3の通りです。

図表3

| 事業月数 | 事業主控除額 |

|---|---|

| 1ヶ月 | 24万2000円 |

| 2ヶ月 | 48万4000円 |

| 3ヶ月 | 72万5000円 |

| 4ヶ月 | 96万7000円 |

| 5ヶ月 | 120万9000円 |

| 6ヶ月 | 145万円 |

| 7ヶ月 | 169万2000円 |

| 8ヶ月 | 193万4000円 |

| 9ヶ月 | 217万5000円 |

| 10ヶ月 | 241万7000円 |

| 11ヶ月 | 265万9000円 |

| 12ヶ月 | 290万円 |

※東京都主税局 個人事業税を基に作成

税務署に提出した確定申告書の記載内容から税額が計算されますので、申告書の提出などを改めて行う必要はありません。個人事業税の納付対象者には都道府県から納税通知書が送られてきます。

個人事業主が納税すべき税金の種類(2)消費税

消費税とは商品やサービスの消費に課される税金です。商品やサービスの価格の10%を消費者が負担します。ただし、消費者が税務署などに直接支払うわけではなく、商品やサービスを販売する事業者が、消費者から支払われた消費税と仕入れや経費に掛かる消費税を差し引いたものを後日納税します。

個人事業主は、顧客や取引先から預かった金額や納税額を把握しておかなければなりません。

個人事業主が納税すべき税金の種類(3)所得税

所得税とは税務署に納税する国税のことで、収入から必要経費を差し引いた所得に、所得に応じた税率を掛けて算出されます。

事業で得た事業所得などを明らかにするために所得税の計算を行い、それを確定申告書に記載します。確定申告書に記載した金額を税務署に納税します。

個人事業主が納税すべき税金の種類(4)個人住民税

個人住民税とは市区町村に納める税金のことです。個人住民税には市区町村民税と都道府県民税が含まれています。

所得税の確定申告書を税務署に提出すると、個人住民税の金額が記載内容を基にして決まり、納付書が送られてきます。市町村などに確定申告書とは別に申告書を提出する必要はありません。

個人住民税は均等割と所得割の2種類の税金で構成されています。均等割とは税金を負担する能力のある人が均等の額を負担するもので、5000円前後の金額が一律で課税されます。所得割は所得金額に応じて金額が決まり、所得金額に対して10%が課税されます。

個人事業主のメリット

会社員よりも自由が多いイメージがある個人事業主ですが、個人事業主として働くことでどのようなメリットが得られるのでしょうか。個人事業主のメリットとして以下の3つが挙げられます。

・定年がない

・柔軟な働き方を実現しやすい

・法人よりも決済を簡単にすませられる

個人事業主のメリット(1)定年がない

多くの場合一般企業であれば、60歳で定年となります。近年において再雇用制度が整ってきている他、2025年から65歳定年が義務化されますが、それでも企業によっては60歳以降これまで通りに働き続けるのは難しいかもしれません。

個人事業主は会社員のように定年退職の時期が定められていません。そのため、自分が働きたいと思う限り、体力や健康状態などと相談して働き続けることができます。個人事業主の中には高齢になっても60歳以前と同様の収入、もしくはそれ以上の収入を得ている方も珍しくありません。

また、個人事業主は働き方や仕事量を自分で決められるため、高齢になっても働きやすいというメリットがあります。

個人事業主のメリット(2)柔軟な働き方を実現しやすい

個人事業主には決められた働き方というものがありません。プライベートな予定に合わせてスケジュールを組むこともできます。また、個人事業主の中には自宅で仕事をしている人も多く、出勤時間を削減できるだけでなく、育児や介護とも両立しやすい傾向にあります。

勤務時間や勤務日を自分で調整できることからも平日に役所や病院に行くのも、会社員と比べて容易でしょう。プライベートな予定を大切にしたい人にもおすすめできる働き方です。

個人事業主のメリット(3)法人よりも決済を簡単にすませられる

個人事業主は決済を比較的容易にすませられるため、会計に関する知識がない方も会計ソフトを使えば問題なく行えることが多いです。

法人は経理に関する業務が多く、帳簿付けや税金計算の正確性を担保しなければなりません。また、税理士に決算や確定申告を依頼するケースも多く、税理士への依頼費用や税理士との面談の時間などが発生します。

個人事業主の税の計算は法人税ほど計算が複雑ではありませんので、確定申告を自分で行うことも可能です。

個人事業主のデメリット

個人事業主は会社員が享受できないようなメリットを多く得られるものの、デメリットがあることも忘れてはなりません。デメリットを知らずに個人事業主になると、後悔することになるでしょう。

個人事業主のデメリットとして以下の3つが挙げられます。

・帳簿作成・確定申告を行わなければならない

・会社員と比べて社会的信用を得にくい

・雇用保険・社会保険がない

個人事業主のデメリット(1)帳簿作成・確定申告を行わなければならない

個人事業主は従来の業務に加えて、帳簿作成や確定申告などを行う必要があります。これらの作業には当然のことながら報酬が発生することはありません。従来の業務の合間に帳簿作成や確定申告の手続きを行う必要がありますので、忙しい時期などは自分の時間が取りにくくなることもあるでしょう。

また、人によっては帳簿作成が負担に感じることもあります。特に、税制面で優遇を受けるためには青色申告を行う必要がありますが、複式簿記方式での記帳が条件となります。簿記に関する知識がない人でも確定申告ソフトや会計ソフトを使うことで問題なく行えることが多いですが、それでも苦手意識や負担を感じる人は少なくありません。また、会計ソフトの導入にもコストや手間がある程度かかります。

個人事業主のデメリット(2)会社員と比べて社会的信用を得にくい

近年において個人事業主の社会的知名度が高まっているとはいえ、それでも社会的信用度が会社員よりも低い傾向があります。

業務においては金融機関から融資を受けられなかったり、受けられたとしても減額されたりすることもあります。また、大手企業との契約が個人事業主であることを理由に決まらないこともあります。

同じ年収の会社員や公務員よりも住宅ローンに通りにくい、クレジットカードの審査に落ちやすいといったデメリットもあります。これらには個人事業主は安定的に収入を得続けることが難しいことが関係しています。

個人事業主のデメリット(3)雇用保険・社会保険がない

個人事業主は雇用保険や社会保険の加入対象にはなりません。

雇用保険は従業員として雇用されている人が対象となりますので、個人事業主は対象外です。また、社会保険には厚生年金と健康保険が含まれています。社会保険は労働者の失業や出産、病気などに備えるための保険ですが、個人事業主は労働者ではありませんので対象外です。個人事業主は国民年金になりますので、将来的に受け取れる年金が厚生年金より少なくなります。

個人事業主は仕事が安定しており、健康上問題ないときは困ることがなくても、仕事の状況や自身の健康状態によって生活がなりたたなくなることもあります。貯蓄をしっかり行う、複数の収入源をつくるなど、会社員以上に不測の事態に備えておく必要があります。

個人事業主に向いている人の特徴

個人事業主として活躍するためには自分の適性を見極めておくことが大切です。個人事業主に向いている人の特徴として以下の5つが挙げられます。

・業務能力が高い

・自己管理能力がある

・学習が苦ではない

・事務作業が苦手でない

・客観的に分析できる

個人事業主に向いている人の特徴(1)業務能力が高い

業務能力が高くなければ、クライアントから仕事を受注することはできません。仕事を請け負うにはクライアントを満足させられる品質で納品できることが前提となります。

また、個人事業主は会社員のように周囲の助けを得ることは難しく、独力で全ての業務をこなす必要があります。仕事を1人でやり遂げる力がない人や独力で全て解決することができない人は個人事業主になっても収入につなげることはできません。

個人事業主としてどのような事業を営もうか検討している方は、自分が得意とする分野や会社員として高い実績を上げた分野がおすすめです。

個人事業主に向いている人の特徴(2)自己管理力がある

個人事業主は自由度が高く、自分の裁量で業務時間や納品までのスケジュールを決められます。また、上司など周囲の目がなく、他者から仕事を開始するように指示されたり、怠惰を注意されたりすることはありません。

自己管理を行えないと仕事を捌くことができないため収入を維持できなくなります。また、仕事をスケジュール通りに進められず納品が遅れれば、以降の発注は期待できないでしょう。

体調をくずし、休息や治療のために仕事を行えなくなれば、収入も途絶えてしまいます。体調不良によって想定外に収入が少なくなることもあります。

個人事業主に向いている人の特徴(3)学習が苦ではない

近年、個人事業主の知名度の高まりから、多くの人が個人事業主に転身しています。また、副業人材も増えており、個人事業主として収入を得るにはこれまで以上に豊富な知識や高いスキルが求められるようになってきています。また、社会は日々変化していますし、ビジネスを取り巻く環境も変わっています。

そうした中で学習をストップしてしまうと、競争力をすぐに失うことになります。競争に勝ち続けるためには日々学習し、自分の能力を高めると同時に、新しい情報をキャッチアップしなければなりません。

個人事業主に向いている人の特徴(4)客観的に分析できる

個人事業主として事業展開していくためには、自分の状況を客観的に分析する力が求められます。事業で成功するためには市場分析、実践、検証、改良を繰り返し行わなければなりません。

自分で良いと思っていることでも、他者の視点から見ると改善が必要な物事も多くあります。個人事業主は第三者からの意見を聞きにくい立場にあるため、自分自身で客観視する力が必要です。

個人事業主に向いている人の特徴(5)事務作業が苦手でない

会社員であれば、事務作業を事務員に任せることができます。データ入力や会計処理が苦手な方であれば、それらを行わずに仕事を全うすることもできます。

一方、個人事業主は事務員を雇わない限り、事務作業は自分で行わなければなりません。取引書類の発行や管理、請求書の発行や管理など、日々行わなければならない事務作業は多くあります。

個人事業主に向かない人の特徴

個人事業主が不向きであるにもかかわらず、個人事業主に転身してしまうと後々困ることになるのは自分自身です。個人事業主になる前に個人事業主に向かない人の特徴をまずは確認し、自分の適性について考えておくようにしましょう。

個人事業主に向かない人の特徴として以下の6つが挙げられます。

・数字が苦手

・安定志向

・周囲に流されやすい

・人間関係の構築が苦手

・自己管理が苦手

・責任感がない

個人事業主に向かない人の特徴(1)数字が苦手

個人事業主には計算するシーンが多くあります。例えば、請求書を作成する際には合計額の算出や税金の計算などが必要です。また、確定申告書の作成では1年間の売上や経費を計算しなければなりません。

ただし最近は、会計ソフトや請求書作成ツールなどの精度が高まっているため、自分で電卓を使って計算しなくても、正しい金額を算出しやすくなりました。また、ある程度の売上がある個人事業主であれば、税理士に会計業務を依頼することもできます。

とはいえ、大切な会計業務を機械や他人に完全に丸投げをしてしまっては不安な部分もありますので、大きな計算ミスであれば気付けるくらいには数字に強いと安心でしょう。

個人事業主に向かない人の特徴(2)安定志向

個人事業主は会社員のように毎月の給与が保障されることはありません。受注量によって収入が変動します。また、数ヶ月にわたって30万円前後の収入がある個人事業主であっても、クライアントの都合などによって突然にして収入が0になる可能性もあります。

個人事業主は年功序列や勤続年数に応じて収入が上がることもありません。また、ボーナスもありませんので、会社員のようにボーナス払いを期待することもできません。

個人事業主に向かない人の特徴(3)周囲に流されやすい

個人事業主は自分の経験や知識に基づいて判断しなければならない場面が多くあります。

周囲に流され、誤った判断をしてしまうと、事業が立ち行かなくなることもあるので注意してください。人の意見に左右されやすい人は自分で物事を考え、意思決定を行う力を身に付ける必要があります。

個人事業主に向かない人の特徴(4)人間関係の構築が苦手

個人事業主には上司や部下、同僚はいません。また、単独でできる仕事も多いため、人と関わることが苦手でも問題ないというイメージを抱かれがちです。

しかし、個人事業主は企業や個人に自分で営業をかけ、仕事を受注する必要があります。営業スキルが低かったり、自分を売り込む力がなければ、仕事を得ることはできません。また、仕事を継続して依頼してもらうためには、日々のコミュニケーションの内容や信頼関係を構築できているかが重要なポイントになります。

クライアントと信頼関係が構築されており、親しい間柄であれば、さまざまな仕事を継続的に依頼してもらえたり、新たな仕事を紹介してもらえたりすることもあります。

人間関係の構築が苦手な方は相手に対する丁寧な対応や、スピーディーな返信を心掛けることから始めてみましょう。

個人事業主に向かない人の特徴(5)自己管理が苦手

会社員のように毎日決まった時間に通勤したくないといった理由で個人事業主を志す方もいます。

しかし、自己管理が苦手な人は個人事業主として失敗するケースも少なくありません。例えば、お昼過ぎまで寝ていて、1日をだらだらして終わらせてしまう人であれば、受注した仕事をいつまでも納品できないでしょう。

また、昼夜逆転した生活を何年にもわたって営んでいれば、身体を壊しやすくなります。体調不良で仕事ができなくなれば、収入が途絶えることになります。

個人事業主に向かない人の特徴(6)責任感がない

個人事業主は自分が経営者で、全ての決定権を握っています。自分の判断によって利益が大きく左右されますので、言動の1つ1つに責任をもつ必要があります。

また、請け負った仕事を期日までに納品しなければ、クライアントに迷惑がかかります。場合によっては、大きなトラブルにまで発展することもあるので注意が必要です。

個人事業主が年収を上げるための5つの方法

個人事業主の大きな利点として収入を自分次第でいくらでも伸ばせることが挙げられます。ただし、年収を上げるためには業務に邁進するだけではなく、ポイントを押さえておくことが不可欠です。

個人事業主が年収を上げるための方法として以下の5つが挙げられます。

・青色申告特別控除を利用する

・経費を漏れなく計上する

・専門性の高い仕事を選ぶ

・給与を時給換算する

・稼働時間を増やす

個人事業主が年収を上げる方法(1)青色申告特別控除を利用する

個人事業主が確定申告を行う際は青色申告と白色申告のいずれかを選ぶことができます。まずは、青色申告と白色申告の違いを確認しておきましょう。

・青色申告

複式簿記が必須となり帳簿作成に手間がかかるが、税制面での優遇や赤字の最大3年間の繰り越しなどの特典がある

・白色申告

確定申告の手続きがシンプルで簡単だが、税制面で優遇を受けられない

青色申告の特典の中でも青色申告特別控除は最も魅力的なものです。最大で65万円の所得控除を受けられるため、税負担を大きく軽減できます。また、自宅で仕事をしている方は電気代や水道代なども仕事に関連する部分が経費として落とすことができます。

確定申告の行いやすさから白色申告を選択する個人事業主の方もいますが、会計ソフトを活用すれば青色申告も少ない負担で行えます。

個人事業主が年収を上げる方法(2)経費を漏れなく計上する

個人事業主は経費を自分で計上する必要があります。自ら計上しなければ、税負担が必要以上に重くなります。

例えば、請求書をクライアントに送る際に使う封筒や切手は経費になります。また、業務におけるスキルアップのための本や参考書、業務やクライアントとのやりとりで使う通信機器なども経費になります。クライアントに会いに行く際の交通費やクライアントへの手土産なども経費に計上できます。

個人事業主が年収を上げる方法(3)専門性の高い仕事を選ぶ

個人事業主として働ける職業は数多く存在しますが、高い収入を得たい人は専門性の高い仕事を選ぶようにしましょう。誰でもできる仕事はどうしても単価が低く設定されているため、多くの仕事をこなしても高い収入を得ることが難しくなります。一方、専門性の高い仕事は仕事をこなせる人が限られているため、高い報酬を得られる傾向にあります。

例えば、プログラマーの場合、多くの人が扱える言語を扱う案件よりも、難易度が高い言語を扱う案件の方が報酬が高く設定されています。さらに、その分野での実績や経験が求められるような案件であれば、より高い報酬を期待できるでしょう。また、ライターは誰もが書ける記事よりも、テーマに関連する資格保有者や業務経験者を対象としている案件の方が報酬が高く設定されています。

個人事業主が年収を上げる方法(4)給与を時給換算する

個人事業主には時給という概念は一般的にありません。しかし、自分が請け負っている仕事を時給に換算してみることで、仕事の選別や仕事にかける時間の目安を決める際に役立ちます。

高い報酬の案件であっても仕事を終えるのに時間がかかるようであれば、時給が1000円を下まわることにもなりかねません。また、一見したところ低い報酬の案件であっても、短時間、かつ簡単にこなせる案件であればお得感があります。

参考までに、東京都の最低時給は1113円となっています(2024年1月時点)。個人事業主になりたての頃は時給が1000円前後になるように調整してみると良いでしょう。ただし、個人事業主は社会保障がなく、厚生年金に加入できないことなどから、時給3000円前後が、ある程度安定した生活を営む上でのボーダーラインとも言われています。

個人事業主が年収を上げる方法(5)稼働時間を増やす

フリーランスは請け負う仕事量によって収入が前後しますので、稼働時間を増やせば収入をアップさせることができます。単価が低い仕事しか請け負えない状況であっても長時間働くことによって20万円以上の月収を得られることもあります。

ただし、稼働時間を増やせばそれだけ心身への負担は重くなります。無理して働き、高い収入を得られたとしても、過労で心身に不調をきたし、仕事をしばらくできなくなれば本末転倒です。

稼働時間の増加は個人事業主が収入を一時的に増やすのには良い方法ですが、長期的に多くの収入を得たい方はスキルアップなどを行うようにしましょう。

個人事業を始める前に行うこと

会社員から個人事業主に転身予定の方には、事前に行っておくことをおすすめするものがあります。個人事業を始める前に行うこととして以下の2つが挙げられます。

・事業内容を明確にする

・クレジットカードや住宅ローンの契約

個人事業を始める前に行うこと(1)事業内容を明確にする

国税庁は事業の例として、小売業、卸売業、賃貸業、取引の仲介、運送、加工、清掃、修繕、クリーニング、美容、士業などを挙げています。まずは自分がどのような事業を営むのか決める必要があります。

自分の興味や好みだけではなく、これまでの経験やスキルを踏まえた上で選ぶようにしましょう。また、すでに多くの個人事業主が事業を営んでいる業界に参入する際は、他との差別化を意識する必要があります。

個人事業を始める前に行うこと(2)クレジットカードや住宅ローンの契約

日本では会社員よりも個人事業主の方がクレジットカードや住宅ローンの審査に通りにくい傾向にあります。個人事業主に転身する前にこれらの手続きをすませておくと安心です。

個人事業主になったらすること

個人事業主になった後に行うべきこともあります。以下の表に、個人事業主になったら行うべきことをまとめましたので確認してください。

図表4

| 社会保険 | ・国民健康保険への加入(もしくは勤めていた会社の健康保険の任意継続、健康保険組合への加入) ・国民年金への加入 |

| 届出関連 | ・開業届の提出 ・青色申告承認申請書の提出(青色申告を選択した場合のみ) ・青色事業専従者給与に関する届出・変更届出書 ・給与支払事務所等の開設・移転・廃止届出書 ・源泉所得税の納期の特例の承認に関する申請書 |

| 経理・納税関連 | <日々の経理業務> ・領収書の登録 ・記帳 ・見積書の作成・送付 ・請求書の作成・送付 <納税関連> ・確定申告 |

| 事務面 | ・ホームページの作成 ・広報用のSNSの作成 ・事業用のメールドメインの作成 ・会社ロゴの作成 ・名刺の作成 ・電話番号の取得 |

筆者作成

個人事業主から会社員に戻れるのか

結論を先に述べると、個人事業主から会社員に戻ることは可能です。

個人事業主から会社員に戻る際の難易度は個人によって異なります。例えば、個人事業主として高い成果を上げ、その経験やスキルを直接的に活かせる企業であれば歓迎される傾向にあります。一方、個人事業の内容とは全く関係ない業界の企業や、完全未経験の職種であれば、内定を得られる可能性が下がるでしょう。

また、個人事業主から正社員に戻る際はその理由を面接官などにしっかりと説明できるようにしておく必要があります。あわせて、個人事業主を経験しているからこそ企業側に提供できる価値なども説明できるようにしておくことをおすすめします。

個人事業主はコアとなる業務だけでなく、営業活動や経理処理などさまざまな業務を行います。これらの知識や経験は一般企業でも求められるものですので、高い評価を得られる可能性もあります。

個人事業主が抱えがちなお金の悩み

個人事業主には自分で稼ぐ力が求められますが、多くの個人事業主はお金に関してどのような悩みを抱えているのでしょうか。

個人事業主が抱えがちなお金の悩みとして以下の3つが挙げられます。

・仕事がなく、収入が途絶えた

・良い案件に出会えない

・将来稼ぎ続けられる保証がない

個人事業主が抱えがちなお金の悩み(1)仕事がなく、収入が途絶えた

個人事業主になりたての頃は仕事がなく、手持ち無沙汰の状況に置かれることは珍しくありません。

事業を始めてすぐ、毎月安定的に仕事をくれるクライアントに出会える可能性は低いでしょう。営業をかけても、別の個人事業主と契約している、個人事業主として経験豊富な人に仕事を任せたいなどの理由から断られることも多いです。

また、個人事業主としての経験を積み、収入が安定していたとしても、クライアントの都合や社会情勢などによっては収入が突然途絶えることもあります。

個人事業主が抱えがちなお金の悩み(2)良い案件に出会えない

個人事業主は自分の好みや関心に合わせて仕事をできますが、選り好みばかりしていては収入を得ることはできません。また、マイナーな分野などであれば、募集そのものに出会える機会は限られてしまいます。

個人事業主として生計を立てるためには報酬も重要なポイントです。希望する報酬の案件がなかなかなく、業務を希望とする金額を下まわる報酬で請け負わなければならない状況にもなりかねません。

個人事業主が抱えがちなお金の悩み(3)将来稼ぎ続けられる保証がない

個人事業主として稼いでいる方でも、数十年後も稼ぎ続けられるという保障はありません。

近年、AIによる仕事の代替が注目されていますので、自分の職種がAIに取って代われる可能性もあるでしょう。また、仕事を長年請け負っていた企業が個人事業主への依頼を中止したり、依頼数を事業内容の変更などを理由に大幅に減らしたりすることもあります。

個人事業主の年収まとめ

多様な働き方が認められている昨今、個人事業主も多くの人にとって選択肢の1つになってきています。個人事業主は会社員のように給与にある程度の上限や年功序列があるわけではありませんので、意欲のある人や能力のある人は独立後すぐに会社員時代の年収を超えられることもあります。

ただし、個人事業主にはメリットだけでなく、デメリットがあることも忘れてはいけません。個人事業主をやめた方がいい人もいます。例えば、学習意欲や労働意欲がない人が個人事業主になると業務負担の重さに心身に不調をきたすこともあるでしょう。また、スキルがない状態で個人事業になっても仕事を受注できないため、収入は会社員時代よりも下がる、もしくは0になる可能性もあります。

個人事業主として独立を検討している方は年収だけではなく、適正やデメリットもよく踏まえた上で決めるようにしてください。

出典

国税庁 標本調査結果

国税庁 第145回 令和元年度版 国税庁統計年

東京都主税局 個人事業税

厚生労働省 地域別最低賃金の全国一覧

厚生労働省 2021年 国民生活基礎調査の概況

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

【PR】SMBCモビット

おすすめポイント

・「WEB完結」申込みなら、電話連絡なし

・お申込から契約後の借入まで誰とも顔をあわせません

・お近くの銀行、コンビニ、ネットで24時間ご利用可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 10秒簡易審査 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | - | 即日融資 |