個人事業主の赤字申告は必要?確定申告するメリット・デメリットや注意点をご紹介

個人事業主が赤字で確定申告することで、「還付金の受け取りや税金を控除できる」、「所得を証明できる」、「国民健康保険料や住民税を減額できる」などのメリットが得られます。確定申告が未申告の場合は税務調査の対象になるなど、申告しないことのデメリットも多いため確定申告することがおすすめです。

本記事では、個人事業主が赤字で確定申告する際の安全性、メリットやデメリット、赤字事業における確定申告書の書き方、赤字事業を再建したい個人事業主におすすめの対策、確定申告する際の注意点についてご紹介します。

本記事の内容を参考にして、赤字事業の確定申告について検討しましょう。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

行政書士

◆お問い合わせはこちら

https://www.secure-cloud.jp/sf/1611279407LKVRaLQD/

2級ファイナンシャルプランナー

大学在学中から行政書士、2級FP技能士、宅建士の資格を活かして活動を始める。

現在では行政書士・ファイナンシャルプランナーとして活躍する傍ら、フリーライターとして精力的に活動中。広範な知識をもとに市民法務から企業法務まで幅広く手掛ける。

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系

目次

個人事業主の赤字申告は必要?

個人事業主が赤字でも確定申告する必要はあります。赤字でも確定申告することで、「還付金を受け取れる」、「税金を控除できる」、「所得を証明できる」などの利点があるためです。

一方で、赤字で確定申告しない場合は、個人事業主がどのように生計を立てているのか、収入源について不明点があり、税務調査の対象になる事態が想定されます。

上記の理由から、個人事業主が赤字で確定申告することは危険ではなく、健全な事業を証明するために必要です。

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系

個人事業主が赤字でも確定申告するメリット

個人事業主が赤字でも確定申告するメリットとして、以下の6点が挙げられます。

(1)「赤字の繰越し」、「赤字繰戻し」で還付金の受け取りや税金を控除できる

(2)「源泉徴収税」、「予定納税」の還付金を受け取れる

(3)損益通算で給与所得を抑えられる

(4)所得を証明できる

(5)国民健康保険料や住民税を減額できる

(6)非課税証明書を発行できる

赤字の繰越しや赤字繰戻しを申請することで、還付金の受け取りや税金を控除できます。また、赤字で確定申告をする場合は、源泉徴収税や予定納税の還付金を受け取れる点もメリットです。

他には、「所得を証明できる」、「国民健康保険料や住民税を減額できる」などのメリットもあります。

個人事業主が赤字でも確定申告するメリット(1)「赤字の繰越し」「赤字繰戻し」で還付金の受け取りや税金を控除できる

赤字の繰越しや赤字繰戻しを申請することで、還付金の受け取りや税金を控除できます。赤字の繰越しと赤字繰戻しの概要については、図表1のとおりです。

図表1

| 申請方法 | 概要 | メリット | デメリット |

|---|---|---|---|

| 赤字の繰越繰越し | 赤字の年度で青色申告している場合、翌年度から3年分の黒字額でと赤字を相殺できる制度

赤字の繰越繰越しを申請する場合は、以下の2点が必要 ・損失(赤字)が発生した年度において、期限内の青色申告する |

翌年以降の黒字額を赤字分減額できるため、節税効果が得られる | 将来的に黒字を算出できない場合は、赤字の繰越しで黒字分を相殺できずに有効活用できない |

| 赤字繰戻し | 「過去の確定申告で発生した黒字」と「今年度に発生した赤字」を相殺できる制度

「過去の確定申告で支払った所得税額」と「今年度の赤字額を相殺後の所得税額」の差額を還付金として受け取れる |

手元に控除分の税金が戻るため、その分の資金を会社の運営にまわすことができる | 還付される対象は個人事業主だと所得税などの国税のみ

住民税や事業税は地方税に該当するため、「赤字繰戻し」ではなく「繰越し控除」の対象になる 還付請求する場合は、税務署からの問い合わせへの応答や |

※個人事業主様専門 経理・確定申告 税理士サポート 青色申告をしていれば損失(赤字)を3年間繰越しできます!/筒井一成税理士事務所 【決算時の節税対策 欠損金の繰越し控除or繰戻還付】赤字と黒字を相殺すると節税になる/フリーナンス 【税理士が解説】前年に支払った所得税が還ってくる!? 青色申告なら使える「繰戻し還付」とは を基に作成

赤字の繰越しと赤字繰戻しによって、「還付金の有無」、「税務調査の有無」、「還付対象の範囲」などが異なります。また、どちらの方法を申請する場合でも、長期的には節税効果が得られます。

2種類の申請方法に大きな違いはありませんが、次のような条件に該当する場合は「赤字繰戻し」が効果的です。

・長期的に黒字が見込めない

・短期的な資金繰りを重視したい

自社の資金繰りの状況や今後の事業計画に合わせて、赤字の繰越しと赤字繰戻しの適した方法を申請しましょう。

個人事業主が赤字でも確定申告するメリット(2)「源泉徴収税」、「予定納税」の還付金を受け取れる

赤字で確定申告をする場合は、源泉徴収税や予定納税の還付金を受け取れます。源泉徴収税や予定納税の還付金における概要については、図表2のとおりです。

図表2

| 還付金を受ける税 | 概要 |

|---|---|

| 源泉徴収税 | 1年間の所得税にかかる税金を会社やクライアント側が事前に差し引くこと

報酬の受け取り時に、一定の所得税額を事前に納めること |

| 予定納税 | 予定納税とは、本年度の5月15日時点で確定している納税額が15万円以上の場合、一部の税金を事前に納付できる制度

予定納税は予定納税額の3分の1を7月1日から7月31日まで(第1期)、11月1日から11月30日まで(第2期)の2回に分けて納める(特別農業所得者以外) |

※freee 源泉徴収とはどんな制度? 仕組みや期間、対象者などわかりやすく解説!/国税庁 No.2040 予定納税 を基に作成

黒字の確定申告と同様に、源泉徴収税で納めていた税金より少ない税額なら所得の還付金を受け取れます。また、税金額が15万円以上の予定納税の場合でも、予定よりも税金を納めすぎている場合は赤字の確定申告で税金が還付されます。

所得を証明することで還付金が戻り、事業の資金として活用できる点がメリットです。

個人事業主が赤字でも確定申告するメリット(3)損益通算で給与所得を抑えられる

赤字で確定申告する場合は、損益通算を利用して給与所得を抑えられます。損益通算とは、次の所得で赤字が出ている人が他の所得の黒字額と損益を相殺できる制度です。

●事業所得

●不動産所得(一部対象外あり)

●譲渡所得(一部対象外あり)

●山林所得

例えば、ダブルワークで給与所得と事業所得の2種類を受け取っている事業主をイメージしましょう。給与所得が100万円の黒字、事業所得の赤字分が20万円の場合を想定します。

給与所得の100万円から事業所得の赤字額となる20万円を相殺することで、80万円の所得額で確定申告できます。給与所得を減額することで、所得税が還付されるケースがあります。

損益通算で相殺できる所得がある事業者は、赤字でも確定申告することで節税しましょう。

個人事業主が赤字でも確定申告するメリット(4)所得を証明できる

赤字決算で確定申告する場合は、所得を証明できる点がメリットです。確定申告において赤字決算でも、当期でどのくらいの売上や収入を得られたかについて公的な書類で証明できるためです。

例えば、ビジネスローンや不動産担保ローンの申し込み時に、収入証明書類として「過去数年間の確定申告書の控え」を提出する場合があります。一方で、確定申告が無申告の場合は、公的な税務署の捺印がないため事業の収入を客観的に証明できません。

赤字でも融資を検討してもらえる業者に申し込んだとしても、所得の証明が不明確なため融資を受けられない可能性があります。現状の事業実態を証明するために、赤字決算でも確定申告しましょう。

個人事業主が赤字でも確定申告するメリット(5)国民健康保険料や住民税を減額できる

確定申告が赤字の場合は、国民健康保険料や住民税を減額できます。事業収支が赤字決算である点を証明することで、低所得となり国民健康保険料を通常より軽減できるためです。

具体的には、国民健康保険料は所得額に応じて課税額を決定しています。確定申告が未申告なら赤字である点が証明できないため、国民健康保険料の減税が適用されません。実際には、次の自治体において、国民健康保険税の軽減制度で所得の申告を必要としている記載があります。

●群馬県 千代田町

●石川県 能美市

●茨城県 水戸市

●千葉県 佐倉市

●千葉県 館山市

赤字でも確定申告して、国民健康保険料の軽減措置を受けましょう。

個人事業主が赤字でも確定申告するメリット(6)非課税証明書を発行できる

赤字決算の事業者は赤字で確定申告することで、非課税証明書を発行できます。非課税証明書とは、地方自治体が住民税が非課税であることを証明する書類のことです。

また、非課税証明書を発行することで、「児童手当の申請」、「保育園の入園手続き」、「奨学金や育英資金の申請」の際に活用できます。例えば、児童手当を受け取る場合は所得制限限度額が設定されているため、非課税証明書で所得金額が少ない点を証明する必要があります。

これから児童手当の申請や保育園の入園手続きなどを検討している場合は、赤字の確定申告で非課税証明書を発行しましょう。

個人事業主が赤字でも確定申告するデメリット

個人事業主が赤字でも確定申告するデメリットとして、以下の2点が挙げられます。

(1)赤字決算で資金調達しにくい

(2)書類作成に手間や時間がかかる

個人事業主が赤字で確定申告することで、融資などの資金調達がしにくくなります。また、書類作成に手間や時間がかかるため、細かな確認作業や書類の準備が必要です。

個人事業主が赤字でも確定申告するデメリット(1)赤字決算で資金調達しにくい

個人事業主が赤字で確定申告することで、融資で資金調達しにくくなります。銀行や消費者金融から融資を受ける場合は、現状の資金繰りや事業の見通しについて審査を受ける必要があるためです。

例えば、現状で黒字決算の事業者なら、融資後に滞りなく毎月返済できることが想定できます。一方で、赤字決算が2期連続の事業者なら、事業の収益が得られないため毎月の返済が実現できるのか懸念があります。

そのため、赤字決算の事業者は「消費者金融のビジネスローン」、「不動産担保ローン」など、赤字でも融資を受けられる可能性があるサービスを選ぶ視点が大切です。資金繰りが赤字の場合は、融資を受けにくい場合がある点について留意しましょう。

個人事業主が赤字でも確定申告するデメリット(2)書類作成に手間や時間がかかる

赤字で確定申告する場合は、書類作成に時間や手間がかかる点について留意しましょう。確定申告は、次で記載する細かな確認作業や書類の準備が必要なためです。

●請求書の整理

●経費申請に必要な領収書

●レシートの金額入力や記入、整理

●通帳やクレジットカードの利用履歴から、事業の必要経費や収入を明確にする

●必要書類の準備

1.マイナンバーカードや運転免許証など本人確認書類の映し

2.税金の還付金を受け取る場合は口座情報

3.給与所得者は会社から受け取る源泉徴収票

4.災害で被害に遭った場合は罹災証明書

●不明点がある場合は最寄りの税務署に相談する

確定申告の直前ではなく、日頃から帳簿や領収書を整理することでスムーズに確定申告できます。他には、確定申告用のソフトを導入することで、書き直す手間がかからずに記入できるので便利です。

【画像で解説】赤字事業における確定申告書の書き方

赤字事業における確定申告書は、以下の手順で記載します。

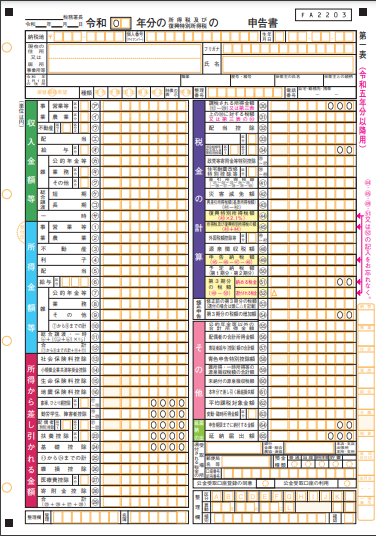

STEP1.確定申告書 第一表を記載する

STEP2.確定申告書 第二表を記載する

STEP3.確定申告書 第四表(一)を記載する

STEP4.確定申告書第四表(二)を記載する

また、赤字繰戻しを申請する場合は、「還付請求書」を記載する必要があります。

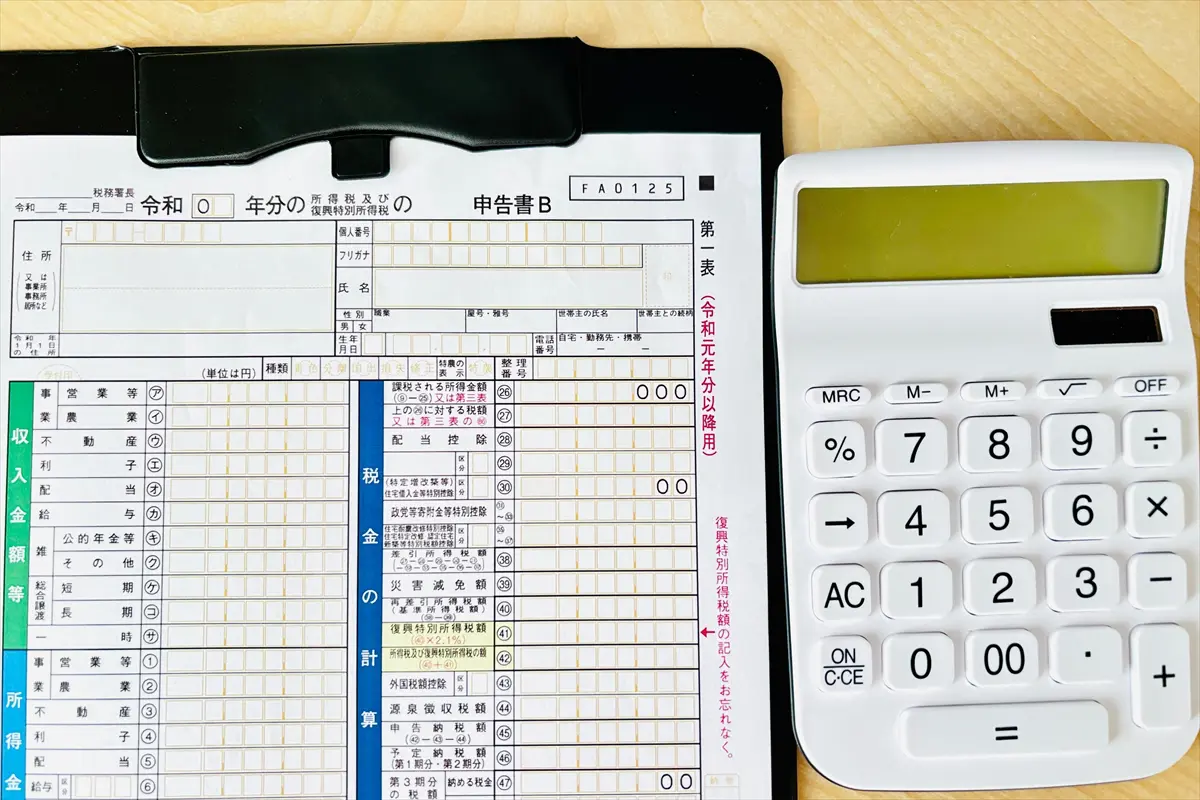

STEP1.確定申告書 第一表を記載する

はじめに、確定申告書 第一表を記載しましょう。申告書用紙を確認しながら、次に記載している手順に沿って各項目を記入します。

※国税庁 申告書第一表・第二表【令和5年分以降用】より引用

<記載手順>

1.住所、氏名、マイナンバーなどの必要情報を記入する

2.「種類」欄の「青色」と「損失」を〇で囲む

3.「収入金額等」欄に、事業者の収入を記入する

4.「所得金額」欄に収入額から経費・青色申告特別控除額などを引いた金額を記入する。赤字の場合は金額の頭に△を付けて記入する

5.「所得から差し引かれる金額」欄に、それぞれに該当する所得控除額を記入する

6.「税金の計算」欄に該当する金額を記入する

7.納税額がプラスなら「第3期分の税額」内の「納める税金(51欄)、マイナスの場合は「還付される税金」の「52」欄に記入する

また、「確定申告書 第二表」は通常の確定申告と同様の記載方法なので、今回は省略します。

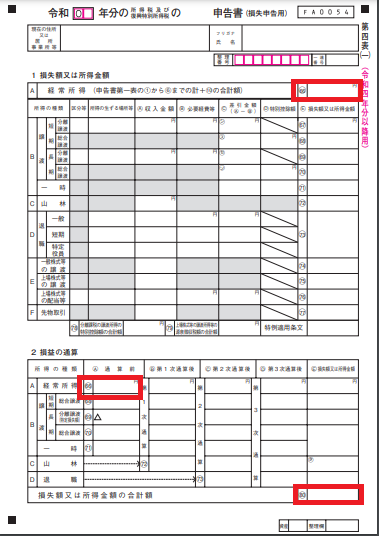

STEP2.確定申告書 第四表(一)を記載する

次に、確定申告書 第四表(一)を記載しましょう。申告書用紙を確認しながら、次に記載している手順に沿って各項目を記入します。

※国税庁 申告書第四表【令和4年分以降用】より引用

<記載手順>

1.「住所」「氏名」を記入する

2.「1 損失額又は所得金額」の「66」欄(右上の赤枠部分)に頭部に△を付けて赤字額を記載する

3.「2 損益の通算」の「66」欄(中央左下あたりの赤枠部分)に赤字額を記載する

4.「80」欄(右下の赤枠部分)に赤字額を記載する

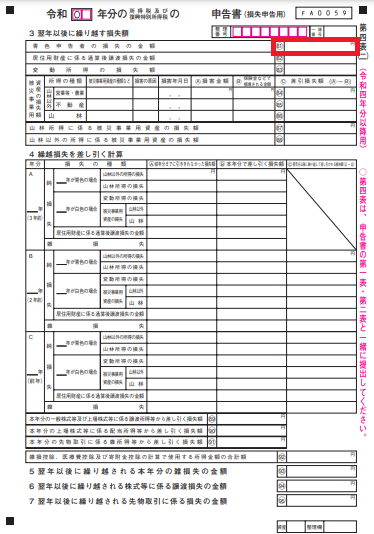

STEP3.確定申告書第四表(二)を記載する

続いて、確定申告書第四表(二)を記載しましょう。申告書用紙を確認しながら、次に記載している手順に沿って各項目を記入します。

※国税庁 申告書第四表【令和4年分以降用】より引用

<記載手順>

「3 翌年以降に繰越す損失額」の「81」欄(右上の赤枠部分)に赤字額を記載する

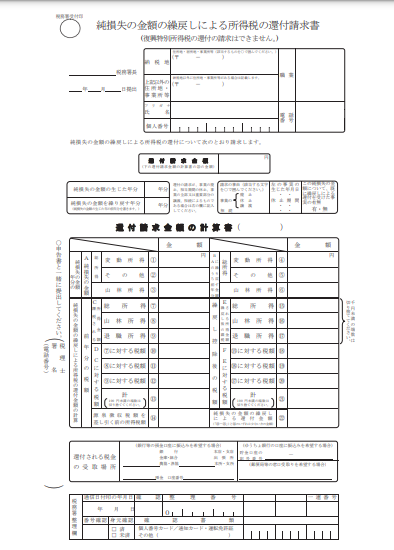

STEP4.赤字繰戻しを申請する場合は「還付請求書」を記載する

赤字繰戻しを申請する場合は、「還付請求書」を記載しましょう。申告書用紙を確認しながら、次に記載している手順に沿って各項目を記入します。

※国税庁 純損失の金額の繰戻しによる所得税の還付請求書【令和5年分以降用】より引用

<記載手順>

1.「書類の提出日」「住所」「氏名」「マイナンバー」などの必要情報を記入する

2.「純損失の金額の生じた年分」「純損失の金額を繰戻す年分」それぞれの対象年を記入する

3.提出年度の所得額(赤字額)を「(2)欄」と「(5)欄」に記入する

4.前年の確定申告書における㉖、㉗、㊵欄の金額を「純損失の金額の繰戻しによる所得税の還付請求書」の(7)、(10)、(14)欄に記入する

5.(15)欄に前年度の黒字額と提出年の赤字額を差し引いた所得金額を記入する

6.(18)欄に(15)の金額に応じた税率をかけて算出した税額を記入する

7.(22)欄に(10)から(18)を引いた金額(還付されるべき金額)を記入する

8.(22)を「還付請求金額」に記入する

9.還付金が振り込まれる口座を記入する

先程紹介した記載方法を参考にしながら、赤字で確定申告しましょう。

赤字事業を再建したい個人事業主におすすめの対策

赤字事業を再建したい個人事業主におすすめの対策として、以下の4点があります。

(1)ビジネスローンの資金調達

(2)不動産担保ローンの融資

(3)リースバックの資金調達

今回紹介した対策を参考にして、赤字事業を再建しましょう。

赤字事業を再建したい個人事業主におすすめの対策(1)ビジネスローンの資金調達

赤字事業でも、ビジネスローンを申し込むことで資金調達が可能な場合があります。ビジネスローンは赤字決算でも、今後の見通しがイメージでき、負債が少ない事業は融資を検討してもらえる場合があります。

事業には営業利益や経常利益などの利益や、これまでの借金が蓄積された負債などの項目があります。

例えば、連続2期の赤字決算でも、事業が抱える負債が少ないなら、今後の事業計画が見通せる場合に利益が得られることがイメージできます。融資を検討している担当者に事業への思いを伝えることで、現状は赤字でも融資を検討してもらうことが可能です。

次に、当期のみ赤字決算でも、これまでの負債が20億円残っている事業者をイメージしましょう。今後における事業の見通し以外にも多額の負債を抱えていることで、融資を受けられる可能性が低くなります。

赤字決算の企業でも現状の負債の有無や事業の計画性によって、ビジネスローンで融資を受けることが可能です。また、個人事業主におすすめのビジネスローンとして、図表3の業者が挙げられます。

図表3

| ビジネスローン | ビジネスローンの概要 | おすすめな人の特徴 |

|---|---|---|

| AGビジネスサポート | 3%台の低金利から資金調達できる

最高1000万円まで融資が可能 |

低金利でまとまった資金を調達したい人 |

| プロミス 自営者カードローン | 最短即日で融資を受けられる

「事業資金」「生活費などの生計費」に活用できる |

急ぎで資金調達したい人

「教育ローン」「マイカーローン」など、幅広い資金に使用したい人 |

| レイク レイクdeビジネス | 1万円の少額から利用できる

最長10年間の返済が可能 |

長期間の融資で毎月の返済額を軽減したい人 |

※AGビジネスサポート 事業者向けビジネスローン/プロミス 自営者カードローン/レイク レイク レイクdeビジネス を基に作成

図表3で紹介した3つの業者を参考にして、自社に合ったビジネスローンの利用を検討しましょう。

赤字事業を再建したい個人事業主におすすめの対策(2)不動産担保ローンの融資

赤字決算の事業主でも、不動産担保ローンの融資を受けられる可能性があります。不動産担保ローンは赤字決済の事業主でも、不動産を担保にすることで前向きに融資を検討しているためです。

不動産担保ローンは赤字決算でも今後の事業計画書を提出し、事業の将来性を伝えることで前向きに融資を検討してもらえます。

事業の魅力を伝えられる事業計画書を提出したい場合は、税理士に相談しながら作成することも一案です。ノウハウを把握する税理士が担当することで、現実味と客観性を両立できる事業計画書を作成できます。

また、個人事業主におすすめの不動産担保ローンは、図表4のとおりです。

図表4

| 不動産担保ローン | 不動産担保ローンの概要 | おすすめな人の特徴 |

|---|---|---|

| AGビジネスサポート 不動産担保ビジネスローン | 年間6000件以上の事業性融資実績がある

5億円までの資金調達が可能 Web申し込みの場合は、1分間で必要事項を入力できる |

融資実績が豊富な不動産担保ローンを選びたい人

手軽にWebから申し込みたい人 |

| セゾンファンデックス 事業者向け不動産担保ローン | 「複数の銀行からの借り入れている」「赤字決算」の事業でも、前向きに融資を検討している

5億円までの資金調達が可能 |

連続2期の赤字決算でも、資金調達したい人 |

| アサックス 不動産担保ローン | 最大10億円の資金調達が可能

1%台の低金利から融資を検討してもらえる |

低金利で、まとまった資金を調達したい人 |

※AGビジネスサポート 不動産担保ローン/セゾンファンデックス 事業者向け不動産担保ローン/セゾンファンデックス 【事業者向け不動産担保ローン】決算書が赤字でも融資を受けることはできますか?/アサックス 「事業者向け」不動産担保ローン を基に作成

図表4で紹介した不動産担保ローンを参考にしながら、自社に合った業者で資金調達しましょう。

赤字事業を再建したい個人事業主におすすめの対策(3)リースバックの資金調達

リースバックで資金調達することで、赤字決算の事業の資金繰りを改善できます。リースバックとは事務所や駐車場などの不動産を売却し、売却後の事務所や不動産などをリース契約で利用できる方法です。

例えば、事業用の駐車場を売却し、まとまった資金を受け取ります。その後、駐車場の利用料金を支払いながら、継続的に駐車場を利用することが可能です。また、リースバック利用時のメリットとデメリットとして、次の点が挙げられます。

<リースバックのメリット>

●マンションや事業所を売却後に住み続けられる

●固定資産税などの維持費が発生しない

●売却代金を一時的な運転資金や設備資金に活用できる

<リースバックのデメリット>

●不動産の所有者がリースバックの業者に変更してしまう

●月額料金の家賃や使用料が発生する

保有している不動産や物品を売却することで、まとまった資金を調達しましょう。

【事前にチェック】個人事業主が赤字で確定申告する際の注意点

個人事業主が赤字で確定申告する際の注意点として、以下の2点が挙げられます。

(1)わざと赤字の偽装申告は行わない

(2)確定申告が未申告の場合は税務調査の対象になりやすい

意図的に赤字での確定申告を偽造しないようにしましょう。また、確定申告が未申告の場合は、税務調査の対象になる可能性があります。

個人事業主が赤字で確定申告する際の注意点(1)わざと赤字の偽装申告は行わない

意図的に赤字での確定申告を偽造しないようにしましょう。赤字の確定申告のメリットを得たいために、確定申告を意図的に偽造した場合は、脱税の罪に問われる可能性があります。

税務調査に該当した場合は、数年間における確定申告についても確認される可能性があります。例えば、税務調査を受ける場合に、前期で意図的に赤字を確定申告したことが発覚するケースも想定できます。「意図的に赤字の確定申告を偽造する」ことは控えましょう。

個人事業主が赤字で確定申告する際の注意点(2)確定申告が未申告の場合は税務調査の対象になりやすい

確定申告が未申告の場合は、税務調査の対象になりやすい点に注意しましょう。事業主が対象の確定申告を放棄することで、脱税行為を疑われる可能性があるためです。

例えば、個人事業主が赤字決算の場合は、どうやって生活しているのかなど、収入源について不明点が多く挙げられます。そのような背景があるため、不信感を抱いた税務署から税務調査の対象になる可能性があります。

健全な事業を営んでいる点を証明するためにも、赤字決算でも確定申告するのがおすすめです。

個人事業主の赤字申告に関するQ&A

個人事業主の赤字に関するQ&Aをご紹介します。抱えている悩みと同じ項目を見つけた際は、参考にしてみてください。

収入より経費が多い赤字の場合でも確定申告すべき?

収入より経費が多い赤字決算でも、確定申告しましょう。確定申告が未申告な場合は、収入が証明できないことで今後の住宅ローンやビジネスローンの融資に支障が出る可能性があるためです。

赤字でも事業収入がどれくらいあるかを証明できるため、今後の事業の見通しを含めて融資を検討してもらえます。一方で、確定申告が無申告なら確定申告書の控えがないため、事業の所得を公的に証明できません。

収入より経費が多く赤字決算の場合でも、今後における融資の可能性まで視野を広げて確定申告するのがおすすめです。

個人事業主は確定申告で生活費を経費にできる?

個人事業主は確定申告で生活費を経費に計上できません。個人事業における生活費は事業主借の項目で計上されるため、経費として引き落としできないためです。

事業主借は、経費で引き落としできない金銭に対して発生する勘定項目です。そのため、個人的な生活費を事業経費に記帳できない点について注意しましょう。

個人事業主は赤字申告や融資を活用して事業を展開しよう

本記事では、個人事業主が赤字で確定申告する際の安全性、メリットやデメリット、赤字事業における確定申告書の書き方、赤字事業を再建したい個人事業主におすすめの対策、確定申告する際の注意点についてご紹介しました。

個人事業主が赤字で確定申告することは、「還付金の受け取りや税金を控除できる」、「所得を証明できる」、「国民健康保険料や住民税を減額できる」などのメリットがあります。本記事を参考にして、赤字事業の確定申告について検討しましょう。

出典

個人事業主様専門経理・確定申告税理士サポート青色申告をしていれば損失(赤字)を3年間繰り越しできます!

筒井一成税理士事務所【決算時の節税対策 欠損金の繰越し控除or繰戻還付】赤字と黒字を相殺すると節税になる

フリーナンス【税理士が解説】前年に支払った所得税が還ってくる!?青色申告なら使える「繰戻し還付」とは

freee人事労務の基礎知識源泉徴収とはどんな制度?仕組みや期間、対象者などわかりやすく解説!

国税庁No.2040 予定納税

千代田町国民健康保険税の軽減制度について

能美市国民健康保険税の軽減制度

水戸市国民健康保険国民健康保険税の軽減について

佐倉市低所得世帯の国保税の軽減制度

館山市国民健康保険税の軽減制度について

freee【2024年最新】確定申告の必要書類・添付書類、準備するものをケース別にわかりやすく解説

国税庁確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)

AGビジネスサポート事業者向けビジネスローン

プロミス自営者カードローン

レイクレイクdeビジネス

AGビジネスサポート不動産担保ローン

セゾンファンデックス事業者向け不動産担保ローン

セゾンファンデックス【事業者向け不動産担保ローン】決算書が赤字でも融資を受けることはできますか?

アサックス「事業者向け」不動産担保ローン

国税庁No.2250 損益通算

国税庁申告書第一表・第二表【令和5年分以降用】

国税庁申告書第四表【令和4年分以降用】

国税庁純損失の金額の繰戻しによる所得税の還付請求書【令和5年分以降用】

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系