年の初めは家計のバランスシートづくりから

バランスシートとは、企業が決算時に作成するものですが、家計においても作成する意味は大きく、家計の実態が見えてくるのです。年に1回、年の初めに作れば1年の家計の目標をたてやすくなります。

FPオフィス And Asset 代表、CFP、FP相談ねっと認定FP、夫婦問題診断士

保険代理店勤務を経て独立。高齢出産夫婦が2人目を産み、マイホームを購入しても子どもが健全な環境で育ち、人生が黒字になるようライフプラン設計を行っている。子どもが寝てからでも相談できるよう、夜も相談業務を行っている。著書に「書けばわかる!わが家の家計にピッタリな子育て&教育費のかけ方」(翔泳社)

バランスシートとは

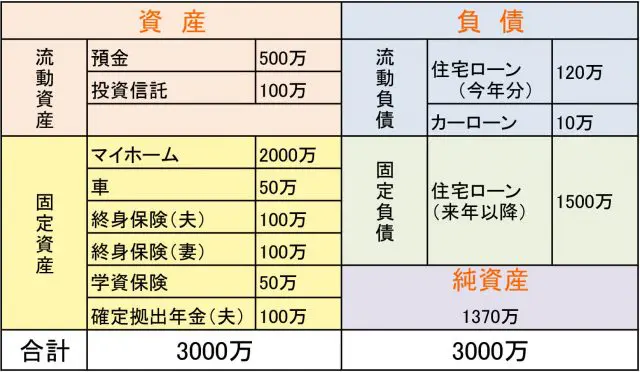

資産と負債、純資産からなる以下のような表です。資産には、預金・株式・保険・不動産などが入ります。負債には、住宅ローンなど借金が入り、資産から負債を引いたものが純資産です。

資産=負債+純資産となり、必ず右と左の金額が一致します。純資産とは、資産として持っているものをすべて現金化し、そのお金で負債を支払った時に最終的に手元に残るお金です。

いくら資産が多くても、負債も多ければ手元に残るお金は少なくなりますし、資産が少なくても負債も少なければ、手元に残るお金は決して少ないわけではありません。ですから、資産が多いほど良いというわけではありません。

バランスシートの作り方(資産の部)

では、早速バランスシートを作ってみましょう。まず、資産の部です。流動資産から書き出しましょう。流動資産とは、1年以内に必ず現金化できるものです。預金や財形、株式などが流動資産です。金額を書き出してみましょう。株式や投資信託など値動きがあるものは時価を書きます。

次に、固定資産を書き出します。固定資産とは1年以内に現金化しない資産です。マイホームや保険などがこれにあたります。車やマイホームの金額は時価を書きます。しかし、時価を正確に調べるのは大変なので、売却すると大体いくらになるのか、大まかな金額でかまいません。

保険は、今、解約した場合の解約返戻金を書き出します。解約返戻金がない保険は、ここでは考慮しません。なお、確定拠出年金は60歳まで引き出せませんから、60歳まであと1年以上あるなら固定資産として計上しておきましょう。

バランスシートの作り方(負債の部)

次に負債の部です。流動負債とは、1年以内に返済する負債です。クレジットカードの分割払いなどがあれば、書き出しましょう。固定負債は1年以内に返済しない負債です。カーローンや住宅ローンなど、今年返済分は流動負債、来年以降返済分は固定負債になります。ローンの金額は、金利を除くローン残高を書き込みます。

バランスシートによる家計改善対策

資産と負債を書き出したら、純資産を計算しましょう。資産から負債を引いた金額が純資産です。純資産は計算できましたか?プラスになりましたか?マイナスになりましたか?マイナスになったら債務超過です。ローン内容など見直したほうが良いかもしれません。

マイナスにならないまでも、純資産が少なければ家計に体力がないということです。純資産を増やして家計の体力をつけましょう。その対策としては、資産を増やす・負債を減らす、の2つの方法があります。

資産を増やす一番の方法は、働くことによる収入アップが一番効果的ですが、今よりも働く時間を増やすのはそう簡単ではありません。

まずは確実に貯蓄をすることで資産を増やすことからはじめましょう。ここでのポイントは「確実に貯蓄」です。貯蓄する月、しない月、また、貯蓄する金額に変動があってはいけません。毎月決めた金額を必ず貯蓄します。そのためには、優先順位が低い支出はしないという節約が必要になるかもしれません。

次に負債を減らす対策です。ローンが減れば負債が減りますから、繰り上げ返済などの方法が挙げられます。

しかし、そうすると預金が減りますし、住宅ローンであれば低金利ですから、住宅ローンより高金利な運用商品を持っているのであれば、それを解約して繰り上げ返済するのがベストな方法とも限りません。ローン返済はバランスシートだけでなく、総合的な判断が必要になるでしょう。

また、流動資産、流動負債の割合を見ることも大切です。もし、流動資産が少ないなら、災害など万一の場合に対応しきれないことになります。また、流動資産より流動負債が多ければ、今年返済分の借金を手元にある資金で返せないことを意味します。現在の家計の状況をよく観察してみましょう。

自己資本比率50%を目指そう

年齢を重ねるに連れ、純資産が増えていくのが理想です。純資産は日々変化するものです。純資産が増えているか減っているかは書き出してみないと分かりません。年に1回書き出し、家計の安全度・安定度をチェックしましょう。

その際に目安としたいのが自己資本比率です。自己資本比率とは(純資産÷総資産)×100で求めることができます。上記の図なら、(1370万÷3000万)×100=45.6%です。

企業の会計においては、自己資本比率は20〜39%が標準、40%〜69%が優良と言われています。家計においてもこの数字を目安として、50%以上の自己資本比率を目指しましょう。

執筆者:前田菜緒(まえだ なお)

CFP(R)認定者