正確に知ってる?実家の価値が分からないと、遺産相続時に大変!実家の価値を知る方法とは!

一般家庭の場合、実家の土地・建物、預貯金などの金融資産となることが多いでしょう。

預貯金などは金額が明らかですが、問題は不動産です。

実際に売却してお金に変えてしまえば簡単ですが、なかなかそうはいきません。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

土地の価格は1つではない

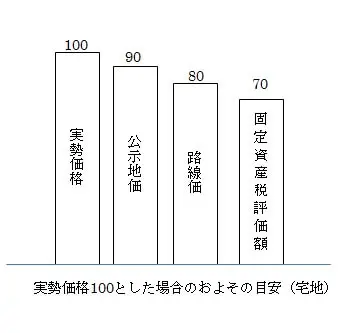

土地の価格は、調べる機関や使用する場面によっていくつもあります。

代表的なものとしては、以下のようなものがあります。

・実勢価格(取引価格)

・公示地価

・基準地価

・路線価(相続税路線価)

・固定資産税評価額

・鑑定評価額路線価

・担保評価額

(1)この中で、市街地の相続税の評価額としては路線価を使います。

路線価×面積×各種調整率=評価額

路線価は、1平方メートルあたりの価格(千円/平方メートル)を表示したもので、市街地の土地で使われます。

*各種調整は、土地の奥行や形、角地など個別状況に応じた調整をするものです。

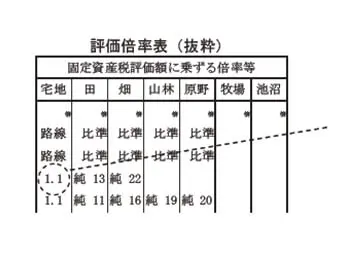

(2)市街地以外は、路線価がありません。

路線価が設定されていない土地は、「倍率方式」で算出します。

固定資産税評価額×評価倍率=評価額

倍率方式の場合は、固定資産税決定の時点で各種調整がされているので、単純に1.1とか1.2という倍率を掛けるだけです。

路線価及び倍率表共に国税庁のHPで簡単に入手できますので、確認してみてください。

そして、建物の評価については「固定資産税評価額」がそのまま「相続税評価額」となります。

小規模宅地等の特例

相続した宅地の評価額をなんと最大80%減額できる特例があります。

80%になるのではなく、80%引きです。

特例の要件を満たす人が実家を取得すると、相続税評価額が大幅に減額となります。

(1)特例の趣旨

「主な財産である自宅の評価額が高額であるために、相続税がかかり、納税のために自宅を売却しなければならない」ということを回避するためのものです(貸付用や事業用の宅地にも適用できる場合あります)。

(2)概要

被相続人が亡くなる直前まで居住していた自宅宅地を、配偶者や同居の親族が所有して引き続き居住し続ける場合などに「特例居住用宅地等」となります。

特例が適用されると、330平方メートルを限度として相続税評価額を80%減額となります。

例)20万円/平方メートルの宅地300平方メートルに特例が適用された場合

特例適用前の相続税評価額=20万円×300平方メートル=6000万円

特例による減額 ➤6000万円×80%=4800万円

特例適用後の相続税評価額=6000万円-4800万円=1200万円

相続人が3人(基礎控除額4800万円)とすると、特例適用前は相続税が発生しますが、特例適用になると、宅地以外の財産額が3600万円までは相続税が0円になります。

非常に有利な特例ですが、相続税逃れに使われる例が増えたため、適用要件が平成30年4月1日以降の相続から厳しくなっています。

要件をしっかり確認しましょう。

遺産分割の場面では

遺産分割協議の場面では、どのように評価するかは決まっていません。

一応、時価で評価することにはなっていますが、最初に述べたように不動産価格には、さまざまな時価があります。

相続人全員が許容できる評価を基に、分割方法を決めることになります。

遺言をする場合には、不動産を相続する方としない方の間にいざこざが発生しないように、分割方法の指定をしなければなりません。

基準となる固定資産税評価額は、役所から届く「固定資産税通知」に記載されています。

通知を失くした場合は、役場で交付する「名寄帳」でも確認できます。

一度確認してみてください。

出典:国税庁「財産評価基準書 路線価図・評価倍率表」

Text:宿輪 德幸(しゅくわ のりゆき)

AFP認定者、行政書士