相続のキホン(6) 相続税の仕組みを知る

今回から、「相続税」に関して書かせていただきます。「相続のキホン(6)」は、「相続税」の基本的な考え方についてお伝えします。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

なぜ「相続税」があるのか

相続税は一定額以上の資産がある人がお亡くなりになられたときに課税されます。これによって、一部の人に偏った富を「再配分」する目的があると考えられます。また、相続税の課税対象になる方は、資産を築く過程で所得税などを支払ってきているはずです。

しかし、保有するに至るまでの過程や運用方法によって支払ってきた所得税の額にも違いが生じます。相続税は「最終的に遺された資産」に対して課税されるもので、所得税を補完する機能があると考えられています。まさに「あるところから徴収する」という考え方です。

平成27年より相続税は増税に

相続税は、亡くなられた人が亡くなられたときに保有していた(=遺産)総額から基礎控除を引いて、残額がある場合に課税されます。平成27年にこの基礎控除が減額され、実質的に相続税は増税になりました。これにより、相続税の課税対象となる人の割合は4%台から8%台に大きく増えています。

遺産に係る基礎控除の額の計算式

(平成27年1月1日以降に発生した相続)

基礎控除額=3000万円+法定相続人の数×600万円

(平成26年12月31日までに発生した相続)

基礎控除額=5000万円+法定相続人の数×1000万円

相続税はだれが負担するのか

相続税は、相続が発生した時に被相続人(亡くなられた人)が保有していた資産を引き継いだ人(相続人)が納税義務を負います。一般的には法定相続人である配偶者や子などの場合が多いでしょう。

しかし、被相続人の親族の関係によっては複雑になることもあります(詳しくは以前のコラム「相続のキホン(3)法定相続人の範囲は?」をご覧ください)。

また、被相続人が遺言を残していた場合や、遺産分割協議の内容によっては、必ずしも法定相続分での相続になるとは限りません。法定相続人以外への「遺贈」などによって相続財産を取得する人にも相続税がかかります。

現金一括納付が基本

相続税は「期限内に現金で一括納付」するのが基本です。資産を引き継いだ人が相続税を納付する義務を負いますが、もし不動産のようにすぐに換金できない資産のみを相続し、自分自身も相続税を支払うための現金を持っていない場合、すぐに相続税を支払うことができません。

支払いのために引き継いだ不動産を売却して現金化しなければならなくなるかもしれません。

相続対策を検討する際は、税額を減らすための「節税対策」も重要ですが、その資産を引き継いだ人が相続税を納付するための原資を確保しておく「納税資金対策」も併せて検討する必要があります。

相続税の仕組み

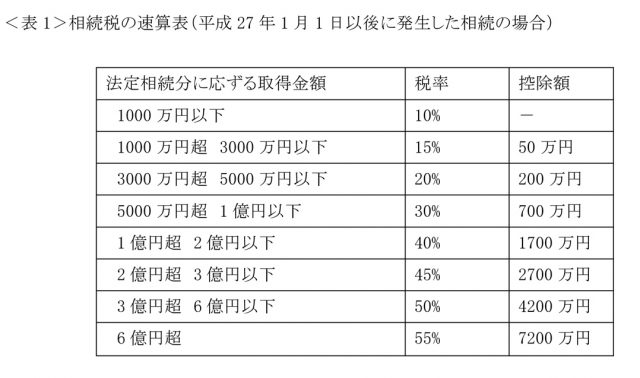

相続税は所得税と同じように「累進課税」、つまり課税対象の財産が多いほど税率が上がる方式で計算されます。

相続税は被相続人が遺した財産額だけで計算するのではありません。遺された財産(遺産)の総額と、相続人の数、財産を引き継いだ人が取得した財産の割合などから算出します(次回のコラムで、相続税の算出方法について詳しくお伝えします)。

ですので、ある方が亡くなられたとき、その方が遺した財産が同額でも、家族構成や遺産の配分方法、そのほか取り巻くさまざまな条件の違いで負担する相続税額は変わってきます。

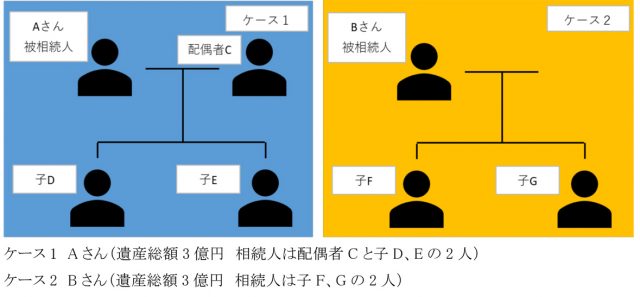

例を挙げましょう。仮に、AさんとBさんに相続が発生し、どちらも3億円の資産を現預金で遺されたとします(実際には現預金のみのような単純なことはないでしょうが)。AさんとBさん、2人の相続人(資産を引き継ぐ人)が支払う相続税額はどうなるでしょうか?

ケース1 Aさん(遺産総額3億円 相続人は配偶者Cと子D、Eの2人)

ケース2 Bさん(遺産総額3億円 相続人は子F、Gの2人)

どちらのケースも法定相続分通りの割合で相続した場合、納付する相続税の総額はケース1:1350万円、ケース2:3340万円となります。2つのケースでは相続人が1人少ないことと、配偶者の税額軽減が受けられないことで支払う相続税の総額に大きな差が出ることがわかります。

ケース1

遺産総額 2億円

相続税控除額 3000万円+(600万円×3)=4800万円(1)

課税遺産総額 2億円-(1)4800万円=1億5200万円(2)

法定相続分

配偶者C 1/2、(2)1億5200万円×1/2=7600万円(3)

子D、E 1/4ずつ、(2)2億5200万円×1/4=3800万円(4)

相続税総額(<表1>相続税の速算表を使用)

配偶者C分 (3)7600万円×30%-700万円=1580万円(5)

子D、E部分 (4)3800万円×20%-200万円=560万円(6)

(5)1580万円+(6)560万円+(6)560万円=2700万円(7)

法定相続分どおりに相続した場合の相続税額

配偶者C (7)2700万円×1/2=1350万円⇒0円(配偶者の税額軽減(※1))

子D、E (7)2700万円×1/4=675万円

納付相続税総額1350万円

ケース2

遺産総額 2億円

相続税控除額 3000万円+(600万円×2)=4200万円(8)

課税遺産総額 2億円-(8)4200万円=1億5800万円(9)

法定相続分

子F、G (9)1億5800万円×1/2=7900万円(10)

相続税総額

子F、G部分 (10)7900万円×30%-700万円=1670万円(11)

(11)1670万円×2=3340万円

法定相続分どおりに相続した場合の相続税額

子F、G 1670万円ずつ

納付相続税総額 3340万円

(※1)配偶者の税額軽減

被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、1億6000万円あるいは配偶者の法定相続分相当額の金額のどちらか多い金額までは、配偶者に相続税はかからない制度。

相続税は負担の大きい税金

相続税の負担は決して軽いものではありません。<表1>にもあるとおり、最大税率は55%にもおよびます。相続対策をお考えになられている方や相続税を負担することになる方にとっては「せっかく築いた財産なのになぜこんなに相続税がかかるのか!」と思う方も多いでしょう。

また、現金一括納付が前提のため、納税資金の準備に手間取る人も少なくありません。平成27年後に増税になったことで、支払う対象となる方も増えています。

以前のコラムでもお伝えしましたが、「相続対策」と「相続税対策」は違います。相続税対策は相続対策の一部であり、相続対策で最も重要なのは「円満に資産を次世代に継承すること」です。

相続税の仕組みを知らないと、かからないと思っていた相続税がかかったり、予想以上に額が大きかったりして、遺された人が苦労することになります。まず、「うちは相続税がかかるのか」を確認することが第一歩。次回は、相続税の計算方法についてお伝えします。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役