子どもが大学の合格祝いとして、私と妻の両親から「100万円」ずつもらいました。学費にしようと考えているのですが「贈与税」はかかりませんよね?

しかし、もらったお金を生活費や教育費にするなど使い方を工夫するだけで、贈与税を減らしたり、なくしたりできるかもしれません。本記事では子どもがもらったお金と贈与税の関係について解説します。

2級ファイナンシャル・プランニング技能士

目次

1年間で受け取った金額が110万円を超えると贈与税がかかる

贈与税は個人から財産をもらったときに納める税金です。贈与税には110万円の基礎控除があるため、1年間にもらった財産の価額が110万円以下であれば、贈与税はかかりません。

しかし本件において贈与を受けた金額は、双方の祖父母から100万円ずつの合計200万円です。そのため、200万円から基礎控除110万円を差し引いた、90万円にかかる贈与税を納めなければなりません。

200万円の贈与を受けた時に納める贈与税は9万円

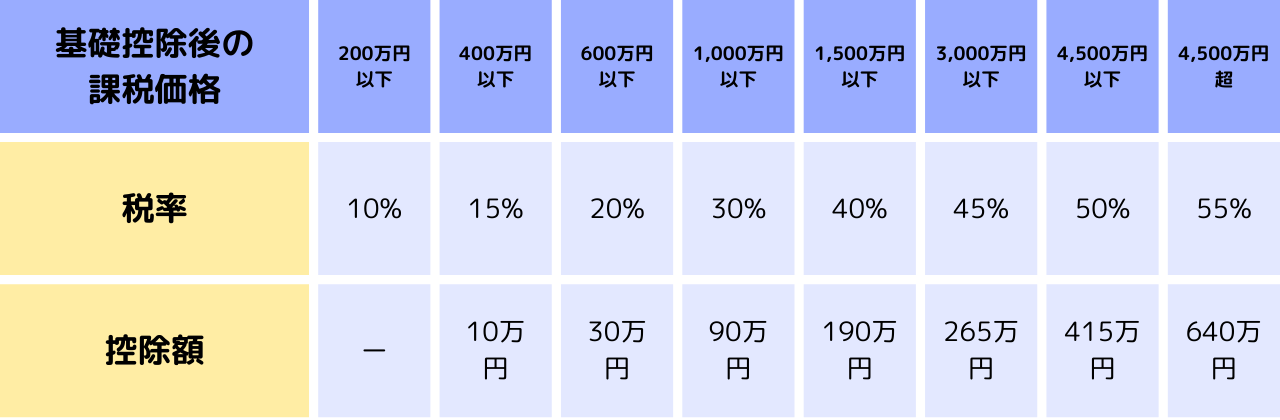

贈与税は「贈与を受けた金額から基礎控除110万円を差し引いた金額」を贈与税速算表(図表1)に入れて計算します。なお、本件では「18歳以上の人が直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税」であるため、特例贈与財産用の速算表を用います。

図表1

国税庁 No.4408 贈与税の計算と税率(暦年課税)より筆者作成

200万円の贈与を受けているので、以下の通り計算した9万円が納めるべき贈与税です。

1. 基礎控除110万円を差し引いた金額 200万円−110万円=90万円

2. 贈与税 90万円×10%(200万円以下の税率)−0円(200万円以下の控除額)=9万円

贈与を受けた本人が、翌年に自身で申告して贈与税を納める必要があります。贈与税を正しく納めない場合、無申告加算税や延滞税、悪質な場合は重加算税を課せられることがあるため、忘れないようにしましょう。

200万円もらっても贈与税がかからないことがある

200万円をもらった時にかかる9万円の贈与税は、決して小さなものではありません。しかし、一定の条件を満たすことで、贈与税がかからない場合があります。具体的には以下の通りです。

都度贈与とする

1つはすぐに必要な学費として受け取る方法です。一般的に「都度贈与」と呼ばれます。

「扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるものは贈与税の対象外」とされており、祖父母が負担する孫の学費もこの範囲内です。

例えば大学の入学金や授業料の支払いのために95万円、教科書を買うために5万円といった具合に、学業に必要なお金として都度受け取ることで、贈与税の対象から外せます。

非課税になるのは、あくまでも生活や教育のためにそのとき必要となるお金です。学費として使う資金であっても、将来使うものとして預金してしまうと贈与税がかかることに注意しましょう。

教育資金の一括贈与に係る贈与税非課税措置の活用

もう1つは教育資金の一括贈与に係る贈与税非課税措置(以下、教育資金の贈与の特例)です。金融機関に口座を開設した上で教育資金を一括贈与し、領収書を金融機関に提出すれば、最大1500万円の教育資金にかかる贈与税が非課税になります。

都度贈与と違い、将来必要になる教育資金も含めてまとまった金額を一度に贈与できます。一方で金融機関での口座開設や領収書の提出など手間がかかることや、教育資金口座にかかる契約が終了した際の残額に贈与税が発生すること、贈与者が亡くなった場合は一定の事由に該当する場合を除き相続とみなされ相続税がかかることがデメリットです。

都度贈与をうまく活用しよう

200万円程度の贈与であれば、学業に必要なお金として受け取る「都度贈与」のほうが適しているかもしれません。200万円全てを都度贈与とする必要はなく、最終的に贈与税対象となる金額を基礎控除110万円以内に収めれば、贈与税はかかりません。

税務署から疑われないためには、領収書を残しておく、入学金や授業料を直接祖父母に振り込んでもらうといった対策が有効です。一方で、教育資金の贈与の特例は大きなお金を学費として一括で贈与する場合に使いたい制度なので、状況に応じて使い分けましょう。

出典

国税庁 No.4408 贈与税の計算と税率(暦年課税)

国税庁 No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税

国税庁 No.4405 贈与税がかからない場合

執筆者:浜崎遥翔

2級ファイナンシャル・プランニング技能士