税制改正で2024年からの「暦年課税」と「相続時精算課税」制度どう変わった?

従来、特殊なケースを除き、暦年課税制度で贈与税を計算したほうが税法上有利になる場合が多かったのですが、2024年1月からの税制改正により状況が一変します。

2023年までと2024年からの制度を比較しながら「暦年課税」と「相続時精算課税」制度どちらが有利なのかについて見ていきましょう。

1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、管理業務主任者、第一種証券外務員、内部管理責任者、行政書士

外資系証券会社、銀行で20年以上勤務。現在は、日本人、外国人を対象とした起業家支援。

自身の親の介護、相続の経験を生かして分かりやすくアドバイスをしていきたいと思っています。

2023年までの「暦年課税」と「相続時精算課税」制度

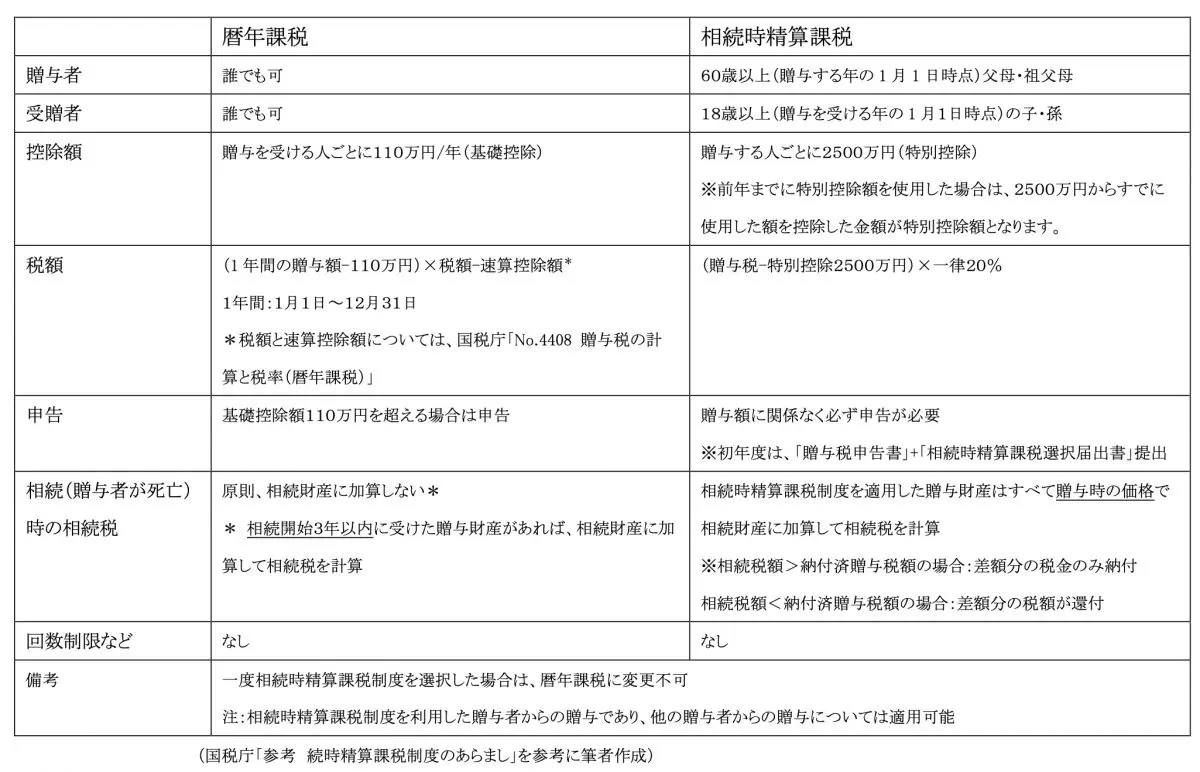

2023年までの「暦年課税」と「相続時精算課税」制度を、図表1にまとめました。

図表1

相続時精算課税制度は、手続きに手間と費用が必要なわりに、暦年課税制度のような110万円の控除はありませんでした。

贈与時に2500万円の特別控除はありますが、将来的に贈与者の相続が発生した際、制度を選択した贈与財産を相続財産に足し戻す必要があります。要するに相続時精算課税制度は、贈与税が非課税になるものの相続税は課税され、税金の先送りにしかなりません。

そのため、大多数の人が相続時精算課税制度よりも暦年課税制度を選択していました。国税庁の「令和4年分の所得税等、消費税及び贈与税の確定申告状況等について」によると、2022年において相続時精算課税制度を適用した申告者数が、4万3000人に対して、暦年課税制度を適用した申告者数は45万4000人でした(※)。

2024年からどのように変わったのか

2024年から施行された税制改正では、ひと言でいうと暦年課税制度は納税者にとって不利で、相続時精算課税制度は有利な改正になりました。それぞれの制度の改定について、大きなポイントは次のとおりです。

1.暦年課税制度

亡くなる前に贈与を行った場合には、その贈与がなかったものとして贈与額を相続財産に加算し、相続税の計算を行う制度のことを生前贈与加算といいます。2023年まで3年以内だった期間が、2024年1月1日から7年以内に延長されます(注1)。

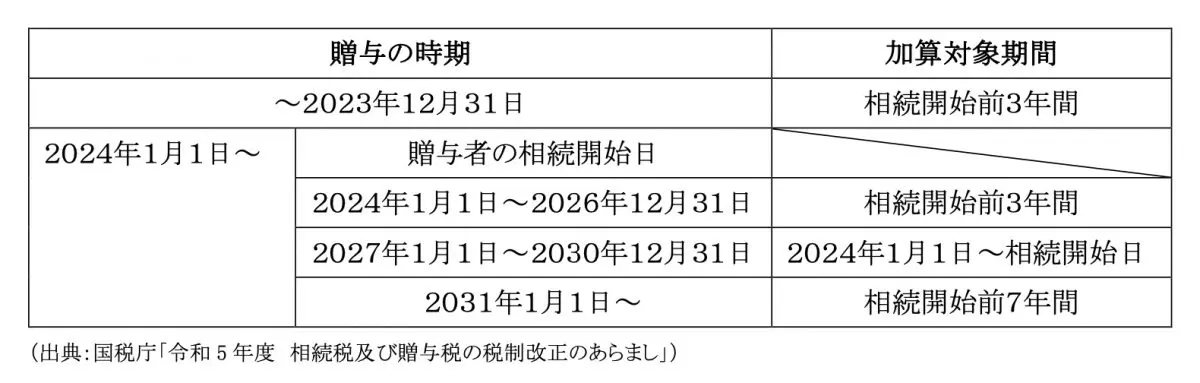

そして、図表2のとおり2027年以降に発生する相続から影響を受けます。生前贈与加算期間の延長は、納税者にとって相続税額の負担増になります。

図表2

2.相続時精算課税制度

(1)受贈者は特定贈与者(注2)ごとに、1年間の贈与で取得した財産の合計額から基礎控除110万円を控除できるようになるので(注3)、2500万円の特別控除額とは別に年間110万円が非課税となります。

(2)2024年1月1日以降に特定贈与者から贈与により財産を取得した場合、特定贈与者の相続が発生したときに、基礎控除内で贈与された財産については足し戻しの対象にはならず、相続財産に加算する必要はありません。基礎控除の創設により、納税者にとって贈与税と相続税の負担減になります。

注1:延長された4年間(相続開始前3年以内に受けた贈与財産以外)の財産については、その財産の価額の合計額から100万円を控除して相続税に加算します(=延長される4年間で合計100万円までは加算対象外)。

注2:特定贈与者とは、相続時精算課税の選択に係る贈与者のことで、2023年以前の贈与税の申告で相続時精算課税を選択した場合も含みます。

注3:同一年中に、2人以上の特定贈与者から贈与で財産を取得した場合の基礎控除(110万円)は、特定贈与者ごとの贈与税の課税価格で案分します。

まとめ

本稿で見てきましたように、今回の税制改正は暦年課税制度は納税者にとって不利に、相続時精算課税制度は有利になります。ただし、贈与期間、財産の額、相続人の数により、どちらを選択したほうがよいかは一概には言えません。

一般的には、贈与期間が短く、贈与額が少ない場合は相続時精算課税制度のほうが有利になるケースが多く、逆に贈与期間が長く、贈与額が多い場合は暦年課税制度が有利になるケースが多いといわれています。

また、相続時精算課税制度を利用して宅地の贈与を行った場合は、小規模宅地等の特例が利用できなくなってしまうなどのリスクもあります。

一度、相続時精算課税制度を選択した場合は、暦年課税制度に変更できなくなってしまいますので、慎重に選択することが必要です。そのため、利用するときにはさまざま面からシミュレーションをしてみて、場合によっては専門家に相談することも視野に入れるとよいでしょう。

出典

国税庁 No.4408 贈与税の計算と税率(暦年課税)

国税庁 参考 続時精算課税制度のあらまし

(※)国税庁 令和4年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)

国税庁 令和5年度 相続税及び贈与税の税制改正のあらまし

執筆者:篠原まなみ

1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、管理業務主任者、第一種証券外務員、内部管理責任者