子どもが誕生したら、生命保険はどう見直すべき?

子どもが生まれた時も見直すタイミングの1つです。

しかし、どのように見直せば良いでしょうか。

見直しのポイントや考え方についてお伝えします。

FPオフィス And Asset 代表、CFP、FP相談ねっと認定FP、夫婦問題診断士

保険代理店勤務を経て独立。高齢出産夫婦が2人目を産み、マイホームを購入しても子どもが健全な環境で育ち、人生が黒字になるようライフプラン設計を行っている。子どもが寝てからでも相談できるよう、夜も相談業務を行っている。著書に「書けばわかる!わが家の家計にピッタリな子育て&教育費のかけ方」(翔泳社)

見直すべきは死亡保険

保険といっても医療保険やがん保険、死亡保険などさまざまですが、子どもが生まれた時に見直したいのは、まずは死亡保険です。万一の時があった場合、残された家族が生活していけるよう、過不足なく保険金の設定をする必要があります。

そして、その際に忘れてはいけないのは、私たちはすでに国の保険に加入しているということです。国の保険とは、遺族年金のことです。保険は、遺族年金やその他の収入でもなお不足する金額がある場合に加入します。したがって、まずは遺族年金を知る必要があります。

遺族年金の金額はいくら

遺族年金には遺族基礎年金と遺族厚生年金の2種類があります。

遺族基礎年金は、子どもがいると支給され、基本の金額は約80万円です。ここに子どもの数に応じて、子の加算がされます。子ども2人目までは1人につき約20万円、以降1人増えるごとに7万5000円が加算されます。

なお、子どもとは18歳未満の子、あるいは20歳未満で障害等級1、2級の子のことをいいます。例えば、子どもが2人の場合は、1人目が18歳になるまでは120万円、1人目が18歳になると100万円になり、2人目が18歳になると、基礎年金の支給は終了です。

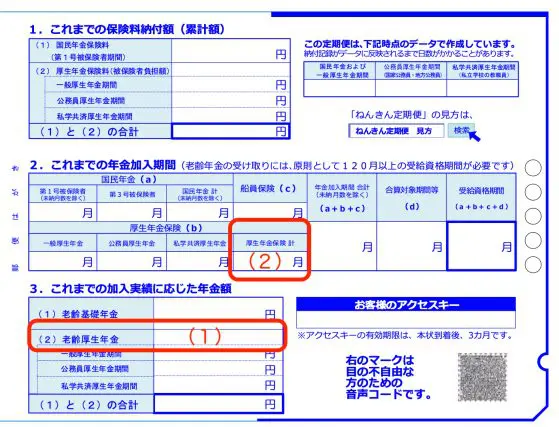

次に遺族厚生年金です。遺族厚生年金は厚生年金に加入している人が死亡した場合等に支給され、金額は、ねんきん定期便があれば簡単に計算ができます。

出典:日本年金機構「ねんきん定期便」の様式と見方ガイド 「50歳未満の方」

金額は、上記、ねんきん定期便の(1)の金額の4分の3です。(1)の金額は、厚生年金加入期間である(2)が大きく、収入が多いほど高いのですが、子どもが生まれる年代の人だと(2)が大きい人は多くないでしょう。

そこで、加入期間である(2)が300月(25年)未満の場合は、300月とみなして遺族厚生年金を計算してよいというルールがあります。

例えば、(1)の金額が10万円、(2)が60月だとすると、300月加入したものとして計算できるので10万円÷ 60月× 300月×3/4=37万5000円になり、遺族厚生年金は年間37万5000円支給されるということです。もし子どもが1人なら、遺族基礎年金約100万円と合計して、毎年約140万円の遺族年金が支給されるということです。

そして、この遺族厚生年金は男性が亡くなった場合、女性は生涯もらい続けることができますが、女性が亡くなった場合、男性は女性と同じようにもらえるとは限りません。

男性は、妻が死亡当時55歳以上でないと支給されないのです。しかし、遺族基礎年金をもらっている間は遺族厚生年金ももらえるというルールがありますから、子どもが18歳になるまでは、遺族基礎年金と遺族厚生年金を受給できます。

一方、女性は子どもの年齢にかかわらず遺族厚生年金を受け取れる上、子どもが18歳になったら、遺族基礎年金は終了するものの、中高齢寡婦加算という厚生年金の奥さま手当を65歳になるまで毎年約60万円もらえます。このような男女差がありますから、男女の年金支給額の差は数千万円にもなることもあります。

女性は死亡保険金を少なくする傾向にありますが、このような男女差があることは覚えておきましょう。なお、年収850万円を超えると、遺族基礎年金および遺族厚生年金をもらうことはできません。

遺族年金以外の収入、そして支出はいくら?

次に、遺族年金以外の収入です。

配偶者が働いているなら、その金額を考慮するのはもちろんですが、自分の会社に死亡退職金の制度があれば、その金額も収入に含めます。制度があるかどうか、知らない人は意外に多いものですが、保険見直しのタイミングに調べておくとよいでしょう。

次に支出です。支出とは主に日常生活費と子どもの教育費、住居にかかる費用です。これら以外にも大きな支出があるなら、その金額を見積もっておきましょう。子どもが生まれたばかりなので、教育費といってもピンとこないかもしれません。

子どもが今後どのような進路を歩むのか分かりませんが、大学に進学するなら、国公立か私立か、文系か理系かで金額は異なるものの、少なくとも500万円はみておきたいところです。文部科学省では、「子供の学習費調査」という子どもにかかるお金を発表しています。細かい金額まで計算する必要はありませんが、概算の教育費を見積もるには参考になります。

保険金の設定額はいくら?

さて、収入と支出が分かれば、収入から支出を差し引きましょう。不足金額があるとその金額を生命保険金額に設定します。少し大変ですが、このように1つひとつ計算して算出しておけば根拠のある生命保険金額となります。

加入している保険が適切かどうか分からない、という人は少なくありません。子どもが生まれたら、このような手順で生命保険の見直しを行いましょう。

執筆者:前田菜緒

FPオフィス And Asset 代表

1級ファイナンシャル・プランニング技能士、CFP(R)認定者

確定拠出年金相談ねっと認定FP、2019年FP協会広報スタッフ