火災保険に水災補填を付けた方がいい?付けない方がいい?注意点を解説

前回のコラムでは、「片付けも大事ですが、その前に被害状況の写真を撮影したうえで保険金を請求しましょう」とお勧めしました。ただ、全ての方が水災の補償が付いた保険に加入しているわけではないことがわかりました。自然災害に備えるための保険加入について、再度考えてみましょう。

社会保険労務士。行政書士。CFP(R)。

阪神淡路大震災の経験から、法律やお金の大切さを実感し、開業後は、顧問先の会社の労働保険関係や社会保険関係の手続き、相談にのる傍ら、一般消費者向けのセミナーや執筆活動も精力的に行っている。著書は、「3級FP過去問題集」(金融ブックス)。「子どもにかけるお金の本」(主婦の友社)「もらい忘れ年金の受け取り方」(近代セールス社)など。女2人男1人の3児の母でもある。

火災保険に水災補償を付けるかどうかはバランスの問題

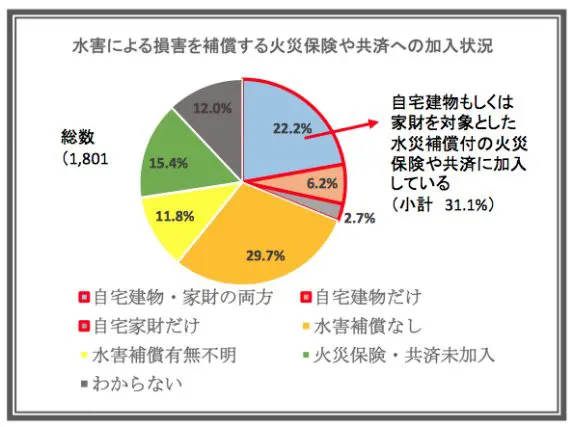

内閣府がまとめた「保険・共済による災害への備えの促進に関する検討会」の資料から加入状況を見てみると、水害補償を火災保険につけている世帯は思ったより低いことがわかります(図表1)。

水害補償への備えとして、保険もしくは共済に加入している方に聞き取りをしてわかったことは、

(1)20~50歳代の加入率が低い

(2)被害を受ける可能性を認識している人の加入率は相対的に高い

(3)被害の可能性を認識しているにもかかわらず加入していない

という傾向にあり、その理由として、「掛金が補償に見合わない」「補償内容・相談先を知らない」という結果だったようです。「火災保険に水害補償を付ける」ことが、必ずしも当たり前ではないことがうかがえます。

被害の可能性を意識しているものの、「水災補償」に加入するかどうかで保険料が変わるため、水災補償を外すということが、まず節約のための選択肢にあがっていたのです。また、「自宅建物だけ」もしくは「自宅家財だけ」と、一方のみを補償することも、保険料の節約にはなります。

ただ、保険料を節約するということは、保険金を節約することにもつながり、実際の被害を受けた時には自己責任の負担が増えることとなります。ちなみに、家財の保険を考える際の目安としてよく使われる数字は、大人1名で350万円、大人4名で1100万円です。

ついつい、「この目安金額まではいらないだろう」と保険金額を低く設定してしまう気持ちもわかりますが、保険料を節約するのであれば、その分を自助努力の一つとして貯めておくことが必要なのです。

【図表1】

出典:平成29年3月 内閣府防災担当「参考資料 保険・共済による災害への備えの促進に関する検討会 報告」

車の保険も誤解が多い!

今回の大雨や台風で被害が大きかったのは、建物だけではなく車もありました。車の修理には車両保険が役立ちますが、その車両保険の加入方法は複雑ですので、保険料だけで決めてしまっては、実際の修理に役立たないこともあり得ます。

車両保険を付けることで自動車保険の保険料は高くなります。ただ、「免責金額10万円」などと設定すると、10万円までであれば自分が修理し、それを超えた時には車両保険を請求することで、保険料を少し節約することが可能です。

では、車両保険を付けていると、どんな状況でもカバーできるのかというとそうではありません。注意すべきは、一番簡易な「車対車」というパターンの車両保険に加入している場合でしょう。これは、相手が車の場合のみ、保険金が請求できますので、自然災害などにより水没して廃車になっても保険金は請求できません。

また、一般的に、新車の間は車両保険を必要とするものの、車が古くなってくると、車両保険は必要ないと考える方が多いようです。車両保険の保険金額は車の初度登録から計算した時価での判断となります。

保険金額は市場価格以上に設定することはできないので、たとえプレミア価格がついているような人気の車であっても、時価を高く設定して保険金をあげることはできません。車がいくらの保険金額に設定されているか確認しておきましょう。

さらに、免責金額をしっかりと把握しておかないと、保険給付を請求して次年度の保険料があがってしまうこともあります。「新車購入時に車両保険に加入した」という場合、保険の内容を確認せずに更新していないか、しっかりと確認しておきたいものです。

保険は万能ではないことを考えて選択する

自然災害に対する備えとしてよくいわれるのは、「自助」「公助」「共助」です。そのうちの「自助」が保険や共済にあたります。ただ、この自助をするためには、ちゃんとした知識が必要です。

台風19号が激甚災害に指定されたからといっても、「公助」を受けることで、家、家財や車が元通りりになるわけではありません。前回のコラム(※1)では、保険金の設定に気を付けましょうと申し上げました。

今回のコラムで申し上げた車に関しても同様です。保険金額を150万円と設定しても、必ずしも車が水没したことで150万円が受け取れるとは限りません。保険は万能ではないのです。

保険は加入しただけで安心してはいけないのです。途中で見直しも必要ですし、保険料と保険金のバランスにも注意しておかなければなりません。FP(ファイナンシャルプランナー)として家計相談を受けた際、「賃貸が得ですか? それとも持ち家のほうが良いのでしょうか?」などという質問をされることがよくあります。

賃貸であれば、被害を受けた時に、被害を受けていない家に引っ越しできるというメリットもあるでしょう。ただし、持ち家を「資産」と考える方もいらっしゃいますので、その場合には、自助としてしっかりと保険で備えるということが必要です。

“自然災害に絶対に遭遇しない場所”はありません。いつか被害を受けるかもしれないことを想定して、自助についてぜひ真剣に考えていただきたいと思います。

(※1)ファイナンシャルフィールド「今こそ台風での自然災害への対応を見直すべき理由」

執筆者:當舎緑

社会保険労務士。行政書士。CFP(R)。