住宅ローンの頭金とは? 目安額と注意点をFPが解説!

住宅ローンの頭金の目安、そして頭金を決める際の注意点についても合わせて解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

頭金ってなに?

住宅ローンに限らず、ローンには頭金という言葉があります。頭金とは「ローンを組んで商品を購入する際に、その購入金額の一部を先に支払うことで借入額を抑える」ものです。車を購入する際のマイカーローンでも頭金を払うこともあります。

頭金は、もちろん自分で用意することが一番ですが、親からの援助を受けてそれを頭金にすることもできます。もし、そのような場合であれば、金額にもよりますが「住宅取得等資金のための贈与税非課税枠」を利用するようにしましょう。

親からの援助は贈与とみなされ、通常の贈与税は110万円まで非課税ですが、住宅購入のための資金援助の場合であれば一般住宅は1000万円、省エネ等住宅の場合は1500万円までが非課税です(適用期間は2021年3月31日まで。それ以降の2021年12月31日までは一般住宅は700万円、省エネ等住宅の場合は1200万円となります)。(住宅用の家屋の新築等にかかる対価等の額に含まれる消費税等の税率が10%である場合)

頭金なしも可能? その場合のデメリットとは?

昔は2割程度必要といわれていた住宅ローンの頭金ですが、最近では頭金なしで住宅ローンを申し込むことも可能です。実際に多くの金融機関において、頭金なしでの申し込みを受け付けています。

しかし、そもそも頭金とは住宅購入費用の一部を先払いすることで総借入額を抑えることを目的としていることから、頭金なしで住宅ローンを組むということは総返済額が多くなるということにつながります。

毎月の返済額はもちろんのこと、返済期間も長くなることになりますので、頭金をなしにするかどうかは慎重に考えるほうがいいでしょう。

また、頭金なしで住宅ローンを組む際のデメリットについては、先ほど述べた「返済総額が多くなり、毎月の返済額や返済期間に影響する」以外にも、以下のものが挙げられます。

1. 審査に通りにくくなる

住宅ローンの審査において、返済能力は必ずチェックされる項目です。ここである程度の頭金を用意できるのであれば、返済比率が改善するので、返済能力審査においても高ポイントとなる可能性もあるかもしれません。そういった意味でも、できるのであれば少額でも頭金を用意しておくことをおすすめします。

2. 金利変動の影響を受ける(変動金利選択時)

住宅ローンの契約の際に変動金利を選んだ場合は、金利上昇時には負担額が大きくなり、影響を受けます。その影響は借入額が多ければ多いほど大きくなります。住宅ローンは数あるローンの中でも返済期間が長いローンです。今の低金利の水準が今後どこまで続くかは不明であることも意識しておきましょう。

3. 住宅ローンが残っている中で売却しようとした場合、売却金額だけでローン残債を支払えない可能性がある

もちろん長く住む予定で購入した住宅であっても、何らかの理由で売却せざるを得ない状況になる可能性もあります。その際、ローンの残債があまりにも大きいと売却金額だけでは完済できないことも十分に考えられます。売却の際に追加の費用負担が発生することはできるだけ避けたいものです。

そういった意味でも、住宅ローンの返済計画においては、できるだけ繰上げ返済を行うなどして、早めに残債を減らすことを心がけるようにしてください。

みんなの頭金の平均額はどれくらい?

では、実際に住宅を購入された方は、どのくらいの頭金を用意しているのでしょうか?

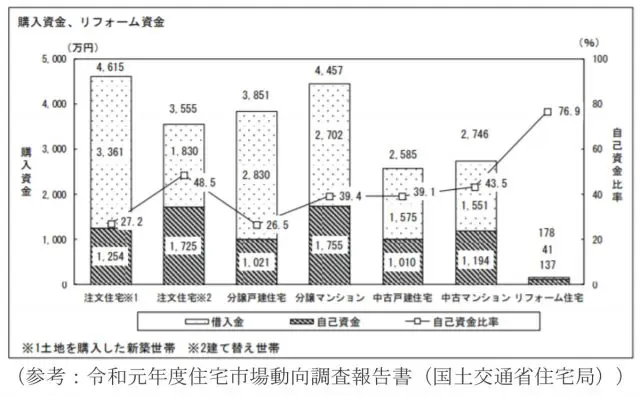

国土交通省が発表している住宅市場動向調査報告書(令和元年度)によると、自己資金比率は土地を購入した注文住宅(新築の場合)が27.2%、注文住宅(建て替えの場合)は48.5%。分譲戸建住宅の場合は26.5%、分譲マンションの場合は39.4%、そして中古戸建住宅と中古マンションの場合はそれぞれ39.1%と43.5%となっています。

これを金額で見ると、土地を購入した注文住宅(新築の場合)は1254万円、注文住宅(建て替えの場合)は1725万円。分譲戸建住宅の場合は1021万円、分譲マンションの場合は1755万円、そして中古戸建住宅と中古マンションの場合はそれぞれ1010万円と1194万円といずれのケースにおいても、1000万円以上を頭金として用意していることが分かります。

自分にあった頭金の額はどうやって算出する?

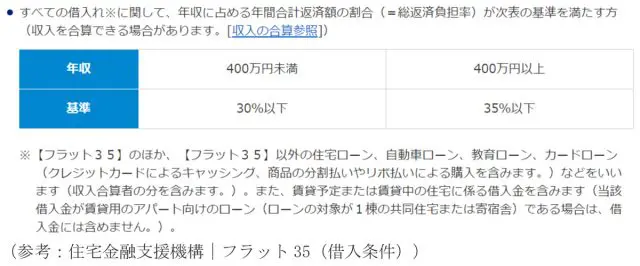

自分にあった頭金の額を算出するには、まず総返済負担率を計算する必要があります。総返済負担率とは、「年収に占める年間合計返済額の割合」のことでできれば30%以下が望ましいといわれています。例えばフラット35の場合、利用条件として総返済負担率について以下のように設定されています。

この例で見ても、年収が低い場合は総返済負担率を低くするために頭金をできるだけ多く入れる必要があるといえます。もちろん、住宅ローンの申し込みにおける総返済負担率の基準は金融機関によって異なります。金融機関によっては公式サイトに記載しているところもありますので、事前に確認しておくとよいでしょう。

そして、総返済負担率を適用条件内に抑えるためにはいくら頭金を用意することが妥当なのかを計算していくことになります。

例えば、年収400万円の方で、総返済負担率を25%に抑えようとすると、1年間の返済額は100万円(月に換算して8万円強)です。そして、借入期間を35年間とすると、100万円×35年=3500万円の借入れが可能ということになります(概算)。

もし、購入したい住宅の物件価格がそれ以上の額であれば、およそその差額を頭金として用意する必要があるということです。

住宅購入代金以外にも、こんな費用がかかる

住宅ローンの契約の際には住宅の購入代金以外にもさまざまな費用が発生します。大きく分けると、「住宅ローンの借入れにかかる費用」「登記費用(登録免許税)」そして「税金(印紙税・不動産取得税)」です。それぞれの内訳については以下のとおりです。

1. 住宅ローンの借入れにかかる費用

・融資手数料:金融機関に支払う手数料

・住宅ローン保証料:保証会社に対して支払う費用

・団体信用生命保険料:一般団信は金利の上乗せなしで加入できるが、団体信用生命保険の保障内容によっては、金利の上乗せが必要な場合がある

2. 登記費用(登録免許税)

登記の種類によって以下のように異なります。

・土地の所有権移転登記:土地の評価額×1.5%(2021年3月31までの軽減税率)

・建物の所有権保存登記:建物の評価額×0.15%(住宅用家屋の軽減税率適用)

・建物の所有権移転登記:建物の評価額×0.3%(住宅用家屋の軽減税率適用)

・土地および建物の抵当権設定登記:土地および建物の評価額×0.1%(住宅用家屋の軽減税率適用)

(参考:国税庁公式サイト|No.7191 登録免許税の税額表)

3. 税金(印紙税・不動産取得税)

・印紙税:不動産の「売買契約書」や建物の建築の際に交わす「建築請負契約書」に貼付して納めるもので、税金額は契約書に記載している金額によって異なる

・不動産取得税:不動産を取得した際に納める地方税で、東京都の場合は「土地および建物の評価額×3%」

(参考:東京都主税局|不動産取得税)

4. その他

不動産業者に支払う仲介手数料が発生する場合や、マンション購入の場合は修繕積立金などが必要

まとめ

頭金なしで住宅ローンを組むことは可能です。しかし、住宅購入の際は上に挙げたように住宅購入代金以外の費用が発生します。

もちろん、住宅購入代金以外の費用についてもローンに組み入れることができる金融機関もありますが、長い目で考えると、少しでも頭金を用意して住宅ローンを組み、総返済額を減らすという考えを持つことをおすすめします。

頭金の目安は10~20%といわれています。各金融機関の公式サイトでは、住宅ローンの返済シミュレーションができるようになっていますので、総返済負担率および総返済額をきちんと確認しながら、無理のない範囲で頭金を用意するようにしてください。

(参考)

国土交通省住宅局「令和元年度 住宅市場動向調査報告書」

住宅金融支援機構「【フラット35】ご利用条件」

国税庁「No.7191 登録免許税の税額表」

東京都主税局「不動産取得税」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員