住宅ローンの繰上げで失敗しないために必要な準備とは?

ばばえりFP事務所 代表

自身が過去に「貧困女子」状態でつらい思いをしたことから、お金について猛勉強。銀行・保険・不動産などお金にまつわる業界での勤務を経て、独立。

過去の自分のような、お金や仕事で悩みを抱えつつ毎日がんばる人の良き相談相手となれるよう日々邁進中。むずかしいと思われて避けられがち、でも大切なお金の話を、ゆるくほぐしてお伝えする仕事をしています。平成元年生まれの大阪人。

住宅ローンの繰り上げ返済とは

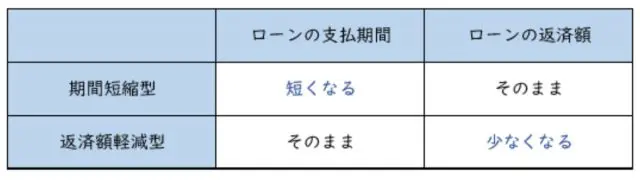

繰り上げ返済とは、毎月の返済とは別に、借入金を一括もしくはその一部を返済することことです。繰り上げ返済には「期間短縮型」と「返済額軽減型」の2種類があります。

早く支払い終えたいのか、月々の返済を少なくしたいのか……自分や家族の状況に応じて都合の良いほうを選ぶことができます。

今の生活がカツカツで日々のやりくりが難しいようなら、返済額軽減型を選べば楽になるでしょうし、今は特に金銭的に困っていないという場合や、完済時の年齢が定年後などになるため早めに完済したいという事情がある方は、期間短縮型がよいでしょう。

毎月の返済額が一定の「元利均等返済」をしている方の場合、期間短縮型のほうが総支払利息は少なくなります。

■繰り上げ返済のメリット

早く返すことができれば、そのぶん返すべき利息が少なくなり、経済的な負担が軽くなります。

たとえば、

・借入3000万円

・金利1%

・35年ローン

・元利均等返済

・ボーナス返済なし

という条件で借りている方なら、15年目で500万円を期間短縮型で繰り上げ返済した場合、トータルの返済額は約93万円少なくて済みます。

■繰り上げ返済のデメリット

手元の資金を返済にまわすことになるため、その額が多すぎたり繰り上げ返済後に思わぬ出費が発生したりすると、生活に必要なお金が枯渇して困ってしまうというリスクがあります。

住宅ローンの繰り上げ返済を検討するべきなのはどんなとき?

繰り上げ返済は、残りの返済期間が長く、返すべきローンの残高(残債)が多いときに行うほうが高い効果を発揮します。できるなら早めにしてしまうのがよいでしょう。また、借りたときの金利が高い場合も、繰り上げ返済のメリットが大きくなります。

繰り上げ返済は、基本的になるべくこまめにしたほうがよいのですが、金融機関によっては、返済のたびに繰り上げ返済手数料がかかる、まとまった金額でないと受け付けてもらえない、手続きが厄介、といったことがあるので、事前に確認しましょう。

住宅ローンの繰り上げ返済で注意すべきケース

住宅ローン控除という制度があります。これは、毎年末の住宅ローンの残高の1%を所得税や住民税から控除する制度で、10年間(消費税10%の家を買って2019年10月~2020年末までに入居した場合は13年間)にわたって控除を受けられます。

ローン残高が大きければ大きいほど減税額も大きくなりますので、残高や金利によっては、早めにコツコツ繰り上げ返済していくよりも、この減税措置を受けられる期間が終わってからまとめて繰り上げ返済したほうがよい場合があります。

また、借入期間内に金利が変わる可能性がある「変動金利」でローンを組んでいる方は、金利が上がるタイミングで繰り上げ返済をしたら、逆に返済額が増えてしまったということもありますので要注意です。

変動金利でローンを組んでいる場合、金利は半年に一度、毎月の返済額は5年に一度見直されます。

繰り上げ返済をすると、その時点の金利でその後の月々の返済額や返済期間が再計算されるのですが、もし「金利は上がったけれど、まだ毎月の返済額には反映されていない」という状態のときにしてしまうと、次の返済額見直しまで低い金利で据え置かれるはずだったものが高い金利で再計算されてしまいます。

そのため、総返済額を少なくするために繰り上げ返済をしようと思ったはずなのに、逆効果になってしまうということが起きます。

繰り上げ返済で損しないために

繰り上げ返済をすべきかどうかは、ローンの借り方や金利、家族の年齢・収支の状況などによって異なります。自分でシミュレーションができるサイトもありますので、あとから「こんなはずではなかった」とならないようによく調べて検討してから決めましょう。

ローンを組んでいる金融機関で専用の相談窓口が用意されていることもありますし、住宅ローンに詳しいFP(ファイナンシャル・プランナー)など専門家もいます。迷った場合は、自分のケースではどのようにするのがいちばん良いか、計算してもらうとよいですよ。

執筆者:馬場愛梨

ばばえりFP事務所 代表