認知症対策として考えたい。自分の資産を信頼できる家族に託す制度とは

社会として、法律や制度、しくみも整備されてきています。ただ、あふれる情報と複雑なしくみに、また自分自身があてはまるのか、対象外なのか、よくわからないという方が多数です。比較的、新しいしくみと言われる「家族信託」について考えてみましょう。

CFP®認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

目次

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

「家族信託」って?

2006年(平成18年)「信託法」の改正により、自分の資産や財産を信頼できる家族に託し、代わりに管理してもらう「家族信託(民事信託)」が制度化されました。財産(資産)が多い少ないにかかわらず、だれでも利用できる仕組みです。

登場人物は、(1)委託者(財産を預ける人)(2)受託者(財産を預かる人)(3)受益者(その財産からの利益を受け取る人)の3者(多くは(1)(3)が同じ人)です。そして、何を目的に、何を託すか、期間を決めます。

自分が認知症になってしまった時の生活費の管理、介護施設に入るための自宅売却の手続き、相続発生後の財産承継についてなど、目的はさまざま。法に触れない範囲(当然人として秩序を考慮)で自由に設定します。

例えば長男に引き継ぐ財産について、長男に万一のことがあった場合は、その配偶者でなく次男に引き継ぐなど、先の先まで指定(※)することも可能です。

※受益者連続型信託は30年経過後のその受益者が死亡した時点で消滅。

認知症になると、契約行為ができない

わたしたちの生活は、さまざまな契約行為であふれています。契約書の取り交わしだけが、契約ではありません。「買います」「売ります」というお互いの合意があれば、契約成立です。

「あげる」「もらう」も同様です。ただし、前提は、当事者が双方とも対等な判断能力があること。逆に言うと、「対等な判断能力に基づかない契約は無効」です。認知症が進行すると、判断能力が失われるため、契約行為をできなくなります。

銀行預金の引き出しも、難しくなります。キャッシュカードの暗証番号を知ってるから大丈夫、とおっしゃる人もいるかもしれませんが、もし引き出せたとしても、後々の身内トラブルに発展する可能性も考えられます。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

成年後見制度という仕組み

そこで、判断能力の不十分な人(法律行為等を自身で遂行できない人)の不利益を防止し、権利を守り、生活を支援する成年後見という制度があります。

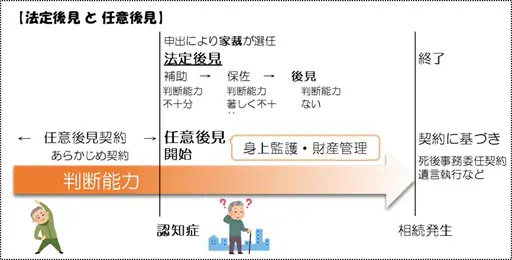

判断能力がなくなってから選任する法定後見と、元気なうちに前もって契約しておく任意後見があります(法定後見には、判断能力の程度により、補佐・補助・成年後見の3種類、役割や権限に相違あり)。

成年後見人の仕事は、主に2つ。

(1)身上監護… 病院、介護、施設、住まい等の手続き、生活面の環境を整えるための専門家との連携

(2)財産管理… 収支の管理、所有資産(財産)の管理

認知症対策として、相続対策として、有効といわれる成年後見は、2000年に制度化され、利用する方も増えています(平成30年内閣府によれば制度利用者20万人超)。

ただし、高齢者を狙った悪質な勧誘やオレオレ詐欺などから守ることができる制度である反面、財産保護に固執するあまり、不動産売却が拒否(家庭裁判所の許可が必要)され身動きがとれず、子世代の出費がかさみ「介護破産」の危機に迫られることもあるようです。

当然、運用はできません。それでいて、弁護士、司法書士等の職業後見人に対する毎月の報酬支払いが発生したり、申請から手続きに半年以上かかったりする場合があり、迅速性に欠ける、など課題は多く見受けられます。

家族信託(民事信託)という選択肢

家族信託を考えるうえで大切なのは、「目的」です。「認知症対策」として考えると、成年後見や遺言でカバーしきれなかった臨機応変な対応が可能になるのではないでしょうか。

認知症の親を持つ子世代としては、親を介護する際に、より充実したケアをしてあげたいけれど、自分自身の生活も守らなければなりません。時間も経済的にも厳しいことと思います。

親世代も、できる限り迷惑をかけたくない気持ちでしょうが、認知症となると、なにかと制限があるものです。そんな時のために、財産の「一部」を契約により託すという選択肢を考えてみてください。全財産ではないことがポイントです。

託された預貯金の中から、親の介護費用を支払うこともできますし、もし不動産を託されたなら、家賃収入から必要な修繕費など経費を払い、利益分は親の生活費へと回すことができます。

信頼できる家族との距離が縮まり、お互いに安心ですね。お財布を分けることで、使ったお金の明細も一目瞭然、受託者でない子も納得いくものです。相続対策として、もめる火種をなくすことも大切です。

また、家族信託がすべてではなく、成年後見制度や遺言など、状況に応じて組み合わせるのもひとつの手です。

その人の「思い」と、支える家族の「理解」と、関わる専門家の「技量」が必要

家族信託は、認知度も実例もまだまだ少ないのが現状です。各地で「一般向け」「関わる人向け」セミナーなどが開催されています。せっかくの対策が無効になる判例があること、信託契約の当事者以外の人との関係悪化など、よくない話も散見されます。

自由性があるということは、起こりうるさまざまなリスクを想定して、時間をかけて「自分たちらしい」カタチを作り上げていく必要があるということです。

家族信託を検討した結果、自分たちには、後見制度が合っている、公正証書でなくても家族メモで役割分担、状況把握できる、というご家族もいらっしゃいます。検討したことで、親の思いが理解できた、家族の絆が強まった、とおっしゃる方もいます。

また、家族の背景や思いに耳を傾けてくれる信頼できる専門家を選ぶことが、家族の笑顔につながるのは、間違いないようです。

出典

一般社団法人 家族信託普及協会「加速信託とは? 制度の概要」

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士