【2021年版】初めてでもわかる確定申告! スケジュール・方法・提出方法について

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

2021年確定申告のスケジュール

確定申告の時期は毎年2月16日から3月15日までの1ヶ月間と決まっています。したがって、この1ヶ月間の間に申告をする必要があります。

ただし、2021年においては、2020年と同様に新型コロナウイルス感染症拡大の影響から、確定申告期間については、国税庁より2021年2月16日(火)~4月15日(木)とする旨発表されています。

したがって、2021年の確定申告時期は通常よりも1ヶ月長い期間となっています。ちなみに納税期日も4月15日(木)となっていますので、合わせて覚えておきましょう。

確定申告とは?

確定申告とは、1月1日から12月31日までの1年間に何らかの所得があった場合について、その所得税および復興特別所得税の額を申告し、納税することです。もしも、1年間の間に納めた所得税および復興特別所得税が実際よりも多く、還付してもらう必要がある場合についても確定申告で行います。

つまり、確定申告とは、「所得があり、税金を納める必要がある人」または「払いすぎた税金を還付してもらう必要がある人」が行うものであると考えてください。払いすぎた税金を還付してもらうケースとして代表的なものが医療費控除です。

給与所得者であれば、通常は年末調整だけで確定申告は必要ありませんが、1月1日から12月31日の1年間に一定額を超える医療費を払った場合は、所定の計算方法によって算出した額が控除されることから、その分を返してもらうつまり還付の申告が必要となる訳です。

2021年確定申告の変更点は?

2020年の税制改正により、確定申告の内容について、これまでと変わった点がいくつかあります。その内容について以下に解説します。

給与所得控除の引き下げ

給与所得控除は、給与所得者の必要経費のことで、その控除額については正規や非正規、パートやアルバイト、営業職や事務職といった雇用形態や就労形態、職種のいかんを問わず税法上、決まっています。

今回の税制改正によって、給与所得控除額の最低額が65万円から55万円に引き下げられることに代表されるように、総じてどの所得層においても10万円引き下げられるほか、給与の収入金額、つまり一般的には年収が850万円を超えた場合、給与所得控除額の上限が195万円に抑えられることになりました。

基礎控除の見直し

今回の税制改正により、合計所得金額が2400万円以下の人について基礎控除は従来の38万円から原則として48万円に引き上げられることとなりました。

所得金額調整控除の創設

ただし、緩和措置の役割としての「所得金額調整控除」が創設されました。所得金額調整控除の算式は以下のとおりです。

{給与等の収入金額(1000万円超の場合は1000万円) - 850万円}×10%=所得金額調整控除

この控除の適用を受けることができるのは、給与等の収入金額が850万円を超える給与所得者で以下のいずれかの要件を満たす者とされています。

1.本人が特別障害者に該当する者

2.年齢23歳未満の扶養親族を有する者

3.特別障害者である同一生計配偶者または扶養親族を有する者

なお、この所得金額調整控除は同一生計内のいずれか一方のみの所得者に適用するという制限がありません。

従って、例えば、夫婦ともに給与等の収入金額が850万円を超え、かつ、年齢23歳未満の扶養親族である子がひとりしかいないような場合であっても、その夫婦双方が、この控除の適用を受けることができることとされています。該当者は所得金額調整控除の適用漏れがないように注意しましょう。

配偶者控除・扶養控除などの合計所得金額要件の見直し

給与所得控除の引き下げに伴って、2020年分の年末調整から実施されるものには、配偶者控除、扶養控除などの合計所得金額要件の見直しがあります。

具体的には 同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者および勤労学生の合計所得金額要件がそれぞれ10万円引き上げられることとなりました。

寡婦(寡夫)控除における未婚のひとり親に対する措置等の見直し

従来の寡婦控除および寡夫控除は原因に「離婚あるいは死別後婚姻せず」あるいは「死別後婚姻せず」とあるため、婚姻関係にあった配偶者と「死別」もしくは「離別」したという要件が必要でした。

しかし、寡婦控除や寡夫控除が設けられた理由が「経済困窮に陥る可能性が高い」あるいは「子育てと就労の両立が困難」といった事情により、税の負担能力が低いという背景なのであれば、婚姻の有無との因果関係は低いのではないかという見方がここ数年強まっていました。

そこで2020年より「合計所得金額500万円超の場合には対象から外す」一方で「ひとり親であれば婚姻の有無を問わない」という制度に改められることとなりました。

青色申告特別控除の控除額の変更

自営業者およびフリーランスなど、青色申告を行う方にとっては厳しい改正ですが、2019年分までは、個人事業主が青色申告すると、65万円または10万円の青色申告特別控除を受けることが可能でした。

しかし2020年分からは、複式簿記による記帳の場合の控除額が65万円から55万円に引き下げられることとなりました。ただし、基礎控除額が10万円に引き上げになるため、65万円から55万円になったとしても、最終的な控除額は変わらないということになります。

確定申告が必要なのはどんな人?

確定申告が必要な方は以下に当てはまる方となります。

●給与の年間収入金額が2000万円を超える方

●給与を1ヵ所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く)の合計額が20万円を超える方

●給与を2ヶ所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く)との合計額が20万円を超える方

●同族会社の役員やその親族などで、その同族会社から給与のほかに、貸付金の利子や資産の賃貸料などを受け取っている方

●災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた方

●在日の外国公館に勤務する方や家事使用人の方などで、給与の支払を受ける際に所得税等を源泉徴収されないこととなっている方

もっと詳しく知る!

副業をしている人が確定申告で注意したいポイントは?

1年の途中で退職した人は要注意。確定申告をしなければならないケースとは

公的年金等に係る雑所得のみで、公的年金等に係る雑所得の金額から所得控除を差し引くと残額がある方(ただし、公的年金等の収入金額が400万円以下で、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の各種の所得金額が20万円以下である場合には、所得税等の確定申告は必要ありません)

もっと詳しく知る!

友達が「年金生活者でも確定申告をしないと、いけない」これって本当?

子どもの年金保険料を支払う親は確定申告が必要?

外国企業から受け取った退職金など、源泉徴収されないものがある方(ただし、退職金などの支払者に「退職所得の受給に関する申告書」を提出した場合は、退職所得の確定申告は必要ありません)

利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得の合計から、最終的に所得税額を計算し、その納税が必要な方

医療費控除を受ける方や、ふるさと納税をされた方でワンストップ特例を利用していない方、住宅ローン控除の適用1年目の方は確定申告を行う必要があります。

もっと詳しく知る!

【ふるさと納税】ワンストップ申請を忘れた場合、どうやって確定申告をする?

医療費控除を確定申告する際に必要な書類って?

住宅ローン控除の確定申告の方法って?初年度と2年目以降は何が違う?

インフルエンザの予防接種は医療費控除の対象? 確定申告をする際に知っておきたいこと

社会保険料控除は家族分の確定申告が必要?

確定申告の方法・流れ

1.確定申告書を入手する。

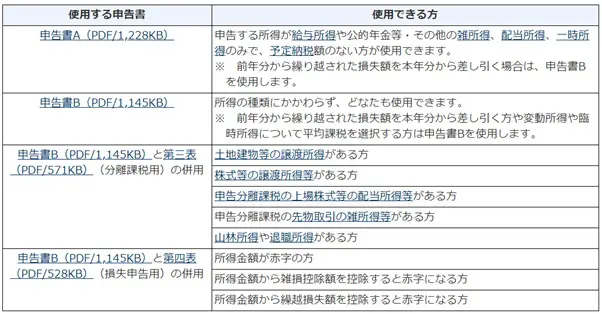

入手方法は最寄りの税務署でもらうか、インターネット上でダウンロードして入手することもできます。申告する所得の内容によって使用する用紙が異なりますので、事前に確認してから入手するようにしましょう。申告内容に応じた申告書類は以下のとおりです。

(参考:国税庁サイト|【申告書用紙】:https://www.nta.go.jp/taxes/shiraberu/shinkoku/qa/03.htm)

2.確定申告書の作成

確定申告書は手書きで作成することもできますが、国税庁のサイトにある確定申告専用ページで作成すると非常に簡単に作成できます。また、会計ソフトを利用している場合、その会計ソフトを利用して確定申告書を作成することもできます。

3.確定申告書の提出

提出方法には、管轄の税務署に持参して提出する方法以外にも郵送やe-taxなどの方法が用意されています。提出の際には、生命保険料控除などの控除を受けるにあたり必要な証明書を添付して提出する必要があります。

確定申告の必要書類

確定申告の際に必要になる書類については以下のとおりです。

1.申告書類(申告書AもしくはB)

2.白色申告の場合:収支内訳書、青色申告の場合:青色申告決算書

3.各種控除証明書

4.マイナンバーカードもしくは番号確認書類(通知カードまたはマイナンバー記載の住民票)と本人確認のための書類(運転免許証、公的医療保険の被保険者証、パスポート、身体障害者手帳、在留カードなど)の写し

e-Taxでの提出方法

e-Taxで提出する方法は2つあります。一つが「ID・パスワード方式」、そしてもう一つが「マイナンバーカード方式」です。どちらを利用する際にも事前に利用者識別番号の取得が必要で、どちらの方法を採用するかで取得方法が異なります。

1. ID・パスワード方式

ID・パスワード方式とは、「確定申告書等作成コーナー」でのみ利用できる方法です。税務署に行って、職員立ち会いのもとIDとパスワードを作成もしくは送信するか、あるいは書面により届け出を行います。利用者識別番号については、税務署で届け出る場合はその際に発行され、書面による届け出の場合は、後日郵送によって利用者識別番号が通知されます。

2. マイナンバーカード方式

まず、事前にマイナンバーカードを作成しておく必要があります。マイナンバーカードの発行についてはインターネット上で行えます。ただ、申請してから発行まで1カ月程度かかりますので、必要な場合は早めに申し込んでおきましょう。

そして、そのマイナンバーカードの情報をカードリーダーで読み取ると、利用者識別番号の取得およびマイナンバーカード方式のアカウントの登録が完了します。

もっと詳しく知る!

マイナンバーカードで確定申告ができるって本当?その方法って?

e-Taxを利用することでインターネットで確定申告などの国税に関わる各種手続きが可能となります。また、e-Taxであれば1月初旬から申請可能なので、書類がすぐにそろう場合はひと足先に申告を済ませることも可能です。さらに、各種控除証明書の提出も省略できることから、非常に便利な申告方法といえるでしょう。

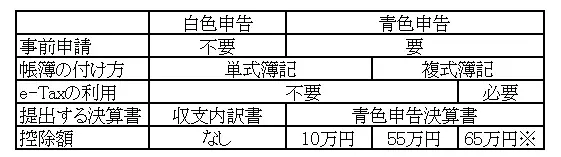

青色申告と白色申告の違い

個人事業主やフリーランスの方が行う確定申告には「青色申告」といわれるものと、「白色申告」といわれるものの2種類が存在します。青色申告と白色申告は、事前申請の有無、さらには帳簿の付け方によって控除額が異なるという特徴があります。白色申告の場合は控除はありませんが、青色申告では帳簿の付け方などで10万円~65万円の3種類の控除を受けることができます。以下に簡単に表にまとめていますので、参考にしてください。

※電子帳簿保存を行っており、その申請を行っていればe-Taxを利用しなくても65万円の控除適用可能

これらの内容について、さらに詳しく説明します。

個人事業を開業して、特に申請をしていなければ自動的に白色申告の扱いになります。青色申告を行うには、事前に税務署へ「青色申告承認申請書」を提出する必要があります。

白色申告と青色申告10万円控除は、帳簿づけの方法が単式簿記で認められます。 一方、青色申告で55万円もしくは65万円の特別控除を受けるためには、複式簿記による帳簿づけが必要です。

青色申告で65万円の控除を受けるには、e-Taxの利用が必須です。ただし、会計ソフトを利用するなど電子帳簿保存を行っており、その申請を事前にしておくことで、e-Taxを利用しなくても65万円の控除を受けることが可能です。

ただし、その申請は実際に帳簿の電子保存の開始の3ヶ月前までに所定の申請書を税務署長へ提出する必要があります。また、原則として年の途中から開始することはできないことに注意が必要です。

白色申告の決算書は「収支内訳書」を作成して提出します。それに対し、青色申告の決算書については「青色申告決算書」というものを作成し、提出する必要があります。青色申告決算書には、その年の収入や経費の内容、減価償却する資産がある場合はその詳細などを記載して提出します。

ちなみに貸借対照表については、55万円もしくは65万円の控除を受ける際に必要となることから、それ以外のケースでは必要ありません。

もっと詳しく知る!

フリーランスに転身! 初めての確定申告で注意することとは?

青色申告のメリット・デメリット

青色申告を行うメリットは、青色申告を行う人だけが受けることができる「青色申告特別控除」が適用されることです。帳簿の付け方や申告の方法によって、適用される控除額は変わりますが、10万円、55万円、65万円のいずれかの控除を受けることが可能です。

また、青色申告を行うことで、損失を最大3年間繰り越すことができます。さらに、青色申告では家族を従業員として給与を支払うことができ、それを経費計上できるということもメリットといえます。

デメリットとしては、事前に申請が必要であることや、帳簿の付け方が複雑であること、さらに白色申告と比べ、確定申告時に提出する書類が多くなることが挙げられます。

白色申告のメリット・デメリット

白色申告のメリットは、なんといっても帳簿の付け方が簡単なことです。また、事前申請の必要がないことや提出する書類が少ないこともメリットといえるでしょう。反面、青色申告で受けることができる控除の適用がないことがデメリットです。

確定申告の注意点

2020年は新型コロナウイルス感染症の影響を受け、持続化給付金や家賃支援給付金、各種自治体からの休業協力金などが支給されています。これらの給付金や協力金を受け取った方は、収入として計上しなければなりません。

例えば個人事業主の方で、持続化給付金を受け取った方は、その金額を雑収入として計上することを忘れないようにしてください。

もっと詳しく知る!

コロナで株で損をした。確定申告で損益通算できる?

令和2年分の確定申告の注意点!新型コロナ関連の助成金は課税される?

確定申告で節税するためのアドバイス

確定申告においては、e-Taxを利用する際のメリットが重視される傾向にあります。今回の青色申告最大65万円の適用についても、e-Taxの利用もしくは電子帳簿保存の導入が条件となっており、これらの時代の流れに乗ることが求められるといえるでしょう。

電子帳簿保存については、さまざまな要件をクリアする必要がありますが、大手の会計ソフトであれば、その要件をクリアできるものもあります。

したがって、この機会に利用している会計ソフトを見直す、もしくはこれまで紙で申請していたものをe-Taxに切り替えるなどの対応が必要となるといえます。

また、事業の内容にもよりますが、源泉徴収税額を徴収されている場合においては、最終的な所得額よりも徴収されている源泉徴収税額の方が多ければ、確定申告することで差額を還付してもらえますので、確認することを忘れないようにしましょう。

もっと詳しく知る!

友人から「確定申告は5年さかのぼれる」って聞いたのですが本当ですか?

共働き夫婦の疑問! 確定申告をするなら、どっちの名義がお得?(1)

共働き夫婦の疑問! 確定申告をするなら、どっちの名義がお得?(2)

【FP相談】離婚した場合、確定申告はどうしたら良いですか?

まとめ

今回の確定申告においては、2020年の税制改正により、これまでと異なる点が多くあります。それに伴い、確定申告の様式も一部変更されていますので、注意が必要です。

さらに、2020年において新型コロナウイルス感染症関連の給付金や補助金などを受けた方については、その給付金や補助金が課税対象なのかどうかも事前にチェックしておくことが大切です。もし課税対象であれば、忘れずに申告するようにしてください。

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員