配偶者特別控除と配偶者控除の違いって?

配偶者の年間所得が38万円以下の場合、配偶者控除が38万円超123万円以下のときには、配偶者特別控除が適用されます(「配偶者特別控除」は令和元年までの場合)。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

配偶者控除とは?

配偶者控除とは、配偶者の年間所得が38万円以下の場合に適用される所得控除のひとつです。そして、それが適用されるには、以下の条件すべてを満たす必要があります。

1.民法上の規定による配偶者であること(内縁関係の人は該当しない)。

2.納税者と生計を一にしていること。

3.年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)。

4.青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でないこと。

ここで注意したいのが、3番目の条件「年間の合計所得金額が38万円以下、給与のみの場合は給与収入が103万円以下」です。

給与所得者であれば、年間65万円の給与所得控除を受けることができるため、38万円に給与所得控除分の65万円を足した年間給与収入103万円までが配偶者控除の対象です。年間の給与収入が103万円を超えると、配偶者控除の対象から外れるだけでなく、配偶者本人も所得税の納税が必要となることに注意が必要です。

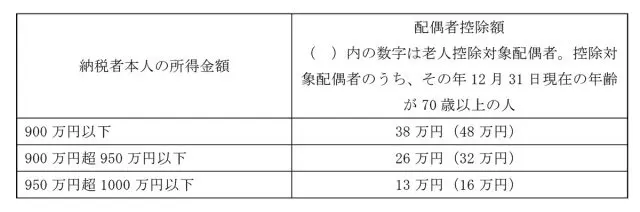

また、この配偶者控除は2018年に制度改正が行われ、納税者本人の所得によって控除額が変わることとなりました。納税者本人の所得と配偶者控除額の関係を以下のとおりです。参考にしてください。

配偶者特別控除とは?

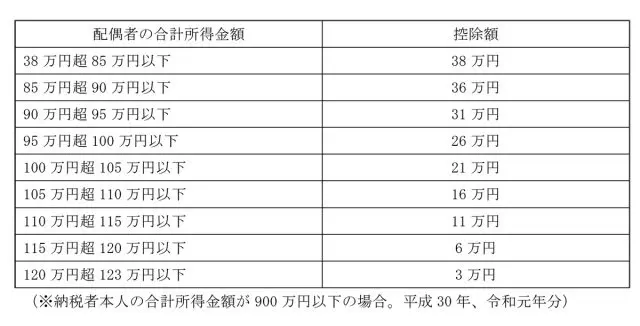

配偶者特別控除とは、ひと言で言うと「配偶者の所得が配偶者控除の適用条件を超える場合において、税負担が急増することを避けるために設けられた緩和措置」です。したがって、配偶者の所得が38万円を超える場合でも、123万円までは以下の表のとおり段階的に所得控除が設けられています。

また、配偶者が配偶者特別控除の対象となるには、以下の5つの条件をすべて満たしている必要があります。

1.民法上の規定による配偶者であること(内縁関係の人は該当しない)。

2.控除を受ける人と生計を一にしていること。

3.青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと。または白色申告者の事業専従者でないこと。

4.他の人の扶養親族となっていないこと。

5.年間の合計所得金額が38万円超123万円以下であること。年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)。

配偶者特別控除の歴史

配偶者控除および配偶者特別控除においては、2018年度の税制改正によって大きく変わりました。上で述べた制度の内容は改正後の内容ですので、改正前の制度についても併せて説明します。

■改正点1:配偶者特別控除の対象となる配偶者の合計所得金額の引き上げ

従来の制度では、配偶者特別控除の対象となる配偶者の合計所得は76万円未満でしたが、2018年より123万円に引き上げられました。この改正によって、配偶者特別控除の対象となる配偶者の範囲が広がり、対象となる層には減税効果が期待されます。

■改正点2:配偶者控除だけでなく、配偶者特別控除においても納税者本人の所得によって、控除額を変更

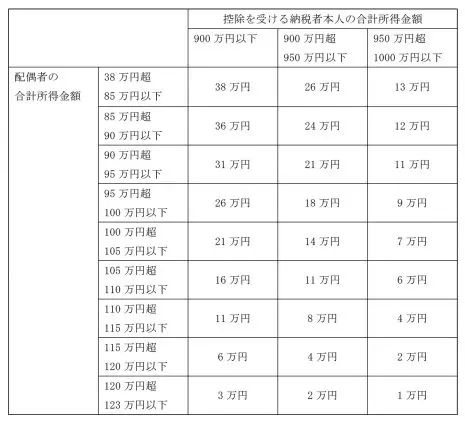

従来の制度では、配偶者特別控除においてはあくまでも配偶者の収入のみによって控除額が決定されていました。しかし、今回2018年度の改正により、配偶者の収入と納税者本人の所得から控除額が決定されます。具体的な控除額については、以下の表を参考にしてください。

Q&A

Q.「〇〇の壁」と言われているものの種類にはどのようなものがありますか?

A.以下の4つがあります。

(1)103万円の壁:従来の制度における給与所得配偶者が配偶者控除適用となる境目

給与所得者であれば、年間65万円の給与所得控除を受けることができるため、38万円に給与所得控除分の65万円を足した年間給与収入103万円が「103万円の壁」と言われています。

(2)141万円の壁:従来の給与所得配偶者が配偶者特別控除適用となる境目

配偶者特別控除の適用範囲となる給与所得配偶者の合計所得である76万円に、給与所得控除分の65万円を足した年間給与収入141万円が「141万円の壁」と言われています。

(3)150万円の壁:配偶者特別控除の上限となる38万円の所得控除が受けられる境目

例えば、納税者の年間合計所得が900万円以下で配偶者が給与所得のみの場合、配偶者の年間所得が85万円以下であれば、上限となる38万円の所得控除を受けることができます。これを給与収入に直すと、85万円に給与所得控除の65万円を足した150万円ですので、「150万円の壁」という言い方をしています。

(4)201万円の壁:配偶者特別控除の適用を受けられる境目

給与収入が201万円である場合、その給与所得控除は78万3000円で、給与所得は122万7000円です。配偶者特別控除の適用範囲となる配偶者の所得上限が123万円となっていることから、「201万円が配偶者特別控除を受けることができる境目」とすることができ、そういった意味から「201万円の壁」という言葉が新たに生み出されました。

まとめ

配偶者控除と配偶者特別控除は、2018年度の税制改正にて大きく変わりましたが、2020年度にも改正が控えていることも注目しておきたいところです。上で紹介した「150万円の壁」以外にも、社会保険や各種手当を考慮した「130万円の壁」も依然として存在します。

ただ、ひとつ言えることは、2018年の税制改正によって、配偶者の収入が増えた場合であっても節税効果を得ることができる人が増えているということです。特に、納税者本人の所得が1220万円以下で、配偶者の年収が141万円超~201万円以下(給与所得者の場合)であれば、新たに配偶者特別控除の対象となることから、申告を行うことで節税につなげることができます。

このように、配偶者控除と配偶者特別控除の条件と仕組みをきちんと知ることで、上手に節税することを考えていきましょう。

(参考)

国税庁「No.1191 配偶者控除」

国税庁「No.1195 配偶者特別控除」

国税庁「配偶者控除及び配偶者特別控除の見直しについて」

国税庁「配偶者控除及び配偶者特別控除の見直しに関するFAQ」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員