住宅ローン控除で節税しているとiDeCoでは節税出来ない。その認識、間違いです。

そこで住宅ローン控除とiDeCoの節税効果について一緒に検証をしました。

FPオフィス And Asset 代表、CFP、FP相談ねっと認定FP、夫婦問題診断士

保険代理店勤務を経て独立。高齢出産夫婦が2人目を産み、マイホームを購入しても子どもが健全な環境で育ち、人生が黒字になるようライフプラン設計を行っている。子どもが寝てからでも相談できるよう、夜も相談業務を行っている。著書に「書けばわかる!わが家の家計にピッタリな子育て&教育費のかけ方」(翔泳社)

源泉徴収を見てみよう

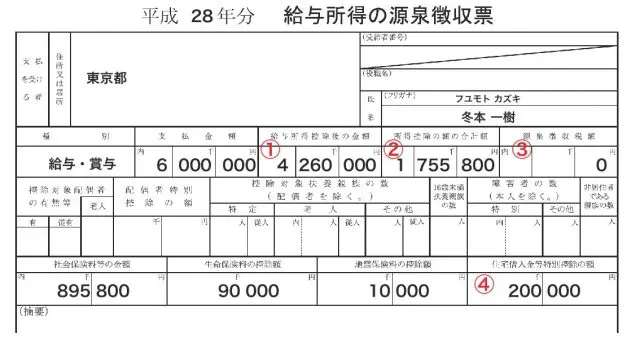

これは秋本さんの源泉徴収票です。

実物はお見せできないので、実物を編集したサンプルを用意しました。

今回の相談において、特に抑えておきたい項目は(1)から(4)の項目です。では、それぞれの項目について、みていきましょう。

(1)給与所得控除後の金額

給与所得控除とは、サラリーマンにとっての必要経費のようなものです。仕事用に服、靴、カバンなど購入しますよね。それら購入代金はサラリーマンにとっての必要経費です。この必要経費である給与所得控除は、年収によって金額が決まっています。

(2)所得控除の額の合計額

配偶者控除や生命保険料控除等、各種所得控除を合計した金額です。

(3)源泉徴収税額

住宅ローン控除適用後の所得税額が記載されています。

(4)住宅借入金等特別控除の額

年末調整で差し引かれた住宅ローン控除額です。

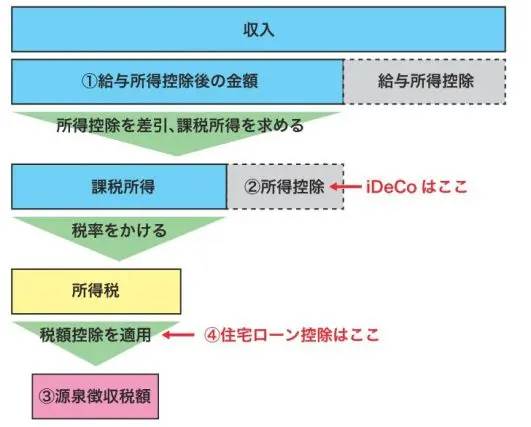

ここでまず住宅ローン控除は税額控除、iDeCoは所得控除であり、控除の種類が違うということを念頭に置いてください。どちらも税額を減らす効果があるのですが、控除を適用させるタイミングが違います。どのタイミングで適用させるかは、下の図を見てください。

この図は、先ほどの源泉徴収票から源泉徴収税額を算出するまでの流れを図にしたものです。

源泉徴収票の(1)から(4)の項目は、下の図の(1)から(4)とリンクしています。

iDeCoは、掛金全額が所得控除できるので、(2)所得控除に掛金を加算します。そうすると、課税所得が減るので所得税も減るというわけです。一方、住宅ローン控除は、所得税から直接控除するという仕組みです。

では、秋本さんのケースに話を戻します。

秋本さんの場合、(3)が0、(4)が20万円と記載されています。つまり住宅ローン控除により所得税はゼロということです。控除しきれなかった住宅ローン控除額は住民税からも差し引かれます。

納めている住民税はいくら?

まず、住宅ローン控除前の所得税を計算します。課税所得の金額を以下の国税庁のホームページの表にあてはめれば、所得税は簡単に求められます。

https://www.nta.go.jp/taxanswer/shotoku/2260.htm

計算の結果、秋本さんの場合は、所得税は約15万円ということがわかりました。住宅ローン控除額は20万円なので、5万円が所得税から控除しきれません。この分は、住民税から差し引かれることになります。

では秋本さんは現在、住民税をいくら払っているのでしょうか。住民税は全国どこでも税率約10%なので、ここでは、簡便的な方法として(1)から(2)を差引いた課税所得に10%をかけます。この結果、秋本さんの住民税は、約25万円でした。このうち5万円は住宅ローン控除が適用されますので、秋本さんが納めている住民税は約20万円ということです。

iDeCoを始めたら納税額はいくらになる?

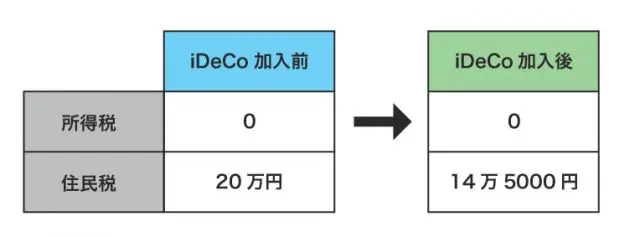

では、秋本さんがiDeCoを始めると納税額はどう変化するか、シュミレーションしてみましょう。

秋本さんの会社には企業年金がないため、掛金上限は月額2万3000円です。この金額を毎月拠出すると仮定しましょう。iDeCoの掛金は全額所得控除ができます。

ですから、(2)に年間拠出額の27万6000円を加えます。先ほどの場合と同じく、税額を算出すると所得税は12万5000円、住民税は22万円です。ここから住宅ローン控除を適用します。

所得税:12万5000円—20万円=△7万5000円(控除しきれなかったので住民税から控除)

住民税:22万円-7万5000円=14万5000円

住宅ローン控除で、すでに節税はできてはいるものの、iDeCoをすることで住民税がさらに5万5000円も節税可能ということがわかり、秋本さんも気持ちよくiDeCoを始める気になってくれました。

住宅ローン控除で所得税は戻ってきていると認識されていても、住民税の減額分はなかなか把握しきれていないものです。源泉徴収票をもらったら、住宅ローン控除でいくら節税できているのか、ちょっと気にしてみてください。

自分ねんきんiDeCoを始めることで、さらに節税ができるかもしれません。

そして、自分一人で大変なときはFPや税理士などの専門家を使いましょう。あなたにとっての明るいお金の未来が見えてくるかもしれません。

※住民税の住宅ローン控除額には、上限があります。

平成26年4月1日以降入居の場合は、前年所得税の課税総所得金額等の額に7%をかけた金額(上限13.65万円)

平成26年3月31日以前入居の場合は、前年所得税の課税総所得金額等の額に5%をかけた金額(上限9.75万円)

所得税から控除しきれなかった住宅ローン控除額が全額住民税から控除されるとは限りませんのでご注意ください。今回の税額計算においては、復興特別税は加味しておりません。

Text:前田菜緒(まえだ・なお)

1級ファイナンシャルプランニング技能士、CFP(R)認定者