一般社団法人共有名義不動産問題研究所が2022年6月に行った「『2022年住宅ローン控除改正の認知度』に関する調査」[調査対象:2022年以降、住宅ローンを組んで物件購入予定(投資ではなく自宅)の既婚者1013人]によると、2022年に改正された住宅借入金等特別控除(住宅ローン控除)について、「名前だけ聞いたことがある」と答えた方が35.2%、「制度自体あることを知らなかった」と答えた方が9.3%にのぼることが分かりました。

本記事では、マイホーム購入時にかかる4つの税金と税金の軽減制度、住宅ローン控除について解説し、これらの制度を最大限生かす方法について紹介します。

不動産取得税

土地や住宅を購入する際、取得した者に課税される税金です。

不動産取得税は、取得した不動産の固定資産税評価額×税率で求められます。

税率は本来4%ですが、令和6年3月31日までに取得した土地と家屋(住宅)には、3%の軽減税率が適用されます。

【図表1】不動産取得税の税率

| 取得日 | 土地および家屋(住宅) | 家屋(非住宅) |

|---|---|---|

| 令和6年3月31日まで | 3% | 4% |

出典:東京都主税局 不動産取得税

また、令和6年3月31日までに取得した宅地等については以下のとおり、課税標準の軽減措置が適用されます。

不動産取得税の軽減措置

令和6年3月31日までに取得した宅地等は、不動産取得税を計算する場合の課税標準が固定資産税評価額の2分の1となります。

消費税

不動産を取得する場合、土地は消費税が非課税ですが、建物は課税対象となり、10%の消費税が課されます。

ただし、建物を取得する場合でも、消費税課税事業者から購入する場合は消費税が課税されますが、個人から購入する場合は課税されません。また、不動産仲介業者を通じて住宅を購入した際に支払う仲介手数料も、消費税の課税対象となります。

印紙税

不動産の売買契約書や住宅の工事請負契約書、住宅ローンを組む際の金銭消費貸借契約書など、マイホーム購入で必要なさまざまな契約書を作成する際に印紙税が課されます。

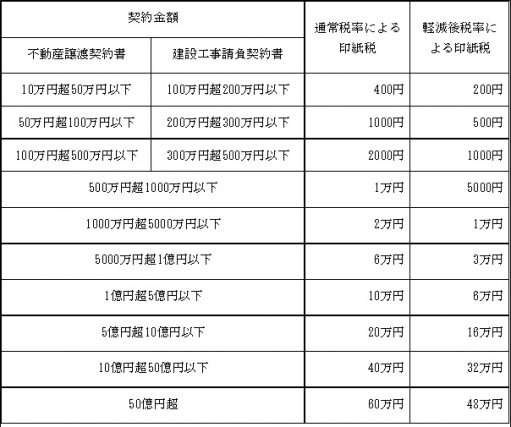

印紙税の税額は契約書に記載された金額によって決まりますが、不動産譲渡契約書および建築工事請負契約書については、令和6年3月31日までに作成されるものに限り、軽減措置が適用されています。

印紙税の軽減措置

令和6年3月31日までに作成される不動産譲渡契約書および建築工事請負契約書については、以下のとおり軽減税率による印紙税が適用されます。

ただし、ほかの契約書については、通常税率による印紙税が適用されます。

【図表2】

出典:国税庁 「不動産譲渡契約書」及び「建設工事請負契約書」の 印紙税の軽減措置の延長について

登録免許税

不動産を購入、または住宅を建築した際の登記にかかるのが登録免許税です。税額は、購入または建築した不動産の固定資産税評価額×税率で求められます。登録免許税の税率は登記の種類によって異なりますが、令和6年3月31日まで次のように軽減措置がとられています。

新築住宅の保存登記の軽減措置

図表3の要件を満たす場合、新築住宅の保存登記に係る登録免許税に軽減税率が適用されます (令和6年3月31日までの措置)。

【図表3】

| 要件 | 通常の税率 | 軽減税率 |

|---|---|---|

| 個人の居住用の住宅で床面積50平方メートル以上 | 0.4% | 0.15% |

出典:国税庁 登録免許税の税率の軽減措置に関するお知らせ

中古住宅の移転登記の軽減措置

図表4の要件を満たす場合、中古住宅の移転登記に係る登録免許税に軽減税率が適用されます (令和6年3月31日までの措置)。

【図表4】

| 要件 | 通常の税率 | 軽減税率 |

|---|---|---|

| 個人の居住用の住宅で床面積50平方メートル以上 建築後25年以内(木造は20年以内)または一定の耐震基準に適合 |

2.0% | 0.3% |

出典:国税庁 登録免許税の税率の軽減措置に関するお知らせ

抵当権設定登記の軽減措置

図表5の要件を満たす場合、住宅ローンを組む際の抵当権設定登記に係る登録免許税に軽減税率が適用されます (令和6年3月31日までの措置)。

【図表5】

| 要件 | 通常の税率 | 軽減税率 |

|---|---|---|

| 個人の居住用の住宅で床面積50平方メートル以上 中古住宅の場合は、建築後25年以内(木造は20年以内)または一定の耐震基準に適合 |

0.4% | 0.1% |

出典:国税庁 登録免許税の税率の軽減措置に関するお知らせ

住宅借入金等特別控除

住宅ローンを利用してマイホームを新築・購入・増築した場合に、住宅ローンの年末残高をもとに計算した金額を所得税から控除できる制度です。

【図表6】住宅借入金等特別控除の適用要件

| 居住年 | 令和4年1月1日~令和7年12月31日 |

| 所得要件 | 合計所得金額2000万円以下 (特定居住用家屋・特例認定住宅等は1000万円以下) |

| 床面積要件 | 50平方メートル以上 (特定居住用家屋・特例認定住宅等は40平方メートル以上50平方メートル未満) |

出典:国税庁 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

新築住宅を取得した場合の借入限度額や控除額、控除期間は図表7のとおりです。それぞれ住宅の区分や入居した年度によって異なります。

【図表7】

| 令和4年および令和5年に居住した場合 | 令和6年および令和7年に居住した場合 | |

|---|---|---|

| 認定長期優良住宅 | 5000万円(13年間) | 4500万円(13年間) |

| 認定低酸素住宅 | ||

| 特定エネルギー消費性能向上住宅 | 4500万円(13年間) | 3500万円(13年間) |

| エネルギー消費性能向上住宅 | 4000万円(13年間) | 3000万円(13年間) |

| 一般の新築住宅 | 3000万円(13年間) | 0万円または2000万円 (10年間)(※) |

| 控除率 | 住宅ローン年末残高の0.7%(全期間一律) | |

※一般の新築住宅のうち令和5年12月31日まで建築確認を受けた場合、または令和6年6月30日まで建築された場合は借入限度額2000万円、控除期間10年の適用が受けられます

出典:国税庁 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

例えば、令和4年に一般の新築住宅に入居して年末の住宅ローン残高が4000万円だった場合、所得税から28万円の控除が受けられることになります。(4000万円×0.7%)

まとめ

ここまで紹介してきたとおり、マイホーム購入時の軽減税率や住宅ローン控除は、購入や入居の時期などの条件によって、軽減率や控除額が異なるものばかりです。

このため、各制度の条件と適用期間を把握し、最大限活用するのが賢いマイホーム購入方法といえるでしょう。

出典

東京都主税局 不動産取得税

国税庁 「不動産譲渡契約書」及び「建設工事請負契約書」の印紙税の軽減措置の延長について

国税庁 タックスアンサー(よくある税の質問)より No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

国税庁 消費税のしくみ

税務署 登録免許税の税率の軽減措置に関するお知らせ

国税庁 タックスアンサー(よくある税の質問)より No.7191 登録免許税の税額表

国税庁 タックスアンサー(よくある税の質問)より No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

一般社団法人共有名義不動産問題研究所 「2022年住宅ローン控除改正の認知度」に関する調査(2022年)(PRTIMES)

執筆者:FINANCIAL FIELD編集部