死亡保険金に相続税がかかる場合って?生命保険でどこまで非課税になるの?

ファイナンシャル・プランナー。

ライフプラン・キャッシュフロー分析に基づいた家計相談を得意とする。法人営業をしていた経験から経営者からの相談が多い。教育資金、住宅購入、年金、資産運用、保険、離婚のお金などをテーマとしたセミナーや個別相談も多数実施している。教育資金をテーマにした講演は延べ800校以上の高校で実施。

また、保険や介護のお金に詳しいファイナンシャル・プランナーとしてテレビや新聞、雑誌の取材にも多数協力している。共著に「これで安心!入院・介護のお金」(技術評論社)がある。

http://fp-trc.com/

死亡保険金が相続税の対象となる場合

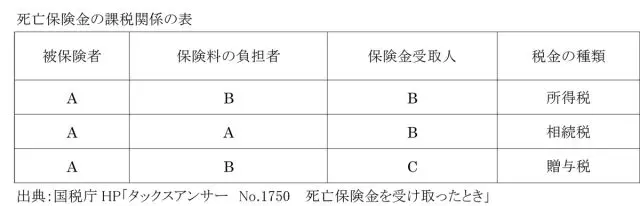

保険金受取人が死亡保険金を受け取ったとき、相続税の対象になるとは限りません。受け取った死亡保険金の課税関係は、被保険者、保険料の負担者および保険金受取人がだれであるかにより、所得税、相続税、贈与税のいずれかが課税の対象になります。

保険料負担者と被保険者が同一人の場合が「相続税」です。保険料負担者と被保険者が同一人でない場合、保険金受取人と保険料負担者の関係が、同一人であれば「所得税」、同一人でなければ「贈与税」になります。

生命保険の非課税金額

保険料負担者(多くは契約者)と被保険者が同一の場合、死亡保険金は相続税の課税対象になります。しかし、死亡保険金は遺族の生活資金という趣旨から、保険金のうち一定額までが非課税になります。

具体的には、「500万円×法定相続人数」が生命保険の非課税金額です。法定相続人とあるように、相続人以外の人が保険金を受け取る死亡保険金には非課税の適用はありません。

では、法定相続人は誰になるのでしょうか。法定相続人の範囲については民法に次のとおり定められています。死亡した人の配偶者は常に相続人となります。配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

第1順位は死亡した人の子ども、第2順位は死亡した人の直系尊属(父母や祖父母など)、第3順位は死亡した人の兄弟姉妹です。第2順位の人は、第1順位の人がいないとき相続人になり、第3順位の人は、第1順位の人も第2順位の人もいないとき相続人になります。

なお、非課税金額の計算上、法定相続人数には相続放棄をしたものも含まれますが、相続放棄をしたものが保険金を受け取る場合は、相続人とはみなされませんので、非課税金額の適用を受けることができませんので留意しましょう。

もし、非課税金額を超える保険金を受け取った場合には、その超過分が課税対象となります。各相続人ひとり一人に課税される金額は、次の計算式によって計算した金額となります。

<計算式>

その相続の課税される生命保険の金額=その相続人が受け取った生命保険の金額−非課税限度額×その相続人が受け取った生命保険の金額/すべての相続人が受け取った生命保険の金額

まとめ

生命保険の非課税枠は相続財産が相続税の基礎控除(3000万円+600万円×法定相続人数)を超える財産がある方には有益です。

例えば、相続人が配偶者と子ども1人で相続財産が5200万円とすると、基礎控除4200万円を超える1000万円が課税対象となります。このケースで、1000万円を一時払い保険料として終身保険に加入すれば、非課税枠が使え、課税を回避することができます。

なお、養子縁組により相続税を軽減できる場合があります。相続税の計算をするときに

(1)相続税の基礎控除額

(2)生命保険金の非課税限度額

(3)死亡退職金の非課税限度額

(4)相続税の総額

は、法定相続人数を基に行うからです。

ただし、法定相続人の数に含める被相続人の養子の数は、一定数に制限されています。被相続人に実の子どもがいる場合は1人まで、被相続人に実の子どもがいない場合は2人までです。

執筆者:新美昌也

ファイナンシャル・プランナー