税金をかけずに、孫にお金を渡す方法とは?~今からできる相続対策「生前贈与」

ただ、孫にまとまったお金を渡すと、基本的には贈与税という税金がかかります。

今回ご紹介するのは、その贈与税がかからない方法であると同時に、このままでは先の相続のときに相続税がかかりそうという人にとっては有効な相続対策ともなる方法です。

CFP(R)認定者

1級ファイナンシャル・プランニング技能士

マネーディアセオリー株式会社 代表取締役

リュクスセオリーFPサロン 代表

大学卒業後、都市銀行に入行。複数の銀行、法律事務所勤務中に、人生の悩みは結局のところお金と密接に関係することを痛感、人生をより幸せで豊かにするお手伝いがしたいとファイナンシャルプランナーに。FP会社にて勤務後、独立。これまで500件以上の個人相談を担当すると共に、セミナー、執筆と幅広く活動。相続・資産運用・住宅相談・リタイヤメントプラン等を得意とし、個人相談にも力を入れる一方で、セミナーや企業研修、執筆を通じてわかりやすくお金の知識を発信することに注力している。

目次

文字通り“生きている間に渡す”「生前贈与」の役割とは?

資産が多く、このままでは相続税がかかりそうというとき、対策のひとつとなるのが「生前贈与」。生前に子どもや孫になるべく資産を移しておいて、いざ相続となったときの資産のボリュームを減らしておくことで相続税を減らそうというものです。

この生前贈与の手段としてよく使われるのが「暦年贈与」。1年につき110万円まで贈与税がかからないという贈与税の基礎控除額の範囲内で贈与していく手軽な方法です。

ただし、相続税の計算では、亡くなる3年前までに贈与を受けた財産があれば、相続財産にそれを加えて計算しなければならないルールがありますから、暦年贈与の範囲では相続対策としては大きな効果があげられない場合もあります。

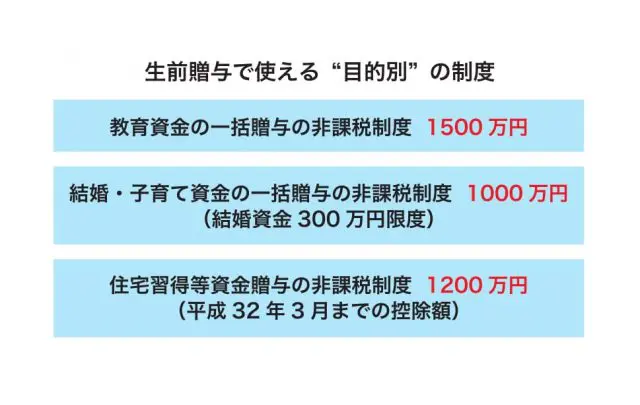

そこで検討したいのが、前述の3年以内の贈与財産加算のルールの対象外でありながら、まとまった金額を非課税で贈与できる下記の3つの制度です。

教育資金として孫に渡したいなら

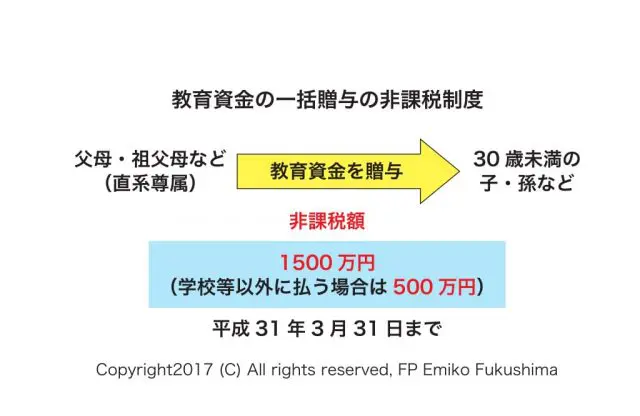

孫に教育資金として渡したいという場合には「教育資金の一括贈与の非課税制度」が使えます。これは、祖父母や親から、30歳未満の子どもや孫が教育資金にあてるために贈与を受けた場合は1500万円までが非課税となる制度です。

教育資金といっても、適用される範囲は意外に幅広く、幼稚園から大学・大学院までの学校の授業料や入学金はもちろんのこと、学習塾の費用、留学の費用、習い事の費用でも使えます。

「教育資金の一括贈与の非課税制度」の注意点

ただし、この制度を使うにあたっての注意点もあります。

たとえ大きな額を贈与しても資金を贈与された人が30歳に達したときに教育資金として使いきれていなければ、その使い残しに結局は贈与税がかかってしまいます。それゆえ、教育資金として使うのはどれくらいか?を慎重に考えたうえで贈与したいところです。

この制度を使っても感謝されないこともある?

そしてもうひとつの注意点は、この制度を使うには先に金融機関と契約して贈与分を金融機関に預けておき、教育資金として使った領収書等を持って金融機関に払い出しに行かなければならない仕組みである点です。

実際にお孫さんやその親であるお子さん側からの話を聞くと、「平日は仕事があるのに領収書の保管と金融機関への提出、そして適用になるものならないものを調べるのが面倒だからこの制度を使って贈与されるのは迷惑だった」とまでおっしゃることも。

そういった場合には、「教育費で好きに使いなさい」とこの制度でまとめて渡されるより、私立高校の入学金なら入学金、塾なら塾と使途を決めて、暦年贈与の範囲でその都度まめに渡すというほうがありがたがられるようです。

しかも、その方が、渡すたびに感謝され、感謝される回数が増えるという思わぬメリットもあります。非課税額の大きさに飛びついてしまうのではなく、利用はお孫さんやお子さんの状況や性格に合わせて決めるのがおすすめです。

結婚費用や子育て資金に使うなら

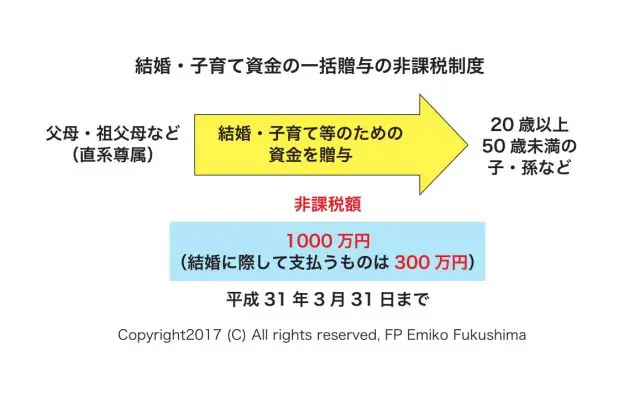

次に「結婚・子育て資金の一括贈与の非課税制度」です。これは20歳以上50歳未満の孫や子どもが、祖父母や親から結婚や子育て資金にあてるために贈与を受けた場合は1000万円までが非課税となる制度です。使い残しの判定時点は、資金を受け取った者が50歳に達した時点となります。

では、結婚・子育て資金とは?という点ですが、挙式や新居の費用、そして出産費用や子どもの保育園やベビーシッター代、さらには不妊治療の費用にも適用できます。

この制度も、先ほどの教育資金贈与と同じく、金融機関で開始の手続きをして贈与された人が領収書を金融機関に提出して払い出しを受けるしくみとなります。

住宅購入を考える年代のお孫さんへの贈与

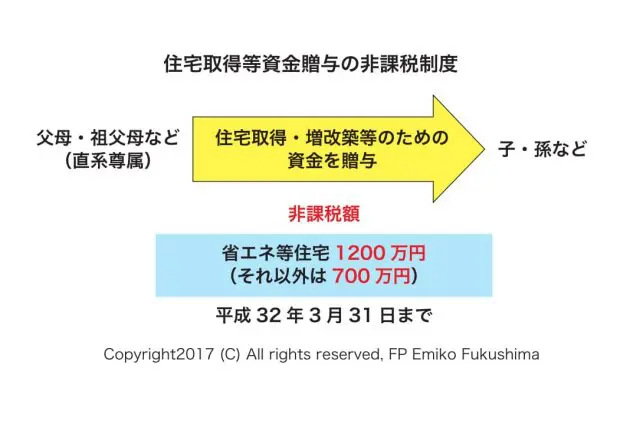

最後に、住宅取得等資金贈与の非課税制度です。住宅取得に際し、祖父母や父母から資金の贈与を受けたときに一定の条件のもと非課税になるという制度です。非課税額は住宅取得の契約日で異なり、平成32年3月31日までは700万円(省エネ等住宅の場合は1200万円)までです。

注意点は、原則、資金を贈与された翌年3月末まで、どれほど遅くとも翌年12月31日までには取得した住宅に住んでいなければこの特例は適用されません。それゆえ、特に注文住宅を新築するなどの場合、家の完成時期と贈与の時期の関係にはくれぐれも注意してください。

その他、住宅の床面積が50㎡~240㎡など細かい条件をすべて満たす必要がありますうので、利用時には条件にあてはまるかをしっかり確認するようにしましょう。(利用条件は税務署のほか、国税庁のHPで確認することができます)なお、先の2つの特例と違い、金融機関を通す必要はありませんが、税務署への届出が必要です。

孫へこれらの制度で贈与するメリットと注意点

孫に資産を渡したい場合、生前贈与には、先述のこれら3つの制度を使った贈与が3年以内の贈与財産の加算からはずれることのほかにもメリットがあります。相続で孫に資産を残すと、法定相続人である子どもに残すよりも2割多く相続税が課されるからです。(孫への相続税の2割加算)また、祖父母から孫に資産を移すことで、一世代分の相続税を考えなくてすみます。

ただし、くれぐれも「生前贈与のしすぎ」には注意です。孫かわいさのあまり、全体の資産からは贈与しすぎでは?というケースも時折見かけます。老後の生活費や介護になったときのお金はしっかり取り置いたうえで、余裕を持った金額で贈与したいものです。

いざ老後を迎え、思わぬ病気や介護で老後資金が足りなくなっても、返してというわけにはいきません。仮に返してもらったとしても返すときに結局贈与税がかかることも。先々のライフプランを見通したうえで、お互いに感謝される生前贈与を目指したいものです。

執筆者:福島えみ子

CFP(R)認定者