相続法改正で何が変わった? ~創設された「配偶者居住権」ってどんなもの?

前回は「婚姻期間20年以上の夫婦間で居住用不動産を贈与した場合の特例」についてお伝えしました。

今回は、2020年4月1日以降に発生する相続から適応できることになる配偶者居住権についてお伝えしたいと思います。

ファイナンシャル・プランナー(CFP®)、上級相続診断士、宅地建物取引士、宅建マイスター、西山ライフデザイン代表取締役

http://www.nishiyama-ld.com/

「円満な相続のための対策」「家計の見直し」「資産形成・運用アドバイス」のほか、不動産・お金の知識と大手建設会社での勤務経験を活かし、「マイホーム取得などの不動産仲介」「不動産活用」について、ご相談者の立場に立ったアドバイスを行っている。

西山ライフデザイン株式会社 HP

http://www.nishiyama-ld.com/

まったく新しい権利、配偶者居住権

配偶者居住権は、今回の改正で新たに創設された権利です。2020年4月1日以降の発生する相続から適用できます。どのような制度なのか詳しく見ていきましょう。

例えば、同居していたご夫婦のうち、ご主人が亡くなられたとします。

配偶者である奥さまは結婚以来、専業主婦としてご主人を支え続けてきました。自宅の所有者もご主人で、生活するための費用もご主人の収入で賄っていました。

ご主人が亡くなり相続が発生。しかし、奥さまはご主人が遺した資産に頼らなければこの後の生活に不安が残ります。

このような場合に不動産の「所有権」と「居住する権利」を切り離し、配偶者は所有権を得るよりも安価な評価となる権利を得ることができ、その結果、配偶者は住む権利とより多くの現金などの資産を相続できます。

このように配偶者居住権は配偶者を救済するために創設されたと考えられます(配偶者居住権が付いた建物の所有権は所有者が自由に使えないことから「負担付き所有権」といわれます)。

ただし、配偶者居住権は当然に得られるわけでも、必ず使わなければいけないものでもありません。一定の条件を満たしているときに活用を選択できるようになります。

配偶者居住権が成立する要件

配偶者居住権が適用できる条件は、

1.相続開始時に被相続人の所有する建物に居住している配偶者であること

2.被相続人が居住建物を配偶者以外の人と共有していないこと

3.遺産分割によって配偶者が配偶者居住権を取得するとされた、遺言によって配偶者居住権が遺贈の目的とされた、または配偶者に配偶者居住権を取得させる内容の死因贈与契約があることのいずれかに該当すること

上記の条件を満たしている必要があります。

また、遺産分割について配偶者が「配偶者居住権を希望する」ことを家庭裁判所に申し出た時には、裁判所は建物を所有する人の不利益と配偶者の生活への影響を考慮し、必要と判断されれば配偶者居住権を取得できる場合があります。

上の1、2の条件を満たしていて遺言書などがなかった場合、相続人全員で遺産分割について話し合うことになります。配偶者居住権を使うかどうか選択することができ、必ず使わなければいけないものではありません。

この制度の活用を選択することで「円満に遺産分割できるか」などについて慎重に検討する必要があります。

配偶者居住権を活用する具体例

これまでの制度では、配偶者が「被相続人が所有していた不動産」を相続する場合、ほかの財産を受け取れない、あるいは受け取れる分が少なくなり、その後の生活に不安が残るケースがありました。例を挙げて考えてみましょう。

■ケース1

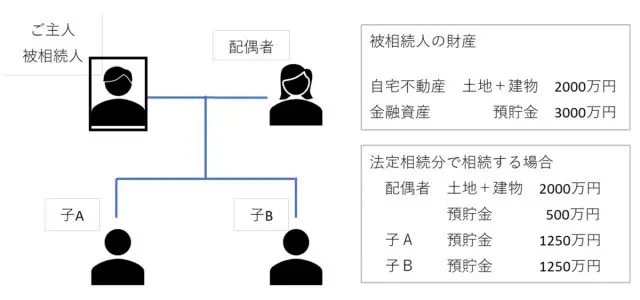

下図のようなご家族でご主人が亡くなられたとします。

ご主人の資産は自宅の不動産2000万円と金融資産3000万円で合わせて5000万円。相続人は配偶者とお子さま2人。配偶者はご主人と同居していたこの家に今後も住み続けたいと考えています。

法定相続分どおりに相続することとした場合、配偶者の相続分は2分の1、お子さまはそれぞれ4分の1ずつとなり、配偶者がこの家の所有権を相続する場合、預貯金は500万円のみです。

しかし、配偶者は今後の生活費を残されたご主人の資産と年金の収入に頼らざるを得ない状況。配偶者自身の財産が少ない場合、現預金が500万円しか相続できないと今後の生活が不安になります。

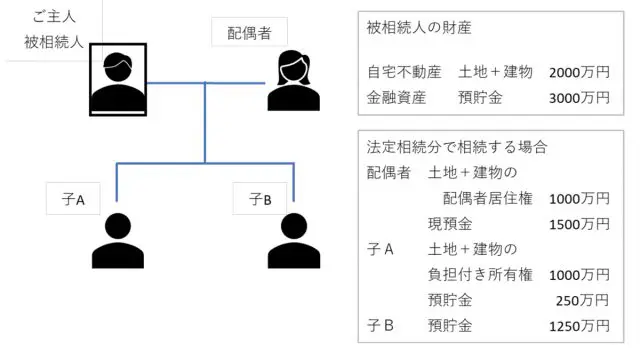

そこで配偶者居住権を利用することで、配偶者は自宅に住む権利を得つつ、現預金をより多く取得することが可能になります。

仮に配偶者居住権が1000万円と評価された場合、配偶者は自宅不動産の配偶者居住権1000万円に加え、現預金1500万円を取得することができ、これであれば、今後を生活するうえでの資金も確保できるでしょう。

しかし、上記の例で仮に配偶者居住権の評価が500万円、負担付き所有権の評価が1500万円だった場合には子2人との間で別の調整が必要になってきます(所有権の評価が法定相続分を超えるため)。

また、配偶者居住権がもっと高く評価される場合には、配偶者の手元に思ったように資金が残らないケースもあり得ます(配偶者居住権の評価方法時については次回のコラムでお伝えしますが、配偶者の年齢が若く、配偶者居住権の存続期間が長い場合は配偶者居住権の価値は増加します)。

■ケース2

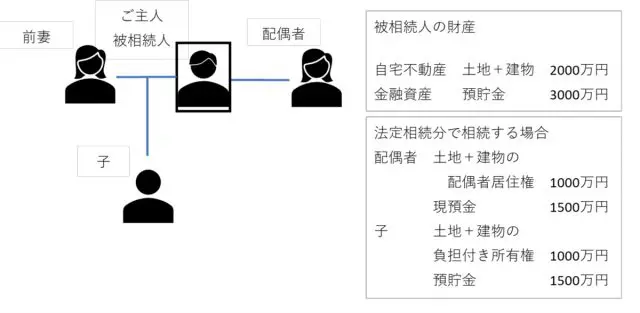

もうひとつ配偶者居住権が活用できるケースを挙げましょう。

亡くなられたご主人は再婚で前妻との間に子がある場合です。この場合の法定相続分は配偶者2分の1、前妻との子2分の1となります。

生前からご主人は「配偶者との間には子どもがいないので、最終的には前妻との子に自宅を相続させたい。けれど、配偶者が存命の間は配偶者に住むところで心配させたくない」と考えていました。

これまでは、遺言書でも配偶者が亡くなられた後のことまでは決めることはできませんでした(家族信託を使うなどの方法はあります)。配偶者居住権を活用することで、配偶者が亡くなった時には子が完全な所有権を取得できます。

配偶者居住権の存続期間

配偶者居住権の効果は最長で「終身」つまり配偶者が亡くなるまでですが、それよりも短い期間を設定することも可能です。

配偶者居住権は配偶者が亡くなられると自動的に消滅します。また、配偶者居住権の目的物である家が滅失してしまった場合も消滅します。

配偶者と所有者が合意の上、配偶者が所有者から所有権を買い取ったり、所有者が配偶者居住権を買い取ったり、あるいは配偶者が権利を放棄することでも配偶者居住権は消滅すると考えられますが、その場合は不動産取得税や贈与税などがかかる場合もあり、注意が必要です。

配偶者居住権の登記

配偶者居住権は登記をしなければ第三者に対抗できません。建物の所有者は配偶者居住権を取得した配偶者がこれを登記することを拒否できません。

配偶者居住権の登記は、建物の所有者と配偶者が共同で行うことが原則となります。

配偶者居住権を活用する際の注意点

配偶者居住権は被相続人の配偶者のみに適用できる権利です。そのため、配偶者居住権のみを第三者に譲渡できません。

ただし、配偶者居住権の目的物である住宅の所有者とこの配偶者との間で合意すれば、配偶者居住権を所有者に売却できます。あくまでも「合意」が必要です。

配偶者が配偶者居住権を、子が負担付き所有権を取得したとします。後に配偶者が子に「配偶者居住権を買い取って欲しい」と要求しても子がこれを拒否した場合や、子が当該不動産を第三者に売却したいので配偶者に配偶者居住権の売り渡しを要求しても、合意できなければ譲渡することはできません。

また、配偶者居住権に基づいて居住していた配偶者が高齢者施設に入居するなどで、居住しなくなる場合、配偶者居住権を放棄するとその時点での配偶者居住権の残存価値分を所有者に贈与したことになり、その評価金額によっては贈与税がかかります。

このように、配偶者居住権によって配偶者やほかの相続人の選択肢を制約したり、奪ってしまったりすることもありますので注意が必要です。

まとめ

今回の相続法改正で創設された配偶者居住権ですが、まったく新しい制度であるだけに、その活用についてはこれまでに事例がありません。

配偶者居住権はメリットばかりではないため、実際に活用を検討する場合、相続人の意向も踏まえ慎重に検討する必要があります。

しかし、ほとんどの弁護士や税理士もよほど相続に詳しい人でないとこの制度について詳細には把握していないと考えられ、しばらくは混乱しそうな気がします。

配偶者居住権の活用を考える場合、配偶者居住権がどのくらいの評価になるかを知ることも重要です。次回は配偶者居住権の評価方法についてお伝えします。

執筆者:西山広高

ファイナンシャル・プランナー、宅地建物取引士、西山ライフデザイン代表取締役