年金の運用状況って、どうなっているの?

現在、年金加入者への通知や支払いなどの業務は「日本年金機構」が担当していますが、年金積立金を実際に運用している主体は「年金積立金管理運用独立行政法人」(略称GPIF)という組織です。

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

行政書士、社会保険労務士、宅地建物取引士、資格保有者。

長野県松本市在住。

2006年設立の独立機構が運用

2006年以前の年金の管理業務は、厚生労働省の外局「社会保険庁」が行い、年金積立金の運用は「年金福祉事業団」が担ってきました。

しかし「消えた年金」などが発生し、社会保険庁自体のずさんな運営などが明らかになり、社会保険庁の組織が大きく改組され、「日本年金機構」となったのを機に、年金積立金の運用は、2006年から新しい組織「年金積立金管理運用独立行政法人」(GPIF)が担うことになりました。

現在の年金の積立金は約160兆円、この年金資金をどう運用するかが、将来の支払いに備え、極めて大切になります。年金福祉事業団時代の運用は、国債などの債券などリスクの少ない金融資産を多く保有することで、なるべく損をしない運用に徹していました。ただ年金加入者が急速に増え、余裕資金もあったため、無駄ともいえるリゾート施設を建設し批判を浴びました。

しかし少子高齢化の進行は年金受給者が増える一方で、年金加入者がさほど増えないことが現実となり、従来の運用方針を堅持していたのでは、年金財政が先細りになることも明らかになってきました。

そのため、これまでの安全第一の運用方針を変更し、GPIFは株式で運用する比率を増やすなど、積極運用を取り入れることになりました。安全第一の運用から「ハイリスク・ハイリターン」へ舵を切ったことになります。GPIFの経営委員に、民間の証券会社や投資顧問会社での経験をもった人材を加入させました。

低金利が続きハイリスク運用へ転換

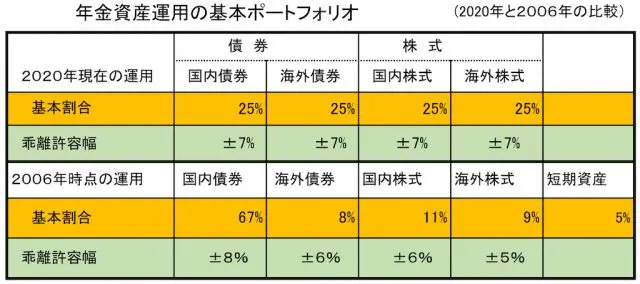

低金利時代が定着することにより、年金の運用姿勢が大きく変化してきます。どの対象にどんな割合で投資するかの基準をポートフォリオといいます。2006年までは安全志向で、国内債券(特に日本国債)の比率が圧倒的に高く、全体の約3分の2を占めていました。

GPIFの運用も、発足当時は債券中心に運用するポートフォリオを踏襲していました。国債の金利もいまほど低金利ではありませんでしたが、年金積立金の増額はあまり期待できませんでした。

しかし、2006年以降は、徐々に基本ポートフォリオに変化が見られます。長期の運用が前提ですので、運用方針も長期的な視点に立つことが求められますが、その最大の変化は株式運用比率の増大です。特に経営委員に民間で資産運用に携わってきたプロを迎え、運用の転換に舵を切ります。

2008年のリーマンショック時には大きくマイナスとなりましたが、幸いその後は内外の株式市場が比較的順調だったため、GPIFの運用資金も、2010年の約116兆円から、2015年には約139兆円、2019年には約150兆円に増加しています。

株式保有を増やせば、株価上昇の実現により、株式配当と合わせて大きな利益を得られます。このことにより年金積立金を増やそうという期待がありました。

特に内外の景気が好調で株価が上昇することで、年金資産は潤沢になります。ただし海外の株式や債券への投資は、為替変動のリスクはもとより、各国の政情不安によるカントリーリスクも考慮しなければなりません。

株式への比重拡大はハイリスク・ハイリターンの政策でもあり、世界経済が長期に不況となり株式市場が低迷すれば、年金積立金も大きく棄損する可能性が出てきます。

内外の株価が順調であれば、年金積立金も潤沢になりますが、株価が下落すれば、年金積立金が棄損するという「諸刃の剣」の状態にあります。年金積立金の棄損が続けば、将来的には年金受給者の受取額に大きく影響してくるのです。

債券と株式の比率は互角に

2020年時点の基本ポートフォリオを見ると、国内の債券と海外の債券に各25%で合計50%、国内の株式と海外の株式に各25%で合計50%となっています(表参照)。4分野に均等の配分となっています。株式が上昇している時点では、株式比率が一定の範囲内で高まることも織り込んでいます。

債券全体と株式全体の比率も各50%ずつとなっており、債券運用で安定部分を確保しつつ、株式運用でリスクを取るスタンスになっています。国内債券の比率が65%以上を占めていた時代とは様変わりです。

ちなみに2020年の1~3月期はコロナ危機に伴う非常事態宣言が出たため、世界的にも株価が大きく下落し、年金保有資産はマイナス17兆円の赤字となりました。しかし4~6月期に関しては、コロナ危機の中で株価が反転して上昇が進み、プラス12兆円の黒字となりました。

現在の運用資産額の合計は約160兆円になります。実際に約半数の資金を株式で運用しているため、短期間であっても株価変動の影響を大きく受ける結果になっています。資産額が四半期ごとに、10兆円以上も変動することも珍しくありません。

今後、内外の株式市場が安定的に推移していけば良いのですが、反対に下落基調が続くと、年金積立金自体が減少し、大きな問題となりそうです。

執筆者:黒木達也

経済ジャーナリスト

監修:中嶋正廣

行政書士、社会保険労務士、宅地建物取引士、資格保有者。