配偶者特別控除ってなに? 適用要件や計算方法を解説

さて、わが国の所得税法では、配偶者がいる場合、その配偶者の収入に応じて所得控除が適用されます。つまり家庭に入ってくる収入が同じであったとしても、配偶者の所得によって控除額が変わってくるのです。

この控除には、配偶者控除と配偶者特別控除がありますが、本記事では配偶者の年間所得金額が38万円超123万円以下の場合に適用される配偶者特別控除と、その計算方法について解説していきたいと思います。

また2018年と比べ制度が変わった点もありますので、その点もあわせてみていきます。なお本稿は2019年の制度を示しています。2020年以後は異なりますので、あらかじめご承知ください。

株式会社fpANSWER代表取締役

専門学校東京スクールオブビジネス非常勤講師

明星大学卒業、放送大学大学院在学。

刑務所職員、電鉄系タクシー会社事故係、社会保険庁ねんきん電話相談員、独立系FP会社役員、保険代理店役員を経て現在に至っています。講師や執筆者として広く情報発信する機会もありますが、最近では個別にご相談を頂く機会が増えてきました。ご相談を頂く属性と内容は、65歳以上のリタイアメント層と30〜50歳代の独身女性からは、生命保険や投資、それに不動産。また20〜30歳代の若年経営者からは、生命保険や損害保険、それにリーガル関連。趣味はスポーツジム、箱根の温泉巡り、そして株式投資。最近はアメリカ株にはまっています。

目次

配偶者特別控除とは? 配偶者控除と何が違うの?

まずは、配偶者特別控除を理解するために、配偶者控除との違いをみていきましょう。

配偶者控除は、配偶者の年間所得金額が103万円以下の場合に適用される制度です。配偶者特別控除は、配偶者の年間所得金額が38万円超123万円以下の場合に適用される制度です。

配偶者控除と配偶者特別控除は同時に受けられません。配偶者の年間所得金額によって、いずれかを受けることになります。

2018年の税制改正により、何が変化したか?

2018年1月1日の税制改正により、配偶者特別控除の適用条件が少しだけ変更されました。改正点は、「配偶者の年間所得金額の上限増」と「納税者本人の所得に応じた、段階的な控除額の変化」の二つです。それぞれみていきましょう。

・配偶者の年間所得金額の上限増

改正前は、配偶者の年間所得金額が76万円以下である必要がありました。しかし改正後はこの上限額が大幅に増え、123万円以下でも受けられるようになりました。

・納税者本人の所得に応じて段階的に控除額が変化

納税者本人の年間所得金額が1000万円以下という点は変わりませんが、図表1の通り、納税者本人の年間所得金額によって、控除額が3段階に分けられました。

【図表1】

つまりこれまでのように配偶者の所得だけでなく、夫の所得も細かくみられるようになりました。

配偶者特別控除を受けるための条件

まとめると、配偶者特別控除を受けるための条件は以下の1~3になります。これら全ての条件を満たす必要があります。

1、納税者本人の年間所得金額が1000万円以下

2、配偶者の条件

・婚姻関係にあること(事実婚は対象外)。

・配偶者が配偶者特別控除を受ける納税者本人と同じ生計にあること

(離れて暮らしている場合には、仕送りなどをしていること)。

・青色申告者の事業専従者としての給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと(青色事業専従者給与や事業専従者の控除と配偶者特別控除の併用はできません)。

・配偶者が配偶者特別控除を受けていないこと。

3、配偶者の年間所得金額が38万円超123万円以下であること。

配偶者特別控除の控除額

配偶者特別控除の額は、具体的に図表2の通りです。横軸が納税者本人の年間所得金額、縦軸が配偶者の年間所得金額です。納税者本人の年間所得金額の違いと配偶者の年間所得金額の違いによって、配偶者特別控除の控除額は、図表2のようになっています。

【図表2】

実際にこの表を使ってどのように計算すればよいのか、次の章でみていきたいと思います。

給与収入と控除、給与所得を出して、実際に計算(1)

それでは具体例を挙げて、配偶者特別控除額を計算してみましょう。共働き夫婦それぞれの収入が下記の場合、どうなるでしょうか?

【給与収入】

夫Aさん:1200万円

妻Bさん:120万円

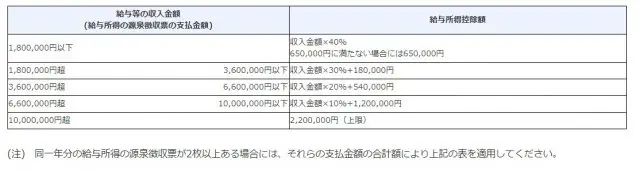

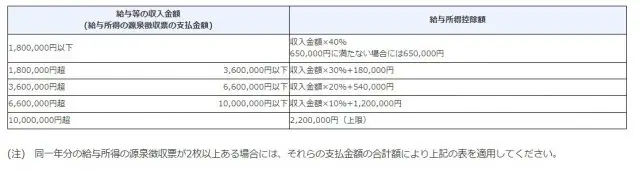

まずは給与所得控除を求めます。給与所得額は図表3から求められます。

【図表3】

出典:国税庁HP「No.1410 給与所得控除」

【給与所得控除額】

夫Aさん:220万円

妻Bさん:65万円

次に上記の給与所得控除額を給与収入から引いて、給与所得額を求めます。すると下記のようになります。

【給与所得額】

夫Aさん:1200万円-220万円=980万円

妻Bさん:120万円-65万円=55万円

前の章で出てきた図表2を確認してみましょう。表に照らし合わせると、配偶者特別控除額は13万円ということが分かります。

【配偶者特別控除額】

13万円

それでは、次に配偶者特別控除が受けられない場合の具体例をみていきたいと思います。

給与収入と控除、給与所得を出して、実際に計算(2)

共働き夫婦それぞれの収入が下記の場合、配偶者特別控除はどうなるか計算してみましょう。

【給与収入】

夫Aさん:1300万円

妻Bさん:120万円

図表3より、夫と妻のそれぞれの給与所得控除額は下記の通りです。

【図表3】

出典:国税庁HP「No.1410 給与所得控除」

【給与所得控除額】

夫A:220万円

妻B:65万円

給与収入から給与所得控除額を引くと、給与所得額は下記になります。

【給与所得額】

夫Aさん:1300万円-220万円=1080万円

妻Bさん:120万円-65万円=55万円

配偶者の年間所得金額は「38万円超123万円以下」におさまっていますが、配偶者特別控除を受けるためには、「納税者本人の年間所得金額が1000万円以下」である必要があるため今回のケースでは、配偶者特別控除額は0円となります。

【配偶者特別控除額】

0円

まとめ

2019年から、納税者本人が高額所得者である場合には、配偶者控除および配偶者特別控除の、いずれも受けることができなくなりました。税制改正によって昨年とは変更された点を、しっかりと確認しておくようにしましょう。

引用

国税庁「No.1191 配偶者控除」

国税庁「No.1195 配偶者特別控除」

国税庁HP「No.1410 給与所得控除」

財務省「所得控除に関する資料」

執筆者:大泉稔

株式会社fpANSWER代表取締役