控除できる保険料額には上限あり!生命保険料控除について(1) - 控除の対象となるもの -

しかし、支払った保険料の種類によって生命保険料控除の種類も分かれ、その控除できる額も決まっています。生命保険料控除の対象と控除額について全2回に分けて取り上げます。

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

生命保険料控除で税金の負担を軽減

将来に備えて、あるいはもしもの時に備えて生命保険に加入している人も多いことでしょう。

1月1日~12月31日までの1年間に支払った生命保険料について、年末調整や確定申告によって、税金の計算上、生命保険料控除として所得控除がされると、課税所得金額が減ることになります。結果、その年の所得税やその翌年6月から1年間の住民税が軽減されることにもなるでしょう。

契約時期によって異なる生命保険料控除の種類

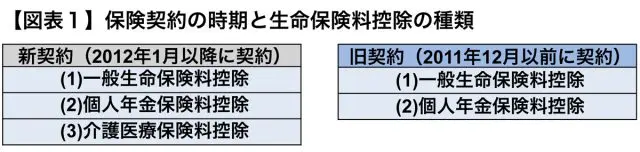

この生命保険料控除については、保険契約の時期によって、新契約と旧契約に分かれ、さらに保険の種類によって控除の種類も分かれています(【図表1】)。

2012年1月1日以降契約(更新等も含む)した場合が新契約となり、

(1)一般の生命保険料を支払った場合の一般生命保険料控除

(2)個人年金保険料を支払った場合の個人年金保険料控除

(3)介護医療保険料を支払った場合の介護医療保険料控除

の3種類に分かれます。

一般生命保険料控除は死亡保険、養老保険、収入保障保険など、被保険者の生死が保険金の支払いの起因となる保険料が対象です。保険金の受取人が保険料を支払う本人であるか、またはその配偶者、その他の親族である必要があります。

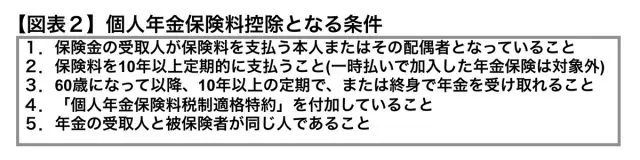

個人年金保険料控除はその名のとおり個人年金保険についての保険料が対象ですが、【図表2】の全ての要件を満たした個人年金保険が対象となります。【図表2】のうちの4を満たしていない保険については、個人年金保険料控除の対象になりませんが、一般生命保険料控除の対象です。

介護医療保険料控除については入院、通院にともなう給付部分に関わる保険料が対象となっています。介護保険、医療保険、がん保険などが対象です。新契約はこのように3種類に分かれています。

一方、2011年12月31日以前に契約した場合は旧契約となり、(1)一般生命保険料についての一般生命保険料控除と(2)個人年金保険料についての個人年金保険料控除の2種類となっています(【図表1】)。

死亡保険、学資保険は一般生命保険料控除の対象に、個人年金保険は個人年金保険料の対象です。旧契約には新契約の介護医療保険料控除がありませんが、新契約でいう介護保険、医療保険、がん保険については一般生命保険料控除の中に含まれています。

生命保険料控除の種類を確認してみましょう

控除の種類は以上のようになっていますが、生命保険会社と契約した保険全てが生命保険料控除の対象になるわけではありません。例えば、新契約で、身体の傷害のみに起因して保険金が支払われる特約についての保険料は対象外です。

控除額の計算方法は次回述べますが、自身が加入している保険はどの控除に該当するかについて、年末調整や確定申告のために生命保険会社から送られる生命保険料控除証明書で確認しましょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー