「山林所得」ってなに? 確定申告の際に知っておきたい計算方法を解説!

今や、林業が日本のGDPに占める割合は0.04%(2018年)にすぎません。山林所得とは、山林を生育、伐採して譲渡するという所得の獲得に長期を要する性質に考慮した税制といえます。それでは、山林所得の特徴について述べていきたいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

山林所得とは?

国税庁HPには、次のように記載されています。

「山林所得とは、山林*を伐採して譲渡したり、立木*のままで譲渡することによって生ずる所得をいいます。ただし、山林を取得してから5年以内に伐採又は譲渡した場合は、山林所得ではなく事業所得か雑所得になります。また、山林を山ごと譲渡する場合の土地の部分は、譲渡所得になります。」

*山林とは、土地に定着した樹木が成長している状態、すなわち立木をいいます。

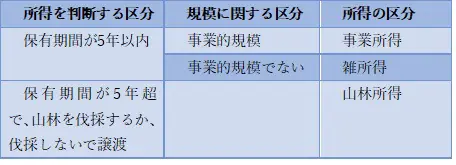

他の所得と競合する場合の所得区分

山林所得は、山林経営に伴い長期間にわたって発生した所得が、伐採または譲渡により一時に実現するところに着目して定められた所得分類です。

このような理由から、山林を取得してから5年以内に伐採し、または譲渡した場合は、その所有期間が短く山林経営の実を伴わないため山林所得に含めず、山林の譲渡が事業的規模で行われている場合は事業所得、それに至らない場合は雑所得になります。

なお、立木を土地とともに譲渡した場合は、その土地の譲渡から生じた部分の所得は、譲渡所得となります。

(※)国税庁 「第3章 所得の種類」を基に筆者が作成。

山林所得の計算方法

山林所得の金額は、次のように計算します。

総収入金額-必要経費-特別控除額(最高50万円)=山林所得の金額

(1)総収入金額

譲渡の対価が収入金額となります。なお、山林を伐採して自己の家屋を建築するために使用するなど家事のために消費した場合は、その消費したときの時価が総収入金額に算入されます。

(2)必要経費

山林所得の必要経費には次のものがあります。

イ) 植林費…苗木の購入代金や運搬費、購入手数料など

ロ) 取得に要した費用…山林の購入代金や仲介手数料など山林を購入するために要した費用

ハ) 山林育成費…下刈費、肥料代、防虫費、除草のための人件費など

ニ) 維持管理のために必要な管理費、固定資産税、火災保険料、森林組合費、機械器具などの減価償却費など

ホ) 伐採費、搬出費、仲介手数料などの譲渡費用

(3)特別控除額

最高50万円の特別控除額です。特別控除額があるので、総収入―必要経費が50万円以下であれば、山林所得はゼロになります。

必要経費の特例

必要経費には、概算経費控除といわれる特例もあります。これは長期間保有していた山林に関して細かい積み上げ計算による必要経費の計上を免除する制度です。納税者は必要経費を積み上げる通常の計算とこの特例のどちらか有利な方を選択することができます。

伐採または譲渡した年の15年前の12月31日以前から引き続き所有していた山林を伐採または譲渡した場合は、収入金額から伐採費などの譲渡費用を差し引いた金額の50%に相当する金額に伐採費などの譲渡費用を加えた金額を必要経費とすることができます。

申告時期と課税方法

山林所得は申告分離課税となっており、確定申告によりほかの所得と分離して税金を計算します。山林所得の税額の計算方法は他の所得と異なり、5分5乗方式といわれる方式が採用されています。これは、所得税の超過累進課税方式を緩和させるためのもので、次のように計算します。

山林所得の所得税=[ 課税山林所得金額 × 1/5 × 所得税率 ] × 5

数式をみると、1/5×5=1で同じだと思ってしまいますが、大きな課税所得にそのまま所得税率を掛けると税率が高くなり、超過累進課税になってしまいます。

それを和らげるため、課税山林所得金額をいったん5分の1にして所得税率を低くします。そして、税額を5倍にすると、低い税率が適用されるので、超過累進課税が緩和されることになります。

山林所得の住民税の計算は次のとおりとなり、課税所得金額にかかわらず一律10%の税率が適用されます。

山林所得の住民税=課税山林所得×10%

まとめ

今回は特殊な税制である山林所得の概要について紹介しました。山林所得の特徴を理解いただければと思います。

参考

国税庁 No.1480 山林所得

国税庁 第3章 所得の種類

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー