家計急変でiDeCoの掛金が払えない!どんな影響が出るの?

テレワークの強化は、実行する企業の負担も大きく、今後は社員の給与を減らさなければならないかもしれません。自営業でも、これまでのような利益が上がらず厳しい状況が続いているでしょう。

こうした状況下、これまで支払ってきたものが払えなくなる人も増えているでしょう。例えば、現在ではほぼすべての現役世代が加入できるようになったiDeCo(個人型確定拠出年金)の掛金もその1つかもしれません。

では、iDeCoの掛金を払わないとどんなことが想定され、どう解決すればよいのでしょうか。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

掛金を払わないと、どんな影響があるのか?

何らかの事情で掛金を意図的に支払わない場合と、事態の急変で掛金を支払えない場合は、結論からいえば、「払わない」ことで違いはありません。

いずれにせよ掛金を予定されていた日に支払わないと、iDeCoの場合はその該当する時期分の掛金を後から支払うことはできません。支払わない金額は未払いとして、未払い金額分はその年の所得控除を受けられず、また掛金を支払った期間(運用期間)からも除外されます。

では、運用期間から除外されるとどんな不都合があるのでしょうか。実はiDeCoを最終的に受け取る時に、一時金での受け取りを選択すると影響があります。

まず、iDeCoを60歳以降に受け取る際は、その受け取り方は3通りあります。

1.年金

2.一時金

3.年金と一時金の両方

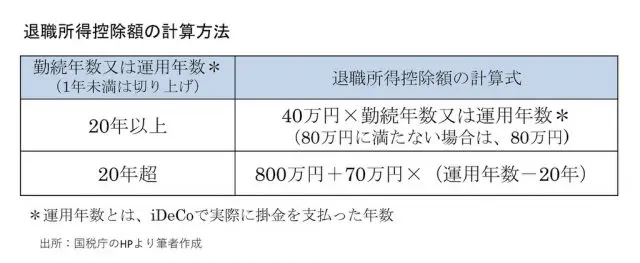

iDeCoには税制優遇があるため、どの受け取り方をしても、支払う税金が低くなるように差し引ける「控除額」があります。一時金の時に使用する「退職所得控除」は、運用期間に基づいて計算されます。運用期間が長ければ長いほど、控除できる金額が大きくなる計算式になっており、控除できる金額が大きいほど、支払う税金は少なくてすむのです。

掛金を支払わない期間は、運用期間にカウントできないので、もし一時金で受け取るなら税金の控除額が減り、負担税額が増える可能性があるのです。

他にもらう退職金や一時金がある場合は、その勤続年数や支払期間などを合わせて計算します(重複期間は除く)。退職所得控除額の計算式は次の通りです。

一時金で受け取るメリットは?

一方で、年金で受け取る際に使用するのは「公的年金控除」です。こちらは掛金の支払い年数とは無関係で、iDeCo以外にもらう公的年金や収入の金額によって控除できる金額が変わります。

従って、iDeCoを年金で受け取るつもりなら、掛金を支払う年数が短くなっても不利になることはありません。ただし、運用期間が短いと、それだけ掛金の総額が少なくなり、年金として受け取る金額も少なくなる可能性はあります。

一時金で受け取るメリットは、特に掛金を20年以上の長期で支払うと、税金の観点だけ考えれば、一般に一時金から控除できる金額が大きく、課税される金額が小さくなる可能性が高いということです。また、課税される退職所得の金額は、一時金から退職所得控除を引いて残った金額をさらに半分(×1/2)にして計算できるという特徴があります。

例えば、iDeCoで掛金を支払った期間が10年あり、一時金として300万円を受け取ると、退職所得控除額は<40万円×10年=400万円>です。一時金で受け取ると400万円まで非課税なので、iDeCoの一時金300万円には税金がかかりません。

また上記の例で、iDeCoで一時金500万円を受け取ると、400万円の非課税額を越えた部分は課税されます。

(一時金500万円-退職所得控除額400万円)×1/2 = 課税退職所得50万円です。

500万円の収入が、50万円の課税所得となるのは、退職所得控除が大きく影響しています。

掛金を支払えない時にどう捻出するのか? その価値はあるのか?

iDeCoの掛金は月額最低5000円を支払えば、掛金月数に穴をあけることなく継続できます。掛金の増減変更ができるのは1年に1回のみで、掛金を止めることはいつでもできます。手続きに時間がかかることもありますので、変更するなら早めに決断したほうがよいでしょう。

家計のやりくりが厳しく、月額5000円の掛金を毎月払えない状況になっても、どうにかして掛金を払ったほうがよいのかどうかについては、その資金をどう調達するのかにもよるでしょう。掛金を払うために集めるお金が、iDeCoを続けることで取り戻せるかどうかです。

例えば、金利が高い(例・18%など)カードローンなどでお金を借りてまで掛金を支払うかというと、18%の金利分を60歳まで下ろせないiDeCoで取り戻すのは難しいかもしれません。

子どもが成長して保険は不要と考えた時に、解約しても元本割れしないような終身保険があれば、それをiDeCoの掛金にする方法もあります。あるいは終身保険ですでに支払った保険料からお金を借りる「契約者貸し付け」という方法は、iDeCoの運用が順調で、その運用益の利回りと同じくらいの金利で借りることができれば、選択肢の1つかもしれません。

まとめ

最終的にどう受け取るか、出口戦略も必要なiDeCoは、一時金の選択時にも有利な控除を期待するためには、最低額に落としても掛金を払い続けるとよいことになります。

しかし、節税に気を取られすぎて、掛金を払い続けるために高い金利で借り入れをするのは本末転倒です。iDeCoは運用益の非課税のメリットも受けられますが、そもそも運用は余裕資金で行うものです。

余裕資金がない時は無理をせず、余裕資金ができたら運用に回すというサイクルを繰り返すことも、長期で取り組みたい「老後費用の資産形成」には必要でしょう。

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士