相続で生命保険金の扱いはどうなる?生命保険金を使った相続対策ってどんな方法があるのか

ただし、相続税法上はこれを相続または遺贈による財産取得とみなします。(みなし相続財産)そして、生命保険金には非課税枠がありますので、節税にもつながります。

CFP(R)認定者、行政書士

宅地建物取引士試験合格者、損害保険代理店特級資格、自動車整備士3級

相続専門の行政書士、FP事務所です。書類の作成だけでなく、FPの知識を生かしトータルなアドバイスをご提供。特に資産活用、相続トラブル予防のため積極的に「民事信託(家族信託)」を取り扱い、長崎県では先駆的存在となっている。

また、離れて住む親御さんの認知症対策、相続対策をご心配の方のために、Web会議室を設置。

資料を画面共有しながら納得がいくまでの面談で、納得のGOALを目指します。

地域の皆様のかかりつけ法律家を目指し奮闘中!!

https://www.shukuwa.com/

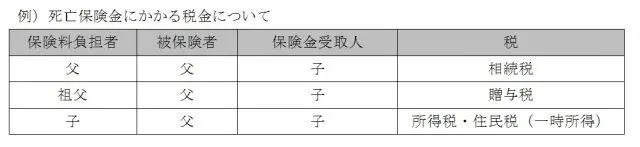

死亡保険金に対する課税

死亡保険金に対する課税は、保険料負担者(契約者)と保険金受取人の関係により3種類あります。

節税の検討

では、生命保険を用いた節税の方法にはどのようなものがあるのでしょうか。大きく分けて2つを紹介します。

(1)生命保険の非課税枠による節税

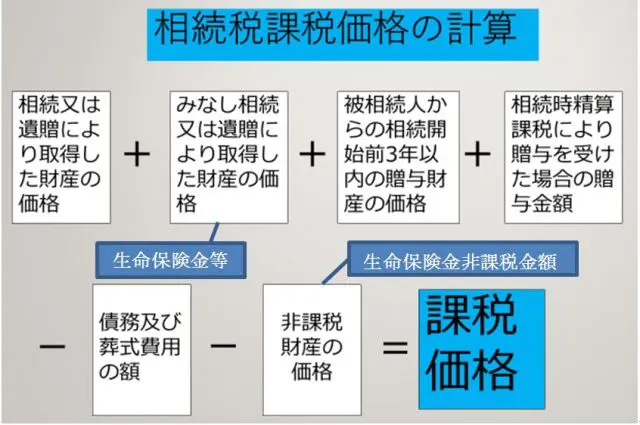

相続税の課税価格は、図1のように算出しますが、相続人が取得した生命保険金に対しては、500万円×法定相続人数を限度として非課税となります。

図1 相続税課税価格の計算

例)相続財産1億円、法定相続人子3人の家庭

・生命保険の非課税枠を用いない場合

課税価格=1億円-4800万円(基礎控除)=5200万円

相続税額=630万円

※基礎控除:3000万円+600万円×法定相続人の数

・相続財産1億円のうち、生前に保険料1500万円を払い込み、死亡保険金として1500万円受け取った場合

課税価格=8500万円-4800万円(基礎控除)=3700万円

相続税額=405万円

保険料支払いで相続財産が減少し、受け取る保険金は非課税ですので、225万円の節税となりました。

(2)保険金を一時所得とする節税(相続税率が高い場合)

保険金受取人と保険料負担者が同じ場合には、一時所得として課税されます。

一時所得課税金額=(収入金額-支払った保険料-50万円)×1/2

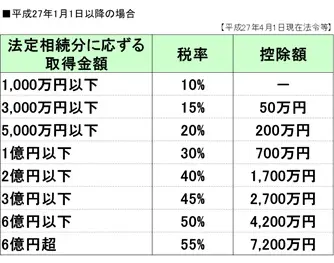

一時所得に掛かる所得税の最高税率は45%、住民税は10%で合わせて55%が最高税率です。

前述の通り、一時所得の課税金額は、収入の1/2未満になりますので、収入に対する所得税と住民税の合計税率は27.5%未満となります。これを超す相続税率が適用される方は、一時所得にすることで節税となるでしょう。

相続人に現金を生前贈与し、相続人がそれを保険料として払い込みをすれば、保険金はその相続人の一時所得となります。

相続税率表

節税以外の相続対策

「生命保険金は相続財産ではない」ということを利用して、相続トラブル(争族)防止対策として活用することもできます。

今回は、自宅(評価額3000万円)以外の財産はあまりないAさんを例に考えてみます。

Aさんには3人の子がいて、生命保険(死亡保険金1500万円)の受取人は法定相続人である3人の子に均等に分けるつもりです。自宅は、介護などで面倒をかけている次男に相続させたいのですが、長男・長女から「遺留分」を請求されたりすると、次男に迷惑をかけてしまいます。

相続財産=自宅3000万円

法定相続分=子3人に1000万円ずつ

遺留分=長男・長女それぞれ500万円ずつ

自宅を相続した次男に、長男、長女が遺留分侵害額請求をした場合、次男は2人に対し500万円ずつ支払わなければなりません。そうすると、1000万円の現金が必要となってしまいます。

≪対策例≫

(1)生命保険金の受取人を次男単独に変更します。

(2)遺言を作成する

「自宅を次男に相続させる。次男は、長男・長女に代償金として500万円ずつ支払う。」

次男は受け取る1500万円の保険金から、長男・長女への代償金1000万円を支払うことができます。長男・長女は遺留分にあたる法定相続分の2分の1を受け取るので、遺留分侵害額請求はできません。

※対策前は保険金500万円を各人の固有財産として取得します。相続財産は次男が全て相続し、長男、長女は相続する財産が0となります。対策後、保険金は次男固有の財産です。次男が、自分の財産を支出して代償分割したことになります。長男、長女は相続財産の代償金として500万円を取得します。

なお、保険金の非課税枠は相続人の数によりますので、受取人が次男1人でも1500万円となりますので相続税はかかりません。

まとめ

生命保険金の民法上の扱いと相続税法上の扱いは異なります。これを利用することで、上記のような相続税対策や争族対策が可能となるのです。

深く考えずに保険金受取人を指定した、保険金受取人が認知症になっているまたは死亡しているなどの場合には、対策の要否を検討しましょう。

執筆者:宿輪德幸

CFP(R)認定者、行政書士