ファクタリングおすすめ10社を徹底比較【2025年】

「ファクタリング業者を選ぶ段階で悩んでしまうため、申し込みまで進めていない」

このようなお悩みを抱えたことはありませんか?

数多くのファクタリング業者があるため、自社に合った業者を選びにくいと感じる人も少なくありません。

ファクタリング業者は「手数料」「買取可能額」「資金調達までの入金スピード」などを比較検討することで、自社に合った業者をスムーズに選べます。

本記事では、おすすめのファクタリング業者、ファクタリング業者を選ぶ際に比較すべきポイントや審査に通過するポイント、ファクタリングのメリットやデメリットについてご紹介します。本記事の内容を参考にして、自社に合ったファクタリング業者を選びましょう。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系

目次

ファクタリングとは

ファクタリングとは、債権の買取りサービスの総称であり、昨今注目されている資金調達方法のひとつです。ファクタリングサービスは5種類存在します。

・買取型ファクタリング

・保証型ファクタリング

・医療ファクタリング

・国際ファクタリング

・一括ファクタリング

サービスとしては「買取型ファクタリング」「保証型ファクタリング」の2つが一般的です。

買取型ファクタリング

買取型ファクタリングは、利用者(事業者)の持つ支払い予定の売掛金をファクタリング会社が買い取りを行い、すべての信用リスクはファクタリング会社が負います。

利用するシーンとしては、サービスの納品は行ったが、取引先からの支払いにタイムラグが生じるケースで、ファクタリング会社に売掛金を買い取ってもらい期日前に素早く現金化することができます。

保証型ファクタリング

一方、保証型ファクタリングとは、利用者が、取引先の売掛金の回収ができなくなるリスクに備えてファクタリング会社に一定を保証してもらうサービスであり、売掛金を現金化しません。

利用シーンとしては、取引先の売掛金の額が大きい場合、取引先が倒産するリスクに備え、一部をファクタリング業者に保証してもらい、期間内でもし取引先が倒産したときに保証金をもらえます。

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系

買取型ファクタリングの種類

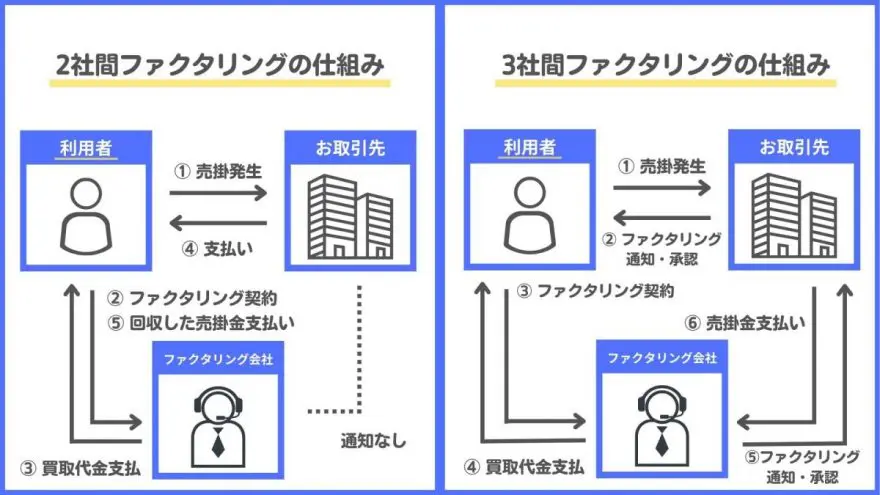

買取型ファクタリングには、2社間ファクタリングと3社間ファクタリングがあります。

仕組みの違いとしては画像の通りです。

大きな違いとしては、「関係する企業の数」「現金化スピード」「取引先への連絡の有無」「手数料」です。

2社間ファクタリングでは、利用者の会社(個人事業主も含む)とファクタリング会社が主体となり、現金化スピードも最短即日から可能です。取引先への連絡もなく利用できるため、利用者が支払いを遅延しない限りバレることはありません。ただし、3社間ファクタリングに比べて手数料は高く設定されているのでが一般的です。

3社間ファクタリングでは、利用者の会社、取引先、ファクタリング会社が主体となります。現金化スピードは1~2週間ほどかかります。3社間で取引を行うためファクタリング利用について、取引先に知られてしまいます。一方、手数料は2社間ファクタリングに比べて低く設定されています。売掛金の回収方法としてして、取引先が売掛金をファクタリング会社に支払い、利用者はファクタリング会社に手数料を支払います。

ファクタリングって違法?危険?

ファクタリングは、資金繰りに苦労する個人事業主や中小企業にとって心強いサービスですが、違法であったり危険ではないかと心配する人もいると思います。

ファクタリングは、違法ではなく、安全な会社を選べば危険でもありません。

債権譲渡は、民法によって規定されており、国も推奨している資金調達方法です。

ただ昨今、ファクタリングが普及していないことを良いことに、ファクタリングを装った闇金事業者による被害が報告されています。

下記のファクタリング比較は、一般社団法人オンライン型ファクタリング協会の会員企業と行政の認可されている会社のみを掲載しています。一般社団法人オンライン型ファクタリング協会とは、ファクタリング市場が健全に発展していくことを目指しており、利用者に安心してサービスを利用してもらうことに賛同した企業が会員となっています。

本サイトでもユーザーにとって、良いサービスとして認知していただくためにも一般社団法人オンライン型ファクタリング協会会員の企業を掲載しております。

自分に合った条件で是非探してみてください。

おすすめのファクタリング業者【10選】

おすすめのファクタリング業者として、以下の10社をご紹介します。

●OLTA(オルタ)

●QuQuMo(ククモ)

●フリーナンス

●ペイトナーファクタリング

●Money Forward アーリーペイメント

●AGビジネス ファクタリング

●GMO BtoB早払い

●labol(ラボル)

●日本中小企業金融サポート機構

●アクセルファクター

今回紹介するファクタリング業者を参考にして、自社に合ったファクタリングを利用しましょう。

低い手数料とスピード重視なら「OLTA(オルタ)」

OLTA(オルタ)とは、中小企業経営者や個人事業主を対象とした2社間ファクタリングです。これまでにOLTA(オルタ)を利用した事業者は累計で1万を超えており、申込金額も1000億円を突破しているため、多くの方が利用しているサービスであることが分かります。

審査の申し込みから24時間以内に回答が分かるスピード感と、2%~9%という手数料の安さが特徴であり、オンライン完結型のファクタリングでありAIを用いた審査を導入していることから、他社よりも低い手数料と可能となっています。

| 買取可能額 | 上限:なし 下限:なし |

| 手数料率 | 2%~9% |

| 入金スピード | 最短即日 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | OLTA株式会社 東京都港区赤坂1-12-32 アーク森ビル4F |

※OLTA(オルタ)公式サイトを基に作成

とにかく低い手数料を重視なら「QuQuMo(ククモ)」

QuQuMoは、1%の手数料率から利用できるファクタリング業者です。クラウドサインを経由して契約するため、オンライン完結型で資金調達が受けられます。

また、最短2時間で資金調達を受けられるため、急な入金サイトの遅延にも対応できます。契約手続きまでにかかる手間を省きながら、スムーズに資金調達したい人におすすめです。

| 買取可能額 | 上限:なし 下限:なし |

| 手数料率 | 1%~ |

| 入金スピード | 最短2時間 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | 株式会社アクティブサポート 〒171-0022 東京都豊島区南池袋二丁目13番10号 南池袋山本ビル3階 |

※QuQuMo公式サイトを基に作成

個人事業主の方なら「フリーナンス」

フリーナンスのファクタリングは審査が最短30分未満で即日払いが可能な点が特徴で、売掛債権を急いで現金化したい方にはおすすめのサービスです。

そのため、日頃から事業用口座をフリーナンス口座にしている方は、いざという時にお得に利用できるといえるでしょう。

またフリーナンスは「クラウド会計ソフトfreee」とのAPI連携に対応しています。会計freeeで作成された請求書であれば、ファクタリングの手続きがよりスムーズになり、与信スコアも上昇しやすくなるため、会計freeeユーザーにとっては特に利用しやすいファクタリングサービスといえます。

| 買取可能額 | 上限:1000万円 下限:1万円 |

| 手数料率 | 3%~10% |

| 入金スピード | 最短即日 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | GMOクリエイターズネットワーク株式会社 東京都渋谷区桜岡町26番1号 セルリアンタワー |

※フリーナンス公式サイトを基に作成

とにかくスピード重視なら「ペイトナーファクタリング」

ペイトナーファクタリングは、最短10分で資金調達が可能な点が何よりも特徴で他のファクタリング会社に比べて必要書類が少ない点も特徴です。また、1万円の少額から資金調達できため、フリーランスや個人事業主の方でも、少額の請求書を申し込みできます。

資金調達を少しでも早くしたいという人におすすめのファクタリングサービスです。

| 買取可能額 | 上限:100万円 下限:1万円 |

| 手数料率 | 10% |

| 入金スピード | 最短10分後 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | ペイトナー株式会社 〒105-0001 東京都港区虎ノ門五丁目9番1号 麻布台ヒルズ ガーデンプラザB 5F |

※ペイトナー公式サイトを基に作成

法人で低い手数料重視なら「Money Forward アーリーペイメント」

アーリーペイメントは、法人のみが利用できる2社間ファクタリングサービスです。特徴は、業界最安水準の手数料率(1.0%~10.0%)であり、その他の費用は発生しないことです。これにより、最低限のコストで継続的にサービスを利用することが可能です。また、最短2営業日で資金調達可能です。

また、2社間ファクタリングを採用しているため、売掛先企業に知られることなく資金調達できます。仕事の受注時点でスムーズに資金調達したい人は、アーリーペイメントがおすすめです。

| 買取可能額 | 上限:数億円 下限:50万円 |

| 手数料率 | 初回2.0~10.0%、2回目以降1.0~10.0%程度 |

| 入金スピード | 最短2営業日 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | マネーフォワードケッサイ株式会社 〒108-0023 東京都港区芝浦三丁目1番 21 号 msb Tamachi 田町ステーションタワーS 21 階 |

※アーリーペイメント公式サイトを基に作成

バランス重視なら「AGビジネス ファクタリング」

AGビジネスサポートのサービスは全国規模で提供されており、様々な業種の事業者に利用されています。加えて、最短即日の融資が可能で、幅広い融資額に対応している点も、事業者にとって大きな魅力となっています。

また、最短即日で入金にも対応可能となっていて、スピーディーに資金調達しやすくなっています。手数料率を低く抑えながら、スムーズに資金繰りを改善したい人におすすめです。

| 買取可能額 | 上限:記載なし 下限:10万円 |

| 手数料率 | 買取金額に対して2%~ |

| 入金スピード | 最短即日 |

| 利用形態 | 2社間ファクタリング 3者間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | AGビジネスサポート株式会社 東京都港区芝2丁目31-19 |

※AGビジネスサポート公式サイトを基に作成

法人で何度も利用したいなら「GMO BtoB早払い」

GMOのファクタリング「BtoB早払い」の特徴として、100万円以上の売掛債権を売却できる、法人の企業のみ利用できる、2回目以降の売却は提出書類が少ない、リピート率86%の実績があるといったものがあります。

長期的にも利用を考えている法人の方におすすめです。

| 買取可能額 | 上限:記載なし 下限:100万円 |

| 手数料率 | 1%~ |

| 入金スピード | 最短4日 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | GMOペイメントゲートウェイ株式会社 〒150-0043 東京都渋谷区道玄坂1-2-3 渋谷フクラス(総合受付15階) TEL : 03-3464-2740 FAX : 03-3464-2387 |

※GMO BtoB早払い公式サイトを基に作成

土日に縛られず入金して欲しいなら「labol(ラボル)」

abol(ラボル)とはフリーランスや個人事業者向けの資金調達サービスで、入金は最短60分で24時間365日振り込みに対応している2社間ファクタリングです。

会員登録はメールアドレスやGoogleアカウントで可能ですが、会員登録をしていなくても公式サイト上で「請求書買取のかんたん診断」が試せます。買い取り金額は1万円から必要な額までと柔軟で、手数料は一律で10%であるため、少額から高額な請求書まで幅広く対応しています。

バランスの良いファクタリングサービスをお探しの方はおすすめです。

| 買取可能額 | 上限:記載なし 下限:1万円 |

| 手数料率 | 一律 10% |

| 入金スピード | 最短3時間 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | 株式会社ラボル 東京都世田谷区用賀4-10-1 世田谷ビジネススクエアタワー |

※ラボル公式サイトを基に作成

信頼性重視なら「日本中小企業金融サポート機構」

日本中小企業金融サポート機構は、一般社団法人であるため、他のファクタリング会社とは違い、非営利団体です。特徴として、ファクタリング以外の補助金・助成金の活用についても相談可能です。

ファクタリングにおいて買取金額の上限額がないため、高額な資金調達にも対応できます。Webサイトには即日調達診断を行えるツールが搭載されていますので、調達額の確認を簡単に行えます。

経営革新等支援機関の認定取得しており、行政から認められたファクタリング会社のため安心を求める方にはおすすめです。

| 買取可能額 | 上限:なし 下限:なし |

| 手数料率 | 1.5%~10% |

| 入金スピード | 最短1時間30分 |

| 利用形態 | 2社間ファクタリング 3者間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 東京都港区芝公園一丁目3-5 ACN芝公園ビル2階 |

※日本中小企業金融サポート機構公式サイトを基に作成

開業したての方なら「アクセルファクター」

アクセルファクターの特徴は、柔軟な対応力です。

開業したてでも可能、将来債権は相談可能など柔軟性が高いです。

高額少額問わず、即日入金をしたい様々な方におすすめできます。

また、経営革新等支援機関の認定取得しており、行政から認められたファクタリング会社のため安心して利用できます。

アクセルファクターのサービス概要は以下になります。

| 買取可能額 | 上限:なし 下限:なし |

| 手数料率 | 2%~ |

| 入金スピード | 最短3時間 |

| 利用形態 | 2社間ファクタリング |

| 利用対象者 | 個人事業主 法人 |

| オンライン申し込み | 対応 |

| 運営会社 | 株式会社アクセルファクター 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

※アクセルファクター公式サイトを基に作成

ファクタリング業者を選ぶ際に比較すべきポイント

ファクタリング業者を選ぶ際に比較すべきポイントとして、以下の5点が挙げられます。

●利用対象者

●手数料率の高さ

●入金スピード

●買取可能額

比較すべきポイントをチェックしながら、自社に合ったファクタリング業者を選びましょう。

利用対象者

ファクタリング業者を比較すべきポイントの1つとして、利用対象者に該当しているかをチェックしましょう。利用先のファクタリング業者によっては、個人事業主が利用できないケースがあるためです。

(例)

【法人、個人事業主対応】

OLTA、QuQuMo、フリーナンス、ペイトナーファクタリング、AGビジネスファクタリング

labol、日本中小企業金融サポート機構、アクセルファクター

【法人のみ対応】

GMO BtoB早払い、Money Forward アーリーペイメント

例えば、GMO BtoB早払い、Money Forward アーリーペイメントは法人のみ利用できるため、個人事業主は利用できません。個人事業主の方でファクタリングの利用を検討している人は、利用対象者について事前にチェックしましょう。

手数料率の高さ

ファクタリングの利用前に、手数料率の設定についてチェックしましょう。即日入金が可能なファクタリングでも、手数料率の高いファクタリング業者が存在するためです。

例えば、利用先のファクタリング業者によって設定されている手数料率が異なります。

| ファクタリング業者 | 手数料率 |

|---|---|

| OLTA | 2%~9% |

| QuQuMo | 10% |

| フリーナンス | 3%~10% |

| ペイトナーファクタリング | 10% |

| Money Forward アーリーペイメント | 初回2.0~10.0%、2回目以降1.0~10.0%程度 |

| AGビジネス ファクタリング | 2%~ |

| GMO BtoB早払い | 1%~ |

| labol | 一律 10% |

| 日本中小企業金融サポート機構 | 1.5%~10% |

| アクセルファクター | 2%~ |

ファクタリング業者の手数料率を比較検討しながら、自社に合ったサービスを選びましょう。

入金スピード

利用先のファクタリング業者の入金スピードをチェックしましょう。ファクタリング業者によって、入金までにかかる時間や日数が異なるためです。

(例)

【最短10分】

ペイトナーファクタリング

【最短2時間】

QuQuMo

【最短3時間】

日本中小企業金融サポート機構、アクセルファクター

【最短即日】

OLTA、フリーナンス、AGビジネス ファクタリング

同じ即日ファクタリングでも、QuQuMoのように最短2時間で資金調達できるファクタリング業者もあります。ファクタリング業者の申請後からどのくらいの期間で入金されるのかについて、事前にリサーチしましょう。

買取可能額

利用先のファクタリング業者の買取可能額について、申し込み前にチェックしましょう。ファクタリング業者によって、設定されている買取可能額が異なるためです。

具体的には、利用先のファクタリング業者で買取可能額が異なります。

| ファクタリング業者 | 買取可能な金額 |

|---|---|

| OLTA | 上限:なし 下限:なし |

| QuQuMo | 上限:なし 下限:なし |

| フリーナンス | 上限:1000万円 下限:1万円 |

| ペイトナーファクタリング | 上限:100万円 下限:1万円 |

| Money Forward アーリーペイメント | 上限:数億円 下限:50万円 |

| AGビジネス ファクタリング | 上限:記載なし 下限:10万円 |

| GMO BtoB早払い | 上限:記載なし 下限:10万円 |

| labol | 上限:記載なし 下限:100万円 |

| 日本中小企業金融サポート機構 | 上限:記載なし 下限:記載なし |

| アクセルファクター | 上限:1億円 下限:30万円 |

ファクタリング業者の申請前に、自社が求める買取可能額に達しているのか確認しましょう。

ファクタリングの審査に通過するポイント

ファクタリングの審査に通過するポイントとして、以下の3点が挙げられます。

●信用度の高い売掛先企業の売掛債権を申請する

●支払日まで短期間の売掛債権を申請する

●提出書類の不備を提出前にチェックする

ファクタリング申請時は、信用度の高い売掛先企業の売掛債権を申請しましょう。また、支払日まで短期間の売掛債権を申請することで、ファクタリングで資金調達しやすくなります。

他には、ファクタリング業者の申請前に提出書類の不備をチェックすることで、書類を再提出する手間を省けます。

信用度の高い売掛先企業の売掛債権を申請する

ファクタリング申請時は、信用度の高い売掛先企業の売掛債権を申請しましょう。理由としては、ファクタリング業者は売掛先企業の信用力を基に、資金調達の有無について審査を実施しているからです。

例えば、大手企業や地方自治体など社会的な規模や公益性が高い売掛債権を申請する際は、倒産などの貸し倒れリスクが低いと判断されやすくなります。信用度の高い売掛先企業の売掛債権を優先的に申請することで、スムーズに資金調達しましょう。

支払日まで短期間の売掛債権を申請する

支払日まで短期間の売掛債権を申請することで、ファクタリングで資金調達がしやすくなります。ファクタリングにおける審査基準の1つとして、入金までの期間が短期間である点が含まれるからです。

入金までが短期間なら売掛先企業の事業が悪化した際に、支払い金が回収不能になるリスクを抑えられます。ファクタリング業者の回収リスクが低い売掛債権を売却することで、スムーズに資金調達しやすくなります。

ファクタリング業者の審査に自信が持てない人は、入金まで短期間の売掛債権を優先的に申請しましょう。

提出書類の不備を提出前にチェックする

ファクタリング業者の申請前に提出書類の不備がないかチェックしましょう。提出書類に不備がある場合は再提出を求められるため、その分資金調達までの対応が遅れるためです。

例えば、即日で資金調達が可能なファクタリングを利用するケースを想定しましょう。ファクタリング利用の際に提出書類に不備があることで、翌日以降の入金へ変更となる場合があります。

スムーズに資金調達したい事業者の方は、書類の不備がないかについてファクタリング申請前にチェックしましょう。

ファクタリングを利用する際のメリット

ファクタリングを利用する際のメリットとして、以下の5点が挙げられます。

●最短即日で資金調達できる

●銀行から融資を受けられない人でも資金調達できる

●売掛先が倒産しても返済リスクがない

●信用情報に傷がある人でも資金調達できる

●2社間ファクタリングは取引先に利用を知られない

以上のメリットについて詳しくみていきましょう。

最短即日で資金調達できる

ファクタリングは、最短即日で資金調達できるサービスです。利用先のファクタリング業者によっては、最短2時間で資金調達が可能な業者もあります。

ファクタリング業者によって、資金調達までにかかる日数やスピードが異なりますので注意しましょう。

急な出費や入金サイトの大幅な遅延で困っている方は、ファクタリングを活用してスムーズに資金調達しましょう。

銀行から融資を受けられない人でも資金調達できる

ファクタリングは、銀行から融資を受けられない人でも資金調達できるサービスです。銀行は申し込み者の信用度合いに応じて審査を実施しているため、利用者の信用情報に傷がある場合は資金調達できません。

一方で、ファクタリング業者は売掛先企業の信用力を基に、資金調達の有無を検討しています。例えば、大手企業や地方自治体など公益性の高い事業なら、売掛先企業の信用力が社会的に高いと評価されることで資金調達しやすくなります。

銀行から融資を受けられずに困っている方は、ファクタリングの資金調達を検討しましょう。

売掛先が倒産しても返済リスクがない

ファクタリングは、売上先が倒産しても返済リスクが発生しません。売掛先が倒産した場合に、ファクタリングの利用金額を返還請求できない「償還請求権」が発生するためです。

償還請求権は、ファクタリング業者が一般的に備えている権利です。賃金業のリコース型でファクタリング事業を運営する際には、ノンリコース型の場合よりも手数料率などの規制が大きいため大幅に収益が下がりやすくなります。

そのため、ノンリコース型のファクタリング業者が一般的になっているので、売掛先企業が倒産した際でも資金調達で受け取った金額を返済する義務が発生しません。ファクタリングで資金調達する際には、万が一における売掛先企業の倒産を気にせず資金調達できます。

信用情報に傷がある人でも資金調達できる

ファクタリングは信用情報に傷がある人でも、申し込み可能な資金調達方法です。ファクタリング業者は、売掛先企業の信用力をもとにして資金調達の有無を検討しているためです。

一例として、ビジネスローンのような融資は審査対象が申し込み者になりますが、ファクタリング業者の審査対象は売掛先企業になります。

そのため、申し込み者の事業主が赤字決済の場合でも、売掛先企業が大企業や公益性の高い自治体などの場合は資金調達しやすくなります。信用情報に傷があるため審査に通過できるか不安な方でも、スムーズに資金調達しやすいです。

2社間ファクタリングは取引先に利用を知られない

2社間ファクタリングを利用することで、取引先企業にファクタリングの利用について知られずに資金調達できます。ファクタリングは「2社間ファクタリング」「3社間ファクタリング」の2種類があり、利用形態によって売掛先企業への通知の有無が異なります。

ファクタリング形態ごとに違いがあります。

売掛先企業にファクタリングの利用を知られたくない方は、2社間ファクタリングを活用しましょう。

ファクタリングを利用する際のデメリット

ファクタリングを利用する際のデメリットとして、以下の3点が挙げられます。

●手数料が発生する

●売掛債権の範囲内で資金調達が可能

●3社間ファクタリングは取引先に利用を知られる

以上のデメリットについて詳しくみていきましょう。

手数料が発生する

ファクタリング利用時には、手数料が発生する点に留意しましょう。売掛債権の金額から手数料を引いた金額が、自社が受け取れる資金となります。

また、利用先のファクタリング業者によっては、設定されている手数料率の上限や下限が異なります。

納得した手数料率で利用できるファクタリング業者を選び、資金調達しましょう。

売掛債権の範囲内で資金調達が可能

ファクタリングは、売掛債権の範囲内で資金調達が可能なサービスです。業者によって、買取可能な金額の上限や下限が異なります。

売掛債権の金額分における資金調達が可能なファクタリング業者に依頼し、スムーズに資金調達しましょう。

3社間ファクタリングは取引先に利用を知られる

3社間ファクタリングを利用する際は、売掛先企業にファクタリングの資金調達を通知されます。3社間ファクタリングは売掛先企業の了承を得た上で、資金調達を実現できるためです。

また、ファクタリングは「2社間ファクタリング」「3社間ファクタリング」の形態があります。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 手数料 | 8%~18% | 2%~9% |

| 審査の通過しやすさ | 通過しやすい | 通過しにくい |

| 売掛先における通知の有無 | 無し | 有り |

| 売掛金回収の流れ | 利用者がファクタリング会社に売掛金を支払う | 売掛先がファクタリング会社に直接売掛金を支払う |

日本中小企業金融サポート 2者間ファクタリングとは? 3者間ファクタリングとの違いとメリット・デメリットを基に作成

3社間ファクタリングは手数料率が低いですが、取引先に利用を知られることでビジネス面に影響する懸念もあります。3社間ファクタリングを利用する際は、メリットやデメリットについて把握した上で利用を検討しましょう。

ファクタリングを利用する際の注意点

ファクタリングを利用する際の注意点として、以下の4点が挙げられます。

●手数料率は審査後にわかる

●利用先のファクタリング業者によって入金スピードや手数料が異なる

●売掛金の支払いは一括払いのみ

●悪質なファクタリング業者が存在する

ファクタリング利用時おける手数料率の詳細は、審査後に通知されます。また、利用先のファクタリング業者によって、入金スピードや手数料が異なる点について留意しましょう。

他には、「売掛金の支払いは一括払いのみ」「悪質なファクタリング業者が存在する」などにも注意しましょう。

手数料率は審査後にわかる

ファクタリング利用時おける手数料率の詳細は、審査後に通知される点について留意しましょう。ファクタリング業者の公式ホームページに手数料の目安は記載されていますが、審査後に手数料率が変動する可能性があるためです。

また、利用先のファクタリング業者によって、設定されている手数料の目安が異なります。実際に買い取りの審査を受けることで、利用時の手数料をチェックしましょう。

利用先のファクタリング業者によって入金スピードや手数料が異なる

利用先のファクタリング業者によって、入金スピードや発生する手数料が異なる点に注意しましょう。ビートレーディング

ファクタリングの申し込み前に入金までかかる日数や手数料率についてチェックし、自社に合ったファクタリング業者に申し込みましょう。

売掛金の支払いは一括払いのみ

ファクタリング利用時の売掛金の支払いは、一括払いのみに対応している点に注意しましょう。銀行や消費者金融の融資で利用できる分割払いには、対応していません。

分割払いは賃貸業を営む事業主が利用できる支払い方法です。ファクタリングのような賃金業に該当しない事業は、分割払いを設定できません。

上記の理由から、資金調達後の支払いは一括払いのみに限定される点について留意しましょう。

悪質なファクタリング業者が存在する

悪質なファクタリング業者が存在する点について留意しましょう。悪質なファクタリング業者で契約する場合には手数料率が著しく高いため、結果的に資金繰りが悪化するためです。

悪質ファクタリング業者には、下記のような特徴があります。

●ファクタリング利用時の手数料が著しく高い

●契約書を受け取っていない

●見積内容と契約内容が異なる

●入金が遅延する、入金されていない

上記で紹介した特徴に該当しないかについてチェックし、悪質なファクタリング業者を利用しないように留意しましょう。

ファクタリングに関するよくある質問

ファクタリングに関するよくある質問をご紹介します。抱えている悩みと同じ項目を見つけた際には、参考にしてみてください。

おすすめの即日ファクタリングは?

おすすめの即日ファクタリングとして、「OLTA」「ペイトナーファクタリング」があります。

「OLTA」:即日の可能な限り早い時間帯で資金調達できる

「ペイトナーファクタリング」:最短10分で資金調達が可能

その他、即日ファクタリングでも、2時間程度で入金できる業者も存在します。

個人事業主向けにおすすめのファクタリング業者は?

個人事業主向けにおすすめのファクタリング業者として、「フリーナンス」「ラボル」があります。

「フリーナンス」:最短即日で入金され、保証やAdobeの割引特典がある

「ラボル」: 最短60分で入金できる、2社間ファクタリングのみ利用できるため、売掛先企業との取引に影響しない

売掛債権の金額に合った資金調達を希望する方は、今回取り上げたファクタリング業者を参考にしながら利用を検討しましょう。

ファクタリングを活用してビジネスを促進しよう

本記事では、おすすめのファクタリング業者、ファクタリング業者を選ぶ際に比較すべきポイントや審査に通過するポイント、ファクタリングのメリットやデメリットについてご紹介しました。

ファクタリング業者は「手数料」「買取可能額」「資金調達までの入金スピード」などを比較検討することで、自社に合った業者をスムーズに選べます。本記事の内容を参考にして、自社のビジネスにおける資金繰りを改善しましょう。

出典

一般社団法人オンライン型ファクタリング協会

OLTA

OLTA株式会社 私たちについて

QuQuMo

フリーナンス

フリーナンス 運営会社

フリーナンス 最短30分未満!FREENANCE即日払いの審査を早くするコツ

ペイトナー ファクタリング ペイトナー ファクタリングご利用ガイド

ペイトナー ファクタリング

マネーフォワードアーリーペイメント

マネーフォワード クラウド会計 融資とファクタリングは何が違う?マネフォの資金調達サービス担当者に聞いた

AGビジネスサポート

AGビジネスサポート 売掛債権ファクタリング

GMOペイメントゲートウェイ 売掛債権(売掛金)の買取り・スピード資金調達なら GMO BtoB

ラボル

株式会社ラボル

金融庁 ファクタリングの利用に関する注意喚起

ファクタリングのトライ ご利用までの流れ

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

【PR】個室ブースのレンタル・サブスク比較

【PR】ビズキュア・ワークブース比較

おすすめポイント

出社が戻ったオフィスでのお困りごとありませんか?

①会議室が足りない ②周りがうるさくて集中できない

そんなお悩みを個室ブースが解決!防音ブースやフォンブースとしても大活躍

初期費用を抑えたいサブスク、トライアル、レンタル、買取など豊富な料金体系